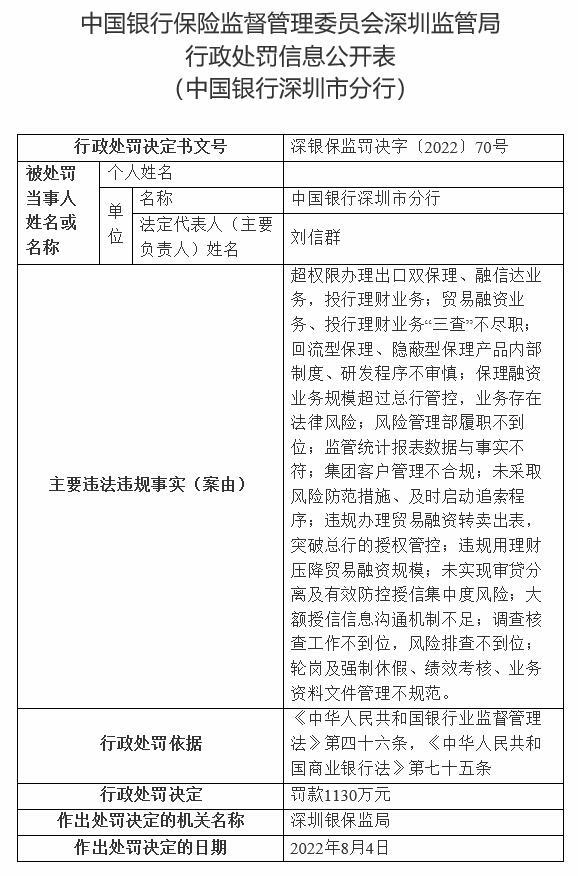

8月5日,中国银保监会网站公布的中国银行保险监督管理委员会深圳监管局行政处罚信息公开表(深银保监罚决字〔2022〕70号)显示,中国银行深圳市分行超权限办理出口双保理、融信达业务,投行理财业务;贸易融资业务、投行理财业务“三查”不尽职;回流型保理、隐蔽型保理产品内部制度、研发程序不审慎;保理融资业务规模超过总行管控,业务存在法律风险;风险管理部履职不到位;监管统计报表数据与事实不符;集团客户管理不合规;未采取风险防范措施、及时启动追索程序;违规办理贸易融资转卖出表,突破总行的授权管控;违规用理财压降贸易融资规模;未实现审贷分离及有效防控授信集中度风险;大额授信信息沟通机制不足;调查核查工作不到位,风险排查不到位;轮岗及强制休假、绩效考核、业务资料文件管理不规范。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十六条,《中华人民共和国商业银行法》第七十五条,对其罚款1130万元。

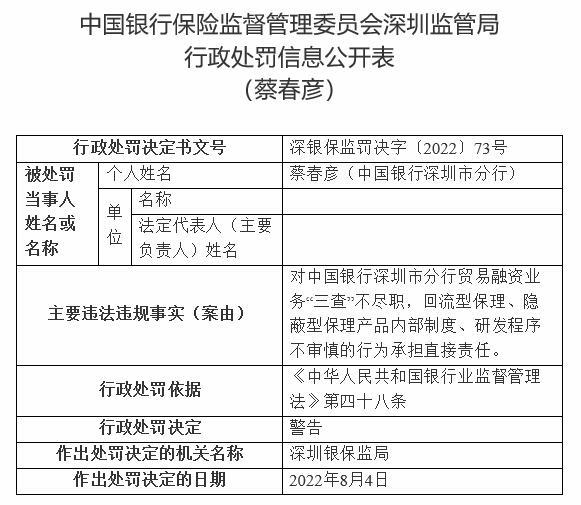

同日公布的深银保监罚决字〔2022〕73号显示,蔡春彦(中国银行深圳市分行)对中国银行深圳市分行贸易融资业务“三查”不尽职,回流型保理、隐蔽型保理产品内部制度、研发程序不审慎的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对蔡春彦警告。

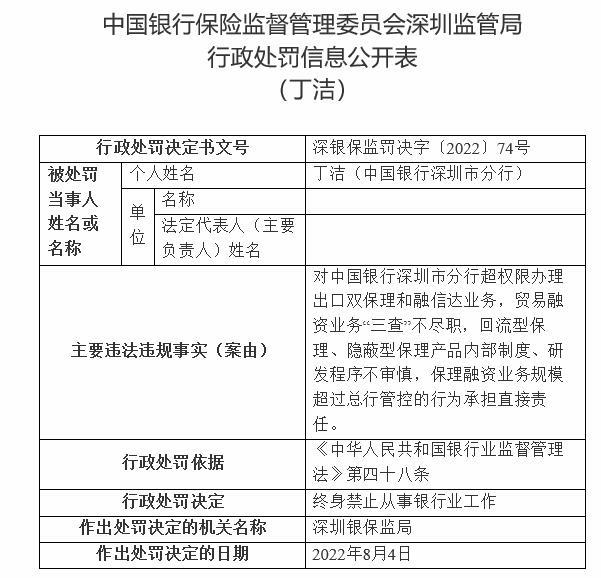

深银保监罚决字〔2022〕74号显示,丁洁对中国银行深圳市分行超权限办理出口双保理和融信达业务,贸易融资业务“三查”不尽职,回流型保理、隐蔽型保理产品内部制度、研发程序不审慎,保理融资业务规模超过总行管控的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对丁洁作出终身禁止从事银行业工作的行政处罚决定。

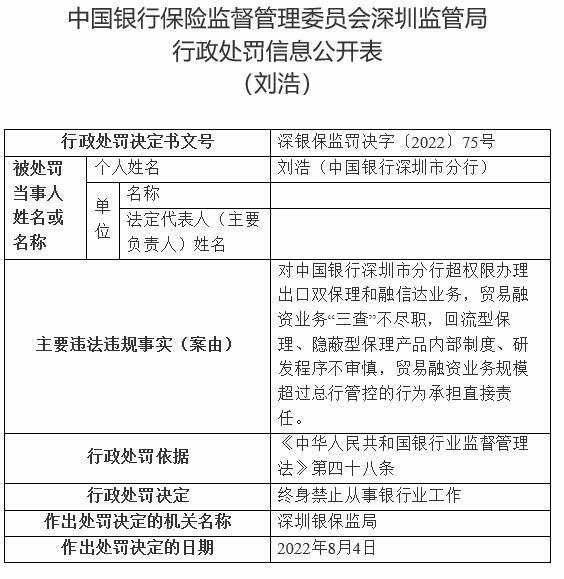

深银保监罚决字〔2022〕75号显示,刘浩对中国银行深圳市分行超权限办理出口双保理和融信达业务,贸易融资业务“三查”不尽职,回流型保理、隐蔽型保理产品内部制度、研发程序不审慎,贸易融资业务规模超过总行管控的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对刘浩作出终身禁止从事银行业工作的行政处罚决定。

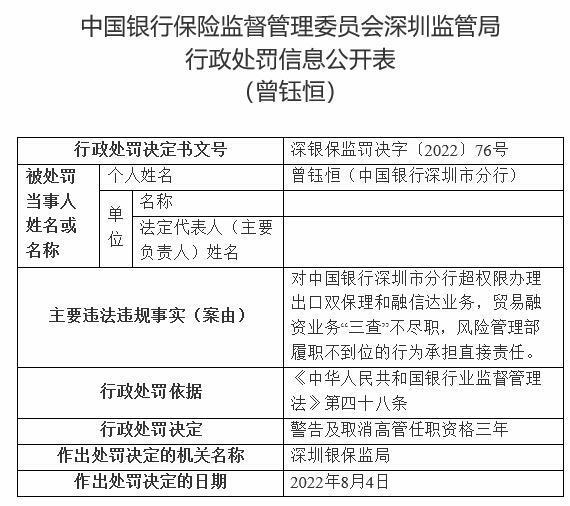

深银保监罚决字〔2022〕76号显示,曾钰恒对中国银行深圳市分行超权限办理出口双保理和融信达业务,贸易融资业务“三查”不尽职,风险管理部履职不到位的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对曾钰恒警告及取消高管任职资格三年。

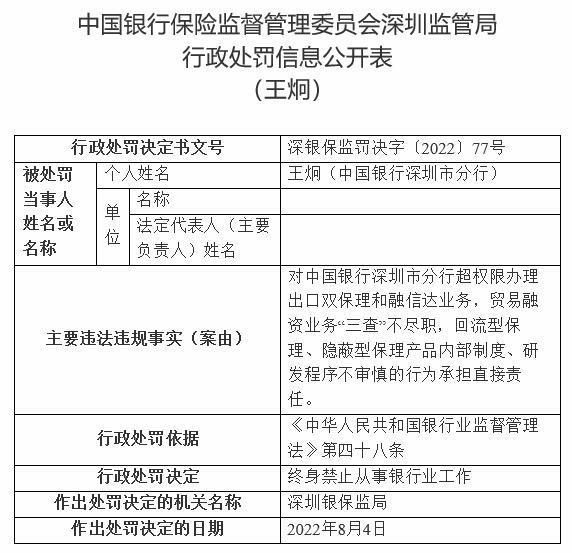

深银保监罚决字〔2022〕77号显示,王炯对中国银行深圳市分行超权限办理出口双保理和融信达业务,贸易融资业务“三查”不尽职,回流型保理、隐蔽型保理产品内部制度、研发程序不审慎的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对王炯作出终身禁止从事银行业工作的行政处罚决定。

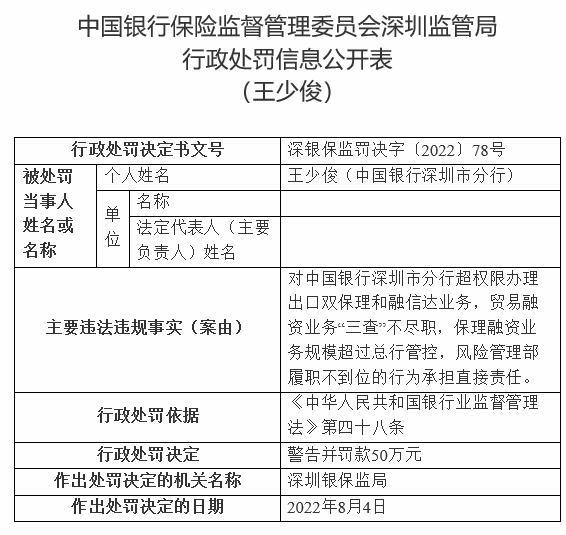

深银保监罚决字〔2022〕78号显示,王少俊对中国银行深圳市分行超权限办理出口双保理和融信达业务,贸易融资业务“三查”不尽职,保理融资业务规模超过总行管控,风险管理部履职不到位的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对王少俊警告并罚款50万元。

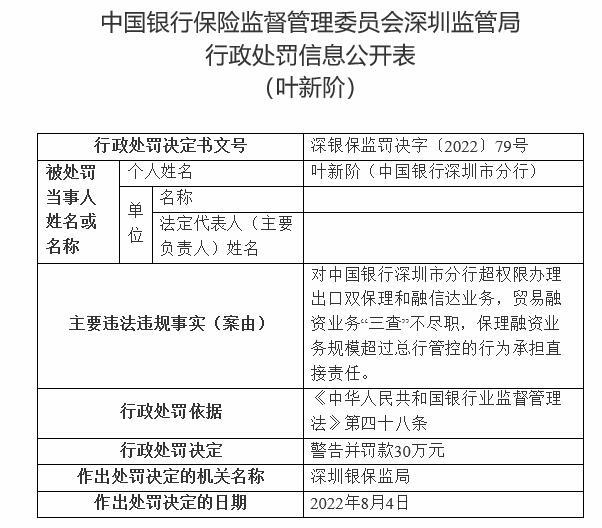

深银保监罚决字〔2022〕79号显示,叶新阶对中国银行深圳市分行超权限办理出口双保理和融信达业务,贸易融资业务“三查”不尽职,保理融资业务规模超过总行管控的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对叶新阶警告并罚款30万元。

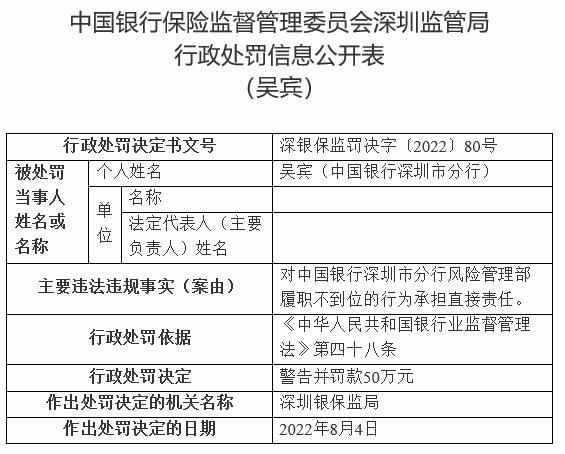

深银保监罚决字〔2022〕80号显示,吴宾对中国银行深圳市分行风险管理部履职不到位的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对吴宾警告并罚款50万元。

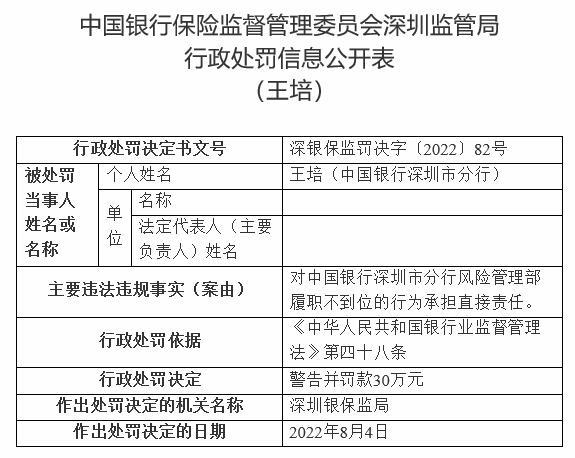

深银保监罚决字〔2022〕82号显示,王培对中国银行深圳市分行风险管理部履职不到位的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对王培警告并罚款30万元。

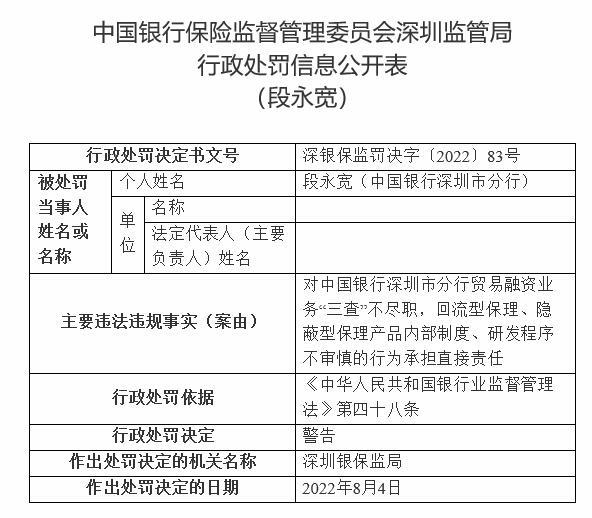

深银保监罚决字〔2022〕83号显示,段永宽对中国银行深圳市分行贸易融资业务“三查”不尽职,回流型保理、隐蔽型保理产品内部制度、研发程序不审慎的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对段永宽警告。

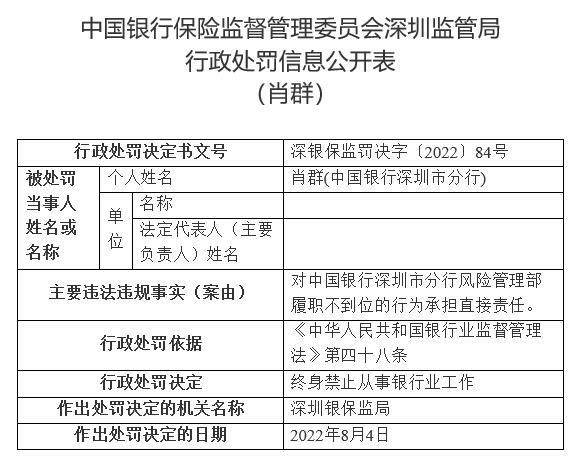

深银保监罚决字〔2022〕84号显示,肖群对中国银行深圳市分行风险管理部履职不到位的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第四十八条,对肖群作出终身禁止从事银行业工作的行政处罚决定。

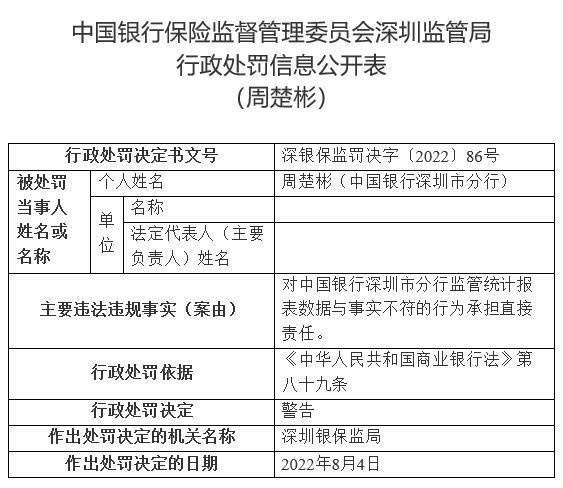

深银保监罚决字〔2022〕86号显示,周楚彬对中国银行深圳市分行监管统计报表数据与事实不符的行为承担直接责任。深圳银保监局依据《中华人民共和国银行业监督管理法》第八十九条,对周楚彬警告。

相关法规:

《中华人民共和国银行业监督管理法》第四十六条:银行业金融机构有下列情形之一,由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任:

(一)未经任职资格审查任命董事、高级管理人员的;

(二)拒绝或者阻碍非现场监管或者现场检查的;

(三)提供虚假的或者隐瞒重要事实的报表、报告等文件、资料的;

(四)未按照规定进行信息披露的;

(五)严重违反审慎经营规则的;

(六)拒绝执行本法第三十七条规定的措施的。

《中华人民共和国银行业监督管理法》第四十八条:银行业金融机构违反法律、行政法规以及国家有关银行业监督管理规定的,银行业监督管理机构除依照本法第四十四条至第四十七条规定处罚外,还可以区别不同情形,采取下列措施:

(一)责令银行业金融机构对直接负责的董事、高级管理人员和其他直接责任人员给予纪律处分;

(二)银行业金融机构的行为尚不构成犯罪的,对直接负责的董事、高级管理人员和其他直接责任人员给予警告,处五万元以上五十万元以下罚款;

(三)取消直接负责的董事、高级管理人员一定期限直至终身的任职资格,禁止直接负责的董事、高级管理人员和其他直接责任人员一定期限直至终身从事银行业工作。

《中华人民共和国商业银行法》第七十五条:商业银行有下列情形之一,由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任:

(一)拒绝或者阻碍国务院银行业监督管理机构检查监督的;

(二)提供虚假的或者隐瞒重要事实的财务会计报告、报表和统计报表的;

(三)未遵守资本充足率、资产流动性比例、同一借款人贷款比例和国务院银行业监督管理机构有关资产负债比例管理的其他规定的。

《中华人民共和国商业银行法》第八十九条:商业银行违反本法规定的,国务院银行业监督管理机构可以区别不同情形,取消其直接负责的董事、高级管理人员一定期限直至终身的任职资格,禁止直接负责的董事、高级管理人员和其他直接责任人员一定期限直至终身从事银行业工作。

商业银行的行为尚不构成犯罪的,对直接负责的董事、高级管理人员和其他直接责任人员,给予警告,处五万元以上五十万元以下罚款。

以下为原文:

(责任编辑:王擎宇)