江洪波:做市商躺着赚钱?欢迎你也躺下!

- 发布时间:2016-04-27 09:51:08 来源:中国网财经 责任编辑:王颖

笔者按:这是一篇讲ABC的文章,立论既不高,格局也不大。做市商如何赚钱,原本仅是自己的小事,不必拿到大庭广众之下探讨。但自去年股灾以来,市场上一些不负责任的言论甚嚣尘上,不仅已经伤害到做市商这个群体的声誉,更有可能误导挂牌企业、市场管理者和监管层的决策,最终恐将伤及做市制度和整个新三板市场的发展。

当前的做市制度和做市商的某些做市策略,当然有很多值得商榷和改进的地方,但讨论问题、寻求方案的前提是基于事实。任何一方市场主体所掌握的事实可能都是不完整的,但大家一起摆事实、讲道理,才有可能形成完整的拼图,寻找到利益最大公约数。如果都是从私利或情绪出发,想当然、不尊重甚至歪曲事实,那这种鸡同鸭讲的口舌之争不仅毫无价值,只怕还将把诉求引向错误的方向,贻误解决困局的时机。

本文仅提供一点儿本人所了解的事实以及在此基础之上的观点。不一定都对,抛砖引玉,欢迎对话和指教。同时声明,本文仅代表个人,文责自负,与本人所服务机构无关。

盈利来源:资本利得vs.买卖价差

讨论新三板做市业务的盈利模式,其前提首先要承认做市商是应该赚钱的(能不能赚到是另一回事),而不是市场上的雷锋或NGO。很多初涉资本市场的新三板企业家有一种泛道德倾向,觉得做市商不应该考虑自身利益,或者至少应该将市场、企业和投资者的利益放在自己的利益之前,理性一点讲,这对做市商来说显然是激励不相容从而不可能持续的。

在大家都是经济人的共识基础上,我们先看看新三板做市商的业务模式。新三板做市商做的事情可以简单分为两块:一块是股票(权)投资,包括项目尽调、估值谈判、取得股票、持仓动态管理和投资退出,这一块的内容兼具直投和股票自营的部分特点;另一块是向二级市场投资者提供持续的买卖报价,并按其报价履行成交的义务,从而为市场提供流动性。因此,理论上新三板做市商的收入可以来自两个方面,做市库存股票的资本利得,以及做市报价买卖价差。

但是现在市场上有两种声音。一种声音说,做市商应该去赚买卖价差收入,而不是赚投资的钱,并特别抨击做市商“利用垄断地位低价拿票高价出售做短期套利”;另一种声音则说,做市商不应该赚买卖价差的钱,因为你们有义务去积极撮合交易。但是,显然这两种说法不能同时成立,否则做市商就只能喝西北风了。

那做市商究竟能赚什么钱呢?

现实:资本利得成为唯一选择

尽管股转公司的雄心壮志是要打造中国的纳斯达克,但新三板的做市商制度更多参照的是台湾的兴柜市场,而不是前者。在新三板,做市商被要求持有做市库存股票(每只股票的初始库存必须在10万股以上),做市期间不能零库存,不能卖空,同时也不享有交易税费的优惠或返还。做市商正常撮合一笔交易,买卖税费合计2.05‰,对于一只市价10元的股票,买卖价差要达到3分以上(最小价格单位为0.01元),做市商才能避免在撮合交易中亏钱。

按当前做市股票每天3、5个亿的成交金额(扣除做市商单边买入或卖出的则更少),加上做市商之间的报价竞争,通常情况下买卖价差收入都很小,可能仅够覆盖交易税费,在某些竞争激烈的股票上做市商甚至还要贴补交易税费。就算有些股票上能赚到一些买卖价差,这点收入相比做市商的人员、系统和资金投入来说,也仅仅是杯水车薪。所以,和其他投资者一样,做市商的盈利主要(如果不说只能的话)来自于所持股票的资本利得。

顺便纠正一个常见的误解。由于股转公司规定做市商每一次报价中的买卖价差不得超过5%,很多人便误以为做市商可以坐享5%的价差收入。且不说做市商之间的竞争使得每家做市商报价的买卖价差远远低于5%(极端情况下出现过某一家做市商直接把买一和卖一封在一分钱价差的),即使每家做市商都按5%价差报价,他们也很少有机会能按5%价差同时与投资者成交,因为那意味着投资者的买卖指令出现了5%以上的倒挂,给做市商提供了这么大的套利空间。通常情况下投资者行情是不倒挂的,做市商要撮合交易的话,必须先做单边的买入/卖出,再寻找机会反向卖出/买入,如前文所述,竞争之下,前后两笔交易之间的价差可能往往只够覆盖交易税费,甚至更小,有时甚至还要止损。

随着4月1日之后股转公司将做市交易数量排名列入质量评价指标,做市商的交易竞争将更加激烈。而在5月分层之后,如果没有实质性的配套政策红利落地,整个市场的交易量也难以有什么起色。因此,在可预见的将来,做市商想在买卖价差上赚钱将愈发困难。在更遥远的未来,随着市场交易逐渐活跃,股转公司对做市商实施差异性的税费政策甚至提供补贴奖励,买卖价差收入才有可能成为做市商的一个重要收入来源。

资本利得何罪之有?

做市商掏出真金白银购买做市企业的股票,成为企业的股东,和其他股东同股同权,一起分享企业的业绩和市值成长,这本是天经地义的事情,为什么会被某些市场人士攻讦呢?貌似最主流的理由是,做市商利用牌照垄断优势从企业低价取得做市库存股票,然后在二级市场抛售,赚取短期价差,压制股票价格(有趣的是,也有另外一派声音指责做市商“囤货”,低价拿票后“不作为”,坐等未来的增值)。先不讨论做市商想不想卖、卖不卖得掉的问题,这里的关键词有两个:垄断;低价。

先说说垄断。目前新三板做市业务资格确实仍然只对券商开放,但这是否就意味着垄断?证券经纪业务牌照也只颁给券商,全国拥有经纪业务牌照的券商不过百家,对应着一亿股民,没人说垄断,交易佣金老早已经低至万三,这还是因为监管层设了下限,不容突破;那为什么85家做市商对应着6000多家新三板挂牌企业,就能形成垄断了呢?事实上,做市库存股票价格的谈判,完全是一个市场化的双向选择过程,除一对一议价外,企业询价、做市商竞价的案例屡见不鲜。好公司经常是做市商趋之若鹜,一席难求,能入围的做市商也几乎没有议价能力,只能自行选择是否接受企业的要价。

再说说低价。股票估值本来就见仁见智,企业可能20倍P/E还嫌低,投资者可能10倍都嫌贵。那如果我们假设股票存在一个公允价值,在这个公允价值基础上打一定的折扣给做市商,这样的低价有没有道理?——从做市商的角度,做市业务是不收费的,别的投资者拿到股票后可以无所作为,而做市商要养着团队和系统持续履行报价义务,寻求一点价格上的补偿也无可厚非。从企业的角度,如果做市商直接按公允价值拿票,那他们只能以不低于公允价值的价格对外报价,股票的后续上涨空间和赚钱效应从何而来,交易动机从何而来?

道理归道理,我们再来看看事实。说做市商低价拿票获取垄断利润的人,第一,选择性无视比比皆是的跌破做市商成本的股票;第二,即使对做市商有账面浮盈的股票,也没人试图去搞清楚究竟是做市商的成本过低,还是企业后续成长良好,抑或是二级市场的价格虚高;第三,迄今为止,说这些话的人,只见帽子满天飞,未见数据片页纸。

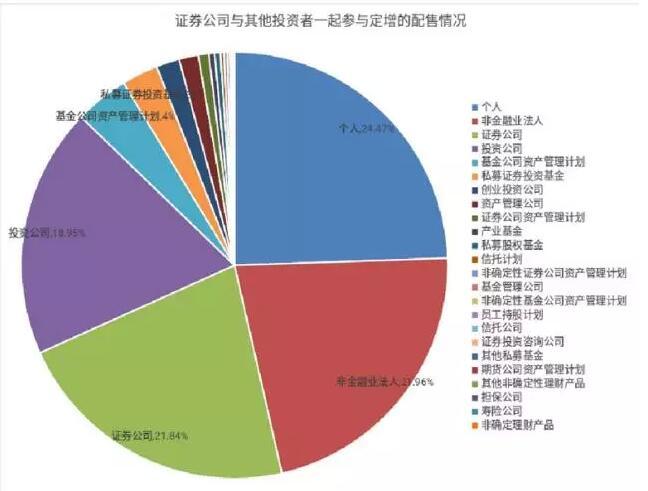

我们暂且搁置价格高低这种众口难调的问题,来看一组数据。2014年7月1日至2016年3月31日期间,做市企业一共完成1992次定增,其中有证券公司参与的为1016次,由证券公司和其他投资者一起参与的为746次。这746次定增共发行80.98亿股,其中证券公司认购17.69亿股,占比21.84%(请注意,这里说的是证券公司,包括自营头寸,而不仅仅是做市。数据来源:CHOICE)。也就是说,如果说做市商“利用垄断地位”低价拿了股票,那么“搭便车”的其他投资者反而拿到了四倍之多。

(数据来源:东方财富CHOICE.)

而中信证券胡雅丽团队的研究也表明,新三板按整体法计算定增P/E为32倍(剔除金融股),而做市商获取库存股的P/E为27.7倍,“目前做市商库存股的成本并不比其他投资者具备明显优势”(《关于新三板融资市场遇冷的判断与思考》,2016/4/15)。

变现之路漫漫

当前的新三板市场,可谓供给无限而需求萎缩,挂牌企业源源不断,而市场中的资金则在不断流失。要想在这个市场变现资本利得(或止损浮亏),其难度之大,大批在14年底15年初成立、在今年年底明年年初面临到期赎回压力的“2+1”产品想必深有体会。这是整个市场的问题,做市商当然也不可能独善其身。

所以,在市场流动性出现根本性的改善之前,甚至可能就在上层设计的本意之中,投资者,包括做市商在内,应该对自己的投资周期做出更为充分的预期。时间会放大风险和收益,因此做市商对于投资组合中的个股,需要做出仔细甄别和区别对待,相比2015年的跃进式加项目,2016年开始投后管理应该更为重要。对于质地良好、未来可期的公司,在条件允许的情况下,陪伴它们IPO或被并购,不失为一个好的选择,即使有些做市商由于股东性质问题或资金期限问题必须及早变现,也相对容易找到买家。而对于那些质地平庸、前景模糊、交易停滞、融资困难甚至踩监管红线的公司,它们可能随时主动或被动摘牌,做市商在没有任何制度性保护的情况下,尽管可以尝试各种自救,但结果的主动权并不在自己手里,只能自求多福。对于这些公司,浮盈也好,浮亏也罢,到最后都可能只是浮云。

小结

最后将本文的观点总结一下:目前新三板做市商想通过报价买卖价差赚钱几无空间,唯一可能的盈利来源只能寄望于库存股票的资本利得;整体而言,做市商不存在所谓的垄断地位,获取库存股票的成本相对其他投资者并无明显优势;即便如此,做市商要实现资本利得也非常困难,而面临的风险却极为巨大。

再补充说明两点:其一,本文分析的是做市商和做市企业整体,不排除个体情况差异;其二,欢迎其他机构在政策允许的情况下加入做市商的队伍,毕竟,纸上得来终觉浅,绝知此事要躬行。