战投新规第一单!这家公司引战投持股6.43%,将成"作业"样板?更多公司还在改方案

定增战投要求的落地,牵动多少上市公司与投行的心。就在监管要求出台的3天后,新的战投案例发布!

3月23日,亚威股份公告定增预案,引入战略投资者——建投投资,锁价定增,18个月期限。值得注意的是,该预案是22日通过董事会审议,公司与保荐机构准备时间之快,令人咋舌。

预案用了逾2300字论述是否符合《上市公司非公开发行股票实施细则》第七条第二款的规定,即战略投资者能带来怎样的战略意义、双方合作协议情况。对于监管提到的“愿意长期持有较大比例股份”问题,多名投行人士表示持股比例尺度难把握,上述预案显示,战略投资者建投投资在发行完成后将持股6.43%,这或许给后续计划披露预案的上市公司提供了参考。

更多预案可能要面临修订。多家保荐机构与上市公司表示,按照监管层的要求论证发行对象是否符合战略投资者要求。

新规后首例:亚威股份引建投投资

3月23日,亚威股份连发16份公告,主要围绕一个重大事项:定增,且引入战略投资者!

根据定增预案,本次计划募集资金总额不超过1.95亿,扣除发行费用后拟全部用于偿还银行贷款及补充流动资金。公司引入建投投资作为战略投资者,定价基准日选择董事会决议公告日(3月23日),发行价格5.15元/股,锁定期18个月。

从准备节奏来看,上市公司跟机构准备非常迅速。

据了解,《发行监管问答——关于上市公司非公开发行股票引入战略投资者有关事项的监管要求》(以下简称“监管问答”)在3月20日发布。2天后,该定增预案在22日公司召开的第五届董事会第二次会议审议获通过。双方签订的《附条件生效的“引进战略投资者暨非公开发行股份认购”协议》也在22日当天签署。可见各参与方迅速落实监管要求。

作为新规后首个发布的定增预案,该案例如何论证是否符合战略投资者要求;如何进行信息披露;如何履行相应决策程序等,具有重要的参考意义。下面将一一划重点:

建投投资是中国建银投资有限责任公司的全资子公司,属汇金旗下。主要从事直接股权投资、股权基金投资及基金管理业务。

截至2019年三季度末,建投投资总资产为155.67亿,营业收入6.69亿,净利润2.88亿。

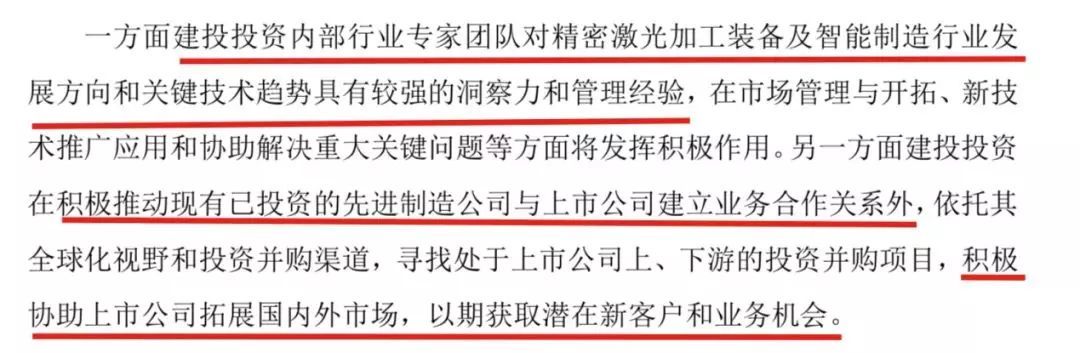

定增预案表示,建投投资是长期专注于先进制造领域的国有投资公司,上市公司认为将其引入具有战略意义。简而言之,有行业专家给管理经验;能带来客户资源。

合作期限为3年,期满后经双方协商一致可以延长。

在持股期限及未来退出安排方面,建投投资拟长期持有股份公司股票。锁定期届满后,如果战投减持股票,会遵守关于股东减持的相关规定,结合上市公司经营、资本运作的需要,审慎制定股票减持计划。

根据监管问答,战投“愿意并且有能力认真履行相应职责,委派董事实际参与公司治理,提升上市公司治理水平”。券商中国记者此前了解到,不少投行人士认为,拥有董事席位的要求,实际上提高了战投门槛。

在上述案例中,建投投资在本次发行完成后将持有上市公司5%以上的股份,依法行使表决权、提案权等相关股东权利,合理参与公司治理,依照法律法规和公司章程,通过推荐董事人选,并通过建投投资专业化投资及投后管理团队,协助董事会及其专门委员会进行决策。

战投“较大比例持股”的尺度是监管问答出台后一直困扰投行与上市公司的问题,什么叫做“较大比例”;监管如何评判……

深圳一名资本市场领域的律师表示,“5%以上肯定是重要股东了,但这个如果作为战略投资者下限标准的话,那就太高了。其实我认为1%-5%都是应该被允许的,要根据公司的股权结构情况来看,如果股权太分散,可能战略投资者1%-3%也能对公司具有影响力。”

亚威股份与建投投资给出了参考。

本次非公开发行完成后,亚威科技持有上市公司6.97%股权,建投投资持有上市公司6.43%股权,也就是说战投成为第二大股东。

董事会决议公告显示,董事会全票通过了《关于引进战略投资者的议案》,以及《关于签订附条件生效的“引进战略投资者暨非公开发行股份认购”协议的议案》。

亚威股份定增计划目前在预案阶段,尚未由监管层审核,该预案能否获得通过还未知,我们将持续跟踪。

已收材料的何去何从

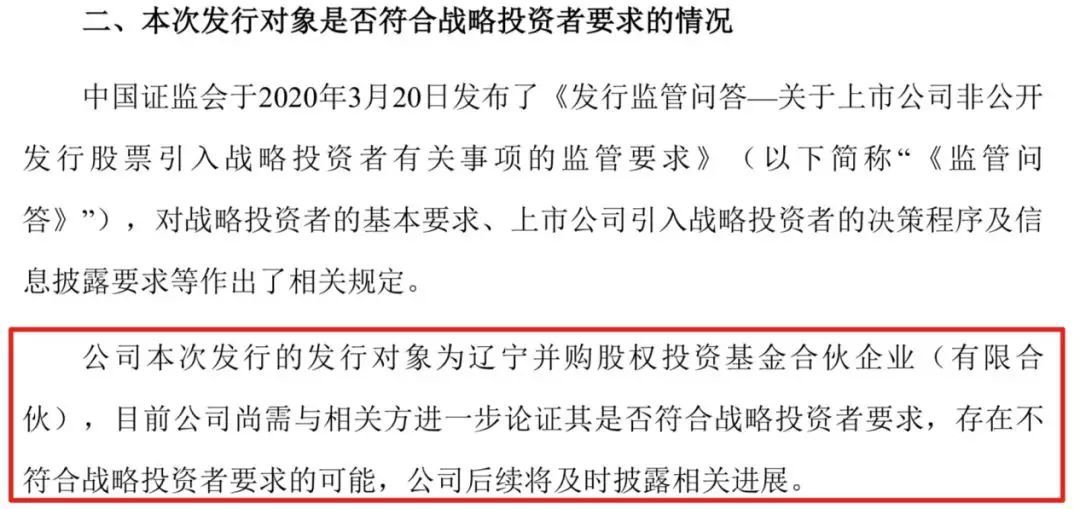

据了解,监管问答有新老划断之分。证监会公告称,尚未向会里提交再融资申请的上市公司,应当按监管问答要求办理。

截至3月19日,已有6家上市公司在再融资新规后提交了定增材料,但其中只有一家采用的是锁价发行且限售18个月,该公司为药石科技。

根据药石科技18个月期的定增预案,发行对象为兴全基金。但定增预案尚未对其是否为战略投资者身份进行论述。

北京一名券商投行人士推测,尽管该预案已经获得证监会受理,但预计可能也要根据监管问答进行修改。

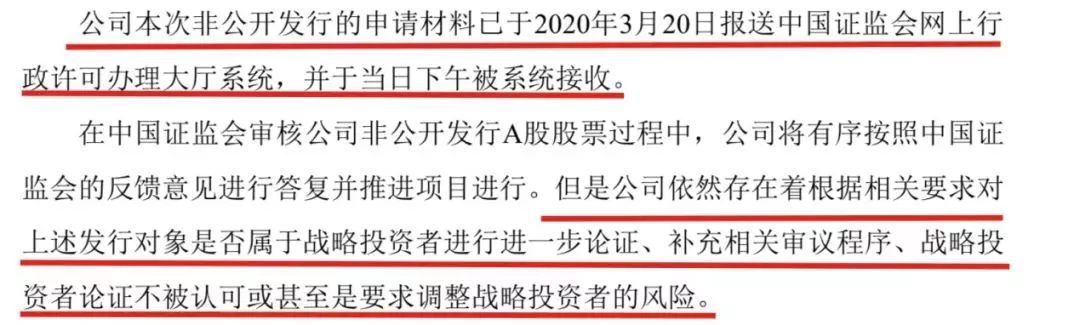

另一家上市公司则是“踩点”提交材料。3月23日柯利达公告定增进展的公告,对发行对象是否符合战略投资者要求进行了补充解释。公司表示,申请材料已于3月20日报送证监会网上行政许可办理大厅系统,并于当日下午被系统接收。

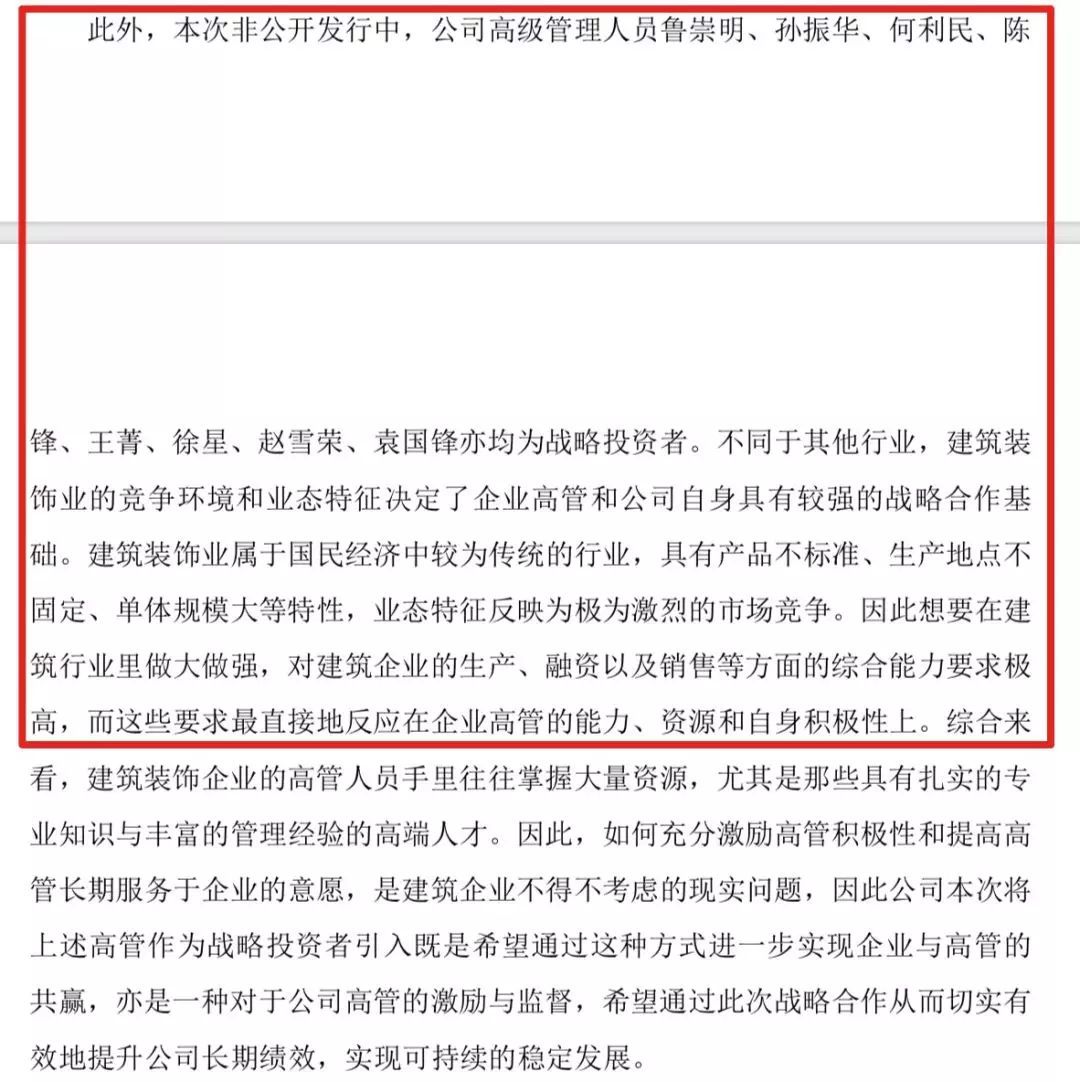

据了解,柯利达的18月期定增预案中,发行对象有苏州中恒、江苏住建、联峰投资、金证互通、张文昌、还有上市公司高管等。

券商中国记者此前率先报道高管及员工能否被纳入战投范畴的争议。对于20日出台的监管问答,有券商资管人士认为,员工持股仍然可以符合监管问答要求,“董监高、核心技术人员也可以满足战投要求。他们能带来技术、市场,具有战略意义。”另一名券商投行人士也表示,“监管问答没有明确把员工持股排除在外,对于能给公司带来重要资源的董监高,我觉得应该还是能允许的。”

在柯利达案例中,对于8名公司高管的战略投资者论证,该公告解释,“建筑装饰企业的高管人员手里往往掌握大量资源,尤其是那些具有扎实的专业知识与丰富的管理经验的高端人才。”

作为被监管层接收材料的首个“高管参与战投”的案例,柯利达能否顺利过关,值得可期。

多家仍在论证,修订潮即将来临

更多再融资方案可能要面临修改。

此前已经拿到证监会定增批文的金杯汽车,23日提示风险,称发行对象存在不符合战略投资者要求的可能。

据了解,公司的定增方案在1月已经拿到证监会的核准批文,彼时再融资新规还没出台。在2月定增新规出台后,公司26日修改预案,改成锁价发行,定价基准日也从发行期首日改为董事会决议公告日。对于修改后的方案,3月11日公司收到辽宁省国资委的批复。

23日大连电瓷公告称,目前公司正在根据监管问答的要求,与各战略投资者就后续签订具体战略合作协议条款进行商议。

另外,科顺股份、商赢环球、中广天择、福日电子、鹏博士、赤峰黄金、麦迪科技、东珠生态、上海雅仕、东方银星等多家公司也表示,”尚需进一步分析论证本次相关发行对象是否符合战略投资者要求。本次非公开股票相关发行对象存在不符合战略投资者要求的可能,后续将及时披露相关进展。”

(责任编辑:王晨曦)