君正集团拟通过11.22亿元现金认购关联方增资后的31.17%股份,实现跨界进入血液制品领域,但此次增资的必要性、标的资产估值和作价的合理性、大额投资支出对公司的影响等多个方面均被质疑。

主业为化工产品生产和销售的内蒙古君正能源化工集团股份有限公司(下称君正集团,601216.SH),正在因一起跨界增资,成为市场各方关注的焦点。

3月18日,君正集团公告称,拟通过旗下全资子公司支付11.22亿元现金,增资进入从事血液制品的生产和销售的河北大安制药有限公司(下称大安制药)。

公开信息显示,大安制药为君正集团实际控制人控制的北京博晖创新生物技术股份有限公司(下称博晖创新,300318.SZ)子公司,此项增资构成关联交易。

对于此项增资,君正集团称,系基于对其业务发展的良好预期。在化工主业为公司提供业绩支撑的同时,君正集团亦可通过未来大安制药的经营业绩,提升公司的投资收益。

但《投资时报》研究员注意到,形成反差的是,大安制药2019年业绩明显下滑,营业收入、净利润同比降幅分别达到39.98%、70.31%。此外,博晖创新收购大安制药以来,累计计提商誉减值准备2.02亿元。

在大安制药业绩大幅下滑尴尬的情形下,君正集团此次增资还给了大安制药较高估值,评估增值率为381.32%,整体21亿元估值对应大安制药2019年净利润达到了118.88倍,较2019年8月大安制药前次增资时的估值,高了8.30%。

由于上述一系列数据、信息存在,令君正集团此次跨界增资颇受市场和监管部门关注。增资公告披露同一天,上交所即下发问询函,要求君正集团对多处交易细节进行核实并补充披露;并特别要求君正集团全体董事、监事及高管对增资的必要性、标的资产估值和作价的合理性、大额投资支出对君正集团的影响发表明确意见,要求君正集团独立董事就此次关联交易是否公允,是否符合上市公司及中小股东利益发表明确意见。

《投资时报》研究员留意到,三季度报显示,君正集团2019年前三季度实现营业收入63.96亿元,同比增长1.54%,净利润19.39亿元,同比增长3.78%。

跨行业关联并购

3月18日,君正集团公告称,全资子公司拉萨经济技术开发区盛泰信息科技发展有限公司(下称拉萨盛泰)拟以现金方式认购大安制药新增注册资本3.57亿元,对应投资金额为11.22亿元,占大安制药前次增资及本次增资完成后注册资本的31.17%。

企查查显示,大安制药为君正集团实际控制人控制的博晖创新子公司,目前博晖创新持有大安制药70.33%股份,为其第一大股东。君正集团实际控制人杜江涛、董事翟晓枫分别直接持有大安制药1.26%、3.76%股权。

君正集团第一大股东为杜江涛,持股比例为31.95%;杜江涛同时持有博晖创新39.03%股份,为第一大股东。此次增资构成关联交易,尚需提交君正集团股东大会审议。

此外,根据公告,君正集团与博晖创新之间也有不少关联关系。除了人员方面,君正集团董事翟晓枫担任大安制药董事长兼总经理,同时还担任博晖创新副董事长;在业务发面,2月17日,君正集团全资控股公司珠海奥森与博晖创新签署了《发行股份购买资产协议》、《股份认购协议》,博晖创新拟以向珠海奥森支付股份对价的方式购买公司全资控股公司ADCHIM SAS 100%股权;且珠海奥森拟以现金认购博晖创新非公开发行的股份。该次交易完成后,博晖创新将获得ADCHIM SAS 100%股权,珠海奥森将成为博晖创新股东。

对于此宗金额达到11.22亿元的关联交易,交易公告披露的同一日,上交所即下发问询函,就多处交易细节要求君正集团核实并补充披露。

值得注意的是,经大安制药控股股东博晖创新2019年8月5日董事会会议和2019年8月22日临时股东大会审议通过,北京通盈投资集团有限公司(下称通盈投资)以其所持中科生物制药股份有限公司1.20股股份及现金4.47亿元对大安制药进行增资(下称前次增资),通盈投资增资交易的大安制药估值为19.39亿元。

但截至目前,通盈投资尚未履行完毕其在前次增资中对大安制药的全部出资义务。《投资时报》研究员留意到,企查查显示,3月12日,通盈投资将持有的大安制药股权质押给中信信托有限责任公司,获得融资1.54亿元。

根据公告,在此次君正集团增资的评估基准日2019年12月31日,大安制药股东全部权益的账面价值为3.23亿元,评估价值为15.53亿元,此评估价值未包含前次增资的现金4.47亿元和股权价值4176万元,评估增值12.30亿元,增值率达到381.32%。最终,经君正集团此次增资交易各方友好协商,大安制药此次增资的增资前估值为21亿元。此估值较2019年8月通盈投资增资时的估值,提升了1.61亿元,升值幅度达到8.30%。

在前次增资出资不到位的情况下,此次交易的大安制药估值调增是否合理?此次增资评估值及交易作价是否公允?是否损害君正集团及中小投资者利益?

数据显示,截至目前,大安制药注册资本为6.54亿元,在前次增资及本次增资完成后,大安制药注册资本将增加至11.46亿元;博晖创新持股比例降至40.14%,依旧为第一大股东,拉萨盛泰以持股31.17%成为第二大股东,通盈投资在完成所有增资后持股比例为24.37%,为第三大股东,翟晓枫、杜江涛的持股比例分别降为2.15%、0.72%,为大安制药第四大、第六大股东。

公开资料显示,君正集团所处行业为化学原料和化学制品制造业,主要产品包括聚氯乙烯树脂、烧碱、电石、硅铁、水泥熟料等。大安制药则主要从事血液制品的生产和销售。二者的行业差异较大。

在公告风险提示中,君正集团称,此次对大安制药的增资属于跨行业投资,可能存在一定的投资风险。

那么,君正集团此次增资目的是什么?是否为财务投资?此次关联交易是否具有必要性、合理性?跨行业投资的风险有多大?

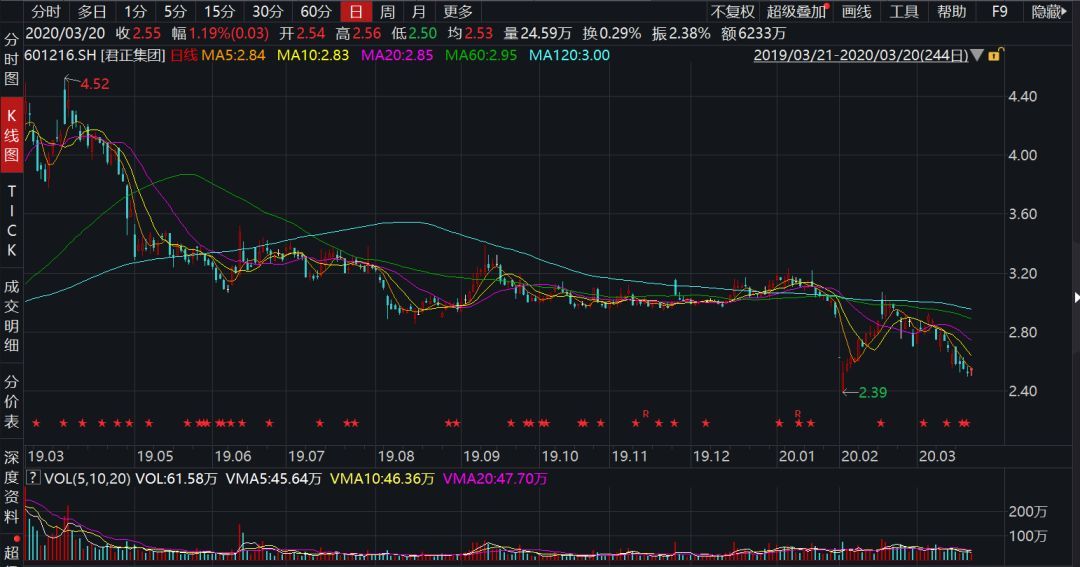

君正集团最近一年的股价走势

数据来源:Wind

并购标的业绩下滑风险凸显

公告数据显示,大安制药2018年、2019年实现营业收入分别为2.58亿元、1.55亿元,净利润分别为5949.93万元、1766.46万元,2019年业绩明显下滑,营业收入、净利润同比降幅分别达到39.98%、70.31%。

此外,博晖创新公告显示,博晖创新收购大安制药以来,累计计提商誉减值准备2.02亿元,截至2019年底大安制药商誉期末余额为7.49亿元。

为什么大安制药2019年营业收入和净利润会出现大幅下滑?是否具有合理性?

值得一提的是,君正集团称,此次拉萨盛泰对大安制药的投资系基于君正集团对其业务发展的良好预期。在化工主业为公司提供业绩支撑的同时,君正集团亦可通过未来大安制药的经营业绩提升公司的投资收益。这一表述与大安制药2019年营业收入和净利润大幅下滑的现实是否相符?

大安制药此前已经出现商誉减值,在此种情形下,君正集团此次增资还给大安制药的较高估值,21亿元估值对应大安制药2019年净利润达到了118.88倍;而且2019年业绩已经营收净利双降,还给出高于2019年8月时的估值,这些估值是否考虑了大安制药业绩大幅下滑的实际情况?

审计报告显示,大安制药2019年关联资金往来频繁,其他应收款和其他应付款中存在大量关联方余额。其中,应收关联往来款为3.05亿元,应付关联方往来款5.56亿元。此外,来自关联方的应收账款账面余额为1.3亿元,在应收账款中占比较高。

大安制药这些大额关联方往来款是否构成关联方非经营性资金占用?是否存在对关联方的销售依赖?

《投资时报》研究员注意到,君正集团公告称,此次拟以自有资金11.22亿元对大安制药进行增资,该增资事宜将导致公司发生较大的资金流出,可能会对公司日常经营现金流造成一定影响。

数据显示,君正集团2016年末、2017年末、2018年末、2019年9月末的资产负债率分别是24.15%、28.94%、32.60%、33.76%,呈现逐渐上升。

君正集团称,2019年9月末资产负债率较2018年末略有上升,主要是由于贷款规模增加。截止2019年9月末,在君正集团用部分募集资金归还流动资金借款及利息后,尚有流动资金借款余额17.21亿元,其中2019年四季度需要归还流动资金借款9.61亿元,2020年需要归还流动资金借款7.6亿元。

在现金流量方面,君正集团日常销售回款银行承兑汇票占比70%以上,2019年1月至9月,君正集团现金销售收入及承兑汇票到期托收回款22.87亿元,同期经营性现金支出27.06亿元,不足部分使用募集资金进行了补充。

此外,2019年三季报显示,君正集团货币资金期末余额为8.12亿元,与此次增资金额11.22亿元有着不小的差距。公告中并未披露君正集团11.22亿元现金的来源,君正集团是否具有足够的价款支付能力?此次增资是否将对其正常生产经营的资金运用产生负面影响?

《投资时报》研究员留意到1月21日晚间君正集团披露的《2020年第一次临时股东大会决议公告》。这则公告显示,君正集团董事会提交的终止部分募集资金投资项目并将剩余募集资金永久补充流动资金的议案获得股东大会审议通过。

按照议案,君正集团将终止“鄂尔多斯君正循环经济产业链项目”中的部分募集资金投资项目并将剩余募集资金12.26亿元用于永久补充流动资金。这笔12.26亿元永久补充流动资金的募集资金占募集资金净额的25.15%,君正集团表示,将主要用于偿还金融机构借款及利息,支付材料费、运费、税金、工资等生产经营费用,以此节约资金成本,提高募集资金使用效率,维护股东利益。

Wind数据显示,3月20日,君正集团股价微涨1.19%,收报于2.55元,与2月4日创下的2.39元股价历史最低点,相距不远。

(责任编辑:赵金博)