3月13日,上海证券交易所对中信重工(601608.SH)下发有关变更新能源装备制造产业化募集资金投资项目的问询函。上交所针对关于募集资金变更的原因及合理性、调整及增资子公司的必要性和合理性等方面提出8项问题。

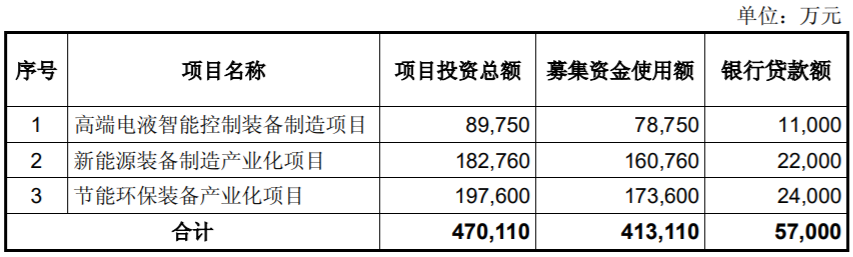

中信重工于2012年7月6日登陆上交所,保荐机构为中德证券。招股书披露,中信重工拟募集资金41.31亿元,其中7.88亿元用于高端电液智能控制装备制造项目,16.08亿元用于新能源装备制造产业化项目,17.36亿元用于节能环保装备产业化项目。

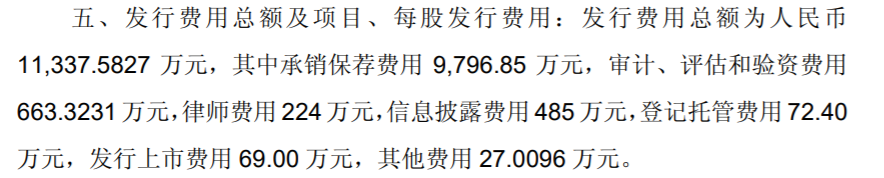

中信重工本次发行费用总额为人民币1.13亿元,其中承销保荐费用9796.85万元、审计、评估和验资费用663.32万元、律师费用224万元。

上市公告书显示,中信重工本次实际募集资金总额为31.99亿元;扣除发行费用后,募集资金净额30.86亿元。实际募资金额仅为拟募资金额的77.44%。

中信重工承诺使用募集资金投资高端电液智能控制装备制造项目5.86亿元,节能环保装备产业化项目13.00亿元,新能源装备制造产业化项目12.00亿元。

2020年3月13日,中信重工披露公告,拟将新能源装备制造产业化募集资金投资项目变更为重型装备产业板块节能环保升级改造项目、调整孙公司股权结构、对全资子公司增资等。

中德证券在核查意见中表示,本次变更新能源项目有助于公司规避投资风险,有助于公司进一步发挥投资效益,有助于维护投资者利益,有助于改善提升公司主营业务的经营。变更后的实施内容符合公司战略发展规划和现实发展需要。符合中国证监会、上海证券交易所和公司关于上市公司募集资金使用的相关规定。

上交所注意到,本次募集资金投资项目变更涉及金额预计为12亿元,占募集资金净额的38.89%。前期计划投入的12亿元中,固定资产投资10.40亿元,铺底流动资金1.60亿元。公告称变更原因为公司所服务的煤炭、建材、冶金、矿山等行业由于近年来国家去产能政策的持续推进受到了较大影响,固定资产投资增速放缓。

上交所要求中信重工结合该项目前期计划的推进安排,具体分析上述变化的具体发生时点,并在此基础上分析公司目前变更募投资金的合理性和必要性。

以下为全文:

关于对中信重工机械股份有限公司有关变更新能源装备制造产业化募集资金投资项目的问询函

中信重工机械股份有限公司:

2012年,你公司首发上市募集资金净额30.86亿元,其中新能源装备制造产业化项目计划使用募集资金12亿元。2020年3月13日,你公司披露公告,拟将该新能源装备制造产业化募集资金投资项目变更为重型装备产业板块节能环保升级改造项目、调整孙公司股权结构、对全资子公司增资等。根据本所《股票上市规则》第17.1条等有关规定,现请你公司补充披露以下事项。

一、关于募集资金变更的原因及合理性关于募集资金变更的原因及合理性关于募集资金变更的原因及合理性

1.公告披露,截至2020年2月29日,新能源装备制造产业化项目计划使用募集资金总额12亿元,实际已使用4878.58万元。此前,公司自2014年针对募集资金使用专项报告中对新能源项目未达到计划进度的情况,指出该项目进度不达预期系重型装备市场不及预期景气,公司根据市场的需求评估后为避免给投资人带来损失,适度放缓了投资进度。(1)请公司补充说明在项目论证设计及项目推进过程中,公司是否对相关项目可能面临的实施难度、市场前景变化风险进行了审慎评估,在前期该新能源项目未达到计划进度时没有及时变更的原因,并充分提示相关风险。(2)根据本所《上市公司募集资金管理办法(2013年修订)》等有关规定,当出现募投项目涉及的市场环境发生重大变化、搁置时间超过一年、超过募集资金投资计划的完成期限且募集资金投入金额未达到相关计划金额50%等情形时,上市公司应当对该募投项目的可行性、预计收益等重新进行论证,决定是否继续实施该项目,并在最近一期定期报告中披露项目的进展情况、出现异常的原因以及调整后的募投项目。请公司说明前期是否严格按规定履行了相关义务,公司全体董监高在此期间是否勤勉尽责。

2.公告披露,本次募集资金投资项目变更涉及金额预计为12亿元,占募集资金净额的38.89%。前期计划投入的12亿元中,固定资产投资103,979万元,铺底流动资金16,021万元。公告称变更原因为公司所服务的煤炭、建材、冶金、矿山等行业由于近年来国家去产能政策的持续推进受到了较大影响,固定资产投资增速放缓。请结合该项目前期计划的推进安排,具体分析上述变化的具体发生时点,并在此基础上分析公司目前变更募投资金的合理性和必要性,前期是否进行了充分必要的风险提示。

3.本次募投资金变更内容之一为计划使用16,692.19万元对公司重型装备产业板块进行节能环保升级改造。(1)请公司结合近一年及一期的财务指标,补充披露重型装备业务在公司总体业务中所占的比重以及公司对于重型装备业务的定位和发展战略;(2)本次拟实施的重型装备产业板块节能环保升级改造项目主要集中于关键基础件制造环节,请公司补充披露目前关键基础件制造环节的耗能和成本的具体数额,并量化分析改造后的影响。

二、关于调整及增资子公司的必要性和合理性关于调整及增资子公司的必要性和合理性关于调整及增资子公司的必要性和合理性

4.公告披露,本次募投资金变更内容之二为调整公司全资二级子公司中信重工工程技术有限责任公司(以下简称工程技术公司)的股权投资结构,将其从公司全资二级子公司调整为公司全资子公司,计划使用募集资金14,233.46万元,同时增资10,000万元。(1)工程技术公司近一年及一期的净利润分别为-3954.59万元和631.43万元,请公司说明以工程技术公司2018年经审计的净资产数额14,233.46万元为交易对价收购其100%股权,将其调整为公司一级子公司的考虑及合理性;(2)公告披露工程技术公司主要从事成套装备产业板块,请公司结合对工程技术公司的战略定位、工程技术公司的技术资质和在手订单等,说明调整其为一级子公司和增资10,000万元的原因和必要性;(3)请公司补充披露对工程技术公司使用募集资金调整投资结构和增资增资24,233.46万元的资金去向和使用安排,是否有具体的募投项目、可研报告及其相关情况。如否,请说明本次变更符合是否募集资金使用的相关规定。

5.公告披露,本次募投资金变更内容之三为增资全资子公司洛阳中重铸锻有限责任公司(以下简称“铸锻公司”)30,000万元。(1)铸锻公司近一年及一期的净利润分别为30.64万元和389.27万元,请公司补充说明在此情形下增资30,000万元的原因及考虑;(2)公告披露,铸锻公司主营关键基础件板块,拥有核心制造能力但面临行业产能严重过剩,请公司具体说明增资30,000万元后将如何解决铸锻公司的产能过剩问题;(3)请公司补充披露对铸锻公司使用募集资金增资30,000万元的资金去向和使用安排,是否有具体的募投项目、可研报告及其相关情况。如否,请说明本次变更符合是否募集资金使用的相关规定。

6.据披露,截至2019年9月底,公司全资二级子公司工程技术公司和全资子公司铸锻公司的资产负债率分别为79.48%和76.36%。增资的必要性均为改善财务状况,提升经营能力。增资完成后,上述两家公司的资产负债率将分别降为69.87%和69.10%。在资产负债率偏高的行业共性下,请公司说明除增资外后续将如何解决资产负债率较高的问题,并进行必要的风险提示。

三、其他

7.据披露,公司拟将募集资金49,074.35万元及新能源项目全部利息用于永久补充公司流动资金,主要用于公司日常经营活动。请补充披露相关补流资金的具体后续安排,说明公司拟采取的保障措施,以确保相关资金用于上市公司的经营和发展。

8.据披露,截至2020年2月29日,新能源装备制造产业化项目计划使用募集资金总额12亿元,实际已使用4878.58万元。请公司补充披露:(1)前期4878.58万元的使用情况、资金去向、是否已形成相关资产以及后续的使用安排等;(2)公司在未使用相关募集资金期间募集资金的使用情况,公司全部募集资金目前的在账情况,是否用于临时补充流动资金,如是目前是否已归还至募集资金专户,是否存在违规使用的情形。

请公司独立董事、监事会对上述事项逐项发表明确意见。请公司保荐机构对上述第1、2、4、5、7、8事项逐项核查发表明确意见,说明在公司募集使用过程中是否按规定履行了相应的持续督导义务。

请你公司收函后立即披露本函件内容前针对上述问题书面回复我部并披露。

(责任编辑:赵金博)