浙大网新科技股份有限公司(以下简称"浙大网新")于近日发布2019年年度业绩预减公告,公司预计2019年归属于上市公司股东的净利润为4000万元至5000万元,同比减少71.69%至77.35%;扣非净利润-1.84亿元至-1.74亿元,同比减少300.39%至311.93%。

浙大网新本次业绩预减主要是由于公司全资子公司浙江华通云数据科技有限公司(以下简称“华通云数据”)业绩下降及计提商誉减值损失增加所致,其中华通云数据2019年度业绩预计较上年同期下降4182万元左右,预计本年度对收购华通云数据80%股权形成的商誉计提减值损失为3.30亿元左右,较上年同期增加2.79亿元左右。华通云数据2018年实现扣非归母净利润1.07亿元。

浙大网新2017年7月28日公告显示,公司拟18亿元向7名交易对方收购华通云数据80%股权,其中,股份支付10.72亿元,现金支付7.28亿元。增值率为340.12%,本次交易将形成13.37亿元商誉。

此次收购的独立财务顾问为浙商证券,其在报告中表示,本次收购完成后,若业绩承诺顺利实现,将有利于增强上市公司的盈利能力。

但事实是,华通云数据并未完成业绩承诺。交易对方承诺华通云数据2017年至2019年当年累计扣非净利润分别为1.58亿元、3.56亿元、6.02亿元。而华通云数据2017年、2018年当年累计扣非净利润实际盈利数为1.50亿元、2.57亿元。

浙大网新2019年业绩预减公告中称,华通云数据2019年业绩较上年同期下降4182万元左右。由此可见,华通云数据连续三年未完成业绩承诺。

浙大网新自2018年起对华通云数据计提商誉减值损失,当年计提商誉减值准备金额5076.94万元,2019年预计计提3.30亿元左右。

此外,证监会行政处罚决定书显示,浙大网新上述收购事项曾在2016年遭母公司浙江浙大网新集团有限公司(以下简称“网新集团”)董事长赵某泄密。浙大网新2018年年报显示,公司控股股东网新集团董事长名为赵建。

无独有偶,浙大网新另一起收购事项也曾被泄密,泄密者为其中一家标的公司董事长。

2015年5月29日,浙大网新发布公告,拟5.51亿元收购浙江网新电气技术股份有限公司(以下简称“网新电气”)72%股权、浙江网新信息科技有限公司(以下简称“网新信息”)100%股权、浙江网新恩普软件有限公司(以下简称“网新恩普”)24.47%股权和杭州普吉投资管理有限公司(以下简称“普吉投资”)78.26%股权。

此次收购事项未新增商誉,独立财务顾问为浙商证券,其在报告中表示,本次收购完成后,有利于增强公司控制结构的稳定性,促进公司长期稳定发展。

证监会行政处罚决定书显示,上述收购事项标的公司之一网新恩普董事长江某元在内幕信息敏感期内将该收购事项告知其大学同学。根据此前收购草案,浙大网新2015年收购事项交易对方之一名为江正元。

2017年18亿收购华通云数据80%股权 溢价340%形成商誉超13亿

2017年7月28日,浙大网新发布发行股份及支付现金购买资产并募集配套资金暨重大资产重组报告书(草案修订稿),公司拟向网通信息港、如日升投资、云通创投、佳禾投资、云径投资、盛达投资和云计投资共7名交易对方以发行股份及支付现金的方式收购华通云数据80%股权,并向不超过10名特定投资者非公开发行股份募集配套资金。

据本次交易的评估基准日为2016年10月31日。天源评估采取收益法和市场法对标的资产分别进行评估并出具了《浙大网新科技股份有限公司拟发行股份及支付现金购买资产涉及的浙江华通云数据科技有限公司股东全部权益评估报告》(天源评报字(2017)第0006号),其中采用了收益法评估结果作为华通云数据股东权益的评估结论,在评估基准日,华通云数据合并报表归属于母公司股东权益为5.12亿元,评估值为22.52亿元,评估增值17.40亿元,增值率为340.12%。

以上述评估值为基础,经本次交易双方协商,本次交易标的华通云数据80%股权交易价格确定为18.00亿元。其中,股份支付10.72亿元,现金支付7.28亿元。

本次交易完成后,根据经天健所审阅的本公司备考合并财务报表,将形成13.37亿元的商誉。

浙大网新向不超过10名特定投资者非公开发行股份募集配套资金,发行对象以现金认购相应股份,发行股份数量不超过发行前总股本的20%,募集配套资金总额不超过7.50亿元,且不超过本次拟购买资产交易价格的100%。配套募集资金中7.28亿元用于本次交易现金对价款的支付,剩余部分用于支付各中介机构费用。

2017年9月15日,浙大网新发布募集配套资金之发行情况报告书,此次募集配套资金发行价格为12.70元,发行5905.51万股,募集资金总额为7.50亿元,扣除本次发行费用1528.30万元,本次募集资金净额为7.35亿元。

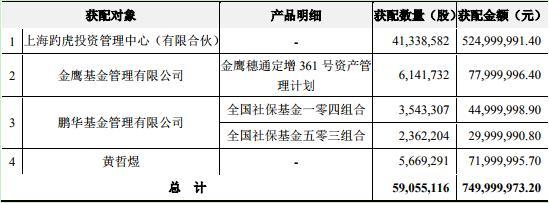

最终认购对象共4名投资者。其中,上海趵虎投资管理中心(有限合伙)获配数量为4133.86万股,获配金额5.25亿元;

金鹰基金管理有限公司“金鹰穗通定增361号资产管理计划”产品获配数量为614.17万股,获配金额为7800.00万元;

“全国社保基金一零四组合”产品获配数量为354.33万股,获配金额为4500.00万元;“全国社保基金五零三组合”产品获配数量为236.22万股,获配金额为3000.00万元;

黄哲煜获配数量为566.93万股,获配金额为7200.00万元。

中国经济网记者关注到,浙大网新近年并没有股票送转,因此参与此次定增的机构及个人均处于被套状态。

浙大网新此次收购事项的独立财务顾问为浙商证券,主办人为洪涛,陈辰,协办人为冉成伟。

浙商证券在独立财务顾问报告中表示,华通云数据与浙大网新具有良好的协同效应,本次收购完成后,若业绩承诺顺利实现,将有利于增强上市公司的盈利能力。

根据业绩承诺,华通云数据2017年至2019年承诺扣非净利润分别为1.58亿、1.98亿元、2.47亿元;当年累计承诺扣非净利润分别为1.58亿元、3.56亿元、6.02亿元。

根据业绩承诺补偿安排,若标的公司在业绩承诺期内当年累计实现扣非净利润未达到当年累计承诺扣非净利润的,补偿义务人同意就标的公司当年累计实现扣非净利润不足当年累计承诺扣非净利润的部分以股份的方式向上市公司进行补偿。

华通云数据累计两年未完成业绩承诺。据业绩承诺实现情况说明公告显示,华通云数据2017年、2018年累计扣非净利润实际盈利数为1.50亿元、2.57亿元。

浙大网新2019年4月13日发布计提商誉减值准备的公告,计提商誉减值准备金额5076.94万元,该项减值损失计入公司2018年度损益,将导致公司2018年度归属于母公司所有者的净利润减少。

浙大网新2019年4月25日发布2018年年报,公司2018年实现归母净利润为1.77亿元,较上年同期减少41.76%。

2015年5.5亿收购四公司 未新增商誉

2015年5月29日,浙大网新发布公告,公司拟以发行股份及支付现金的方式,购买网新电气72%股权、网新信息100%股权、网新恩普24.47%股权和普吉投资78.26%股权,合计作价5.51亿元,其中股份支付合计4.96亿元,现金支付合计5543.81万元。

此次交易事项未新增商誉,截至2014年12月31日,浙大网新商誉实际数为2926.72万元,备考数为2926.72万元。

其中,购买网新电气72%股权交易价格为2.16亿元,增值率为956.80%;购买网新信息100%股权交易价格为1.30亿元,增值率为909.84%;购买网新恩普24.47%股权交易价格为1.11亿元,增值率为387.07%;购买普吉投资78.26%股权交易价格为9378.95万元,增值率为332.95%。

同时,浙大网新向网新集团、创元玖号、史烈非公开发行股票募集配套资金不超过2.00亿元,其中,网新集团认购金额不超过1.20亿元;创元玖号认购金额不超过6000万元;史烈认购金额不超过2000万元。

配套募集资金中5543.81万元用于本次交易现金对价款的支付,5500万元用于大数据及云计算平台研发项目,剩余募集资金支付各中介机构费用后补充公司流动资金。

此次收购事项的独立财务顾问为浙商证券,主办人为洪涛、项骏,协办人为蒋盈。

浙商证券在报告中表示,本次交易完成后,网新集团持有上市公司股份比例将由15.50%提升至19.65%,既有利于巩固控股股东的控股地位,也有利于增强公司控制结构的稳定性,促进公司长期稳定发展。

根据业绩承诺,网新电气2015年至2017年实现的扣非归母净利润分别不低于2000万元、2600万元、3380万元;网新信息2015年至2017年实现的扣非归母净利润分别不低于1000万元、1200万元、1440万元;网新恩普2015年至2017年实现的扣非归母净利润分别不低于3300万元、4290万元、5577万元。

根据业绩承诺实现情况,网新电气2015年至2017年扣非归母经利润实际盈利数分别为2059.10万元、4938.38万元、2190.96万元;网新信息同期实际盈利数分别为1021.74万元、1611.32万元、1099.91万元;网新恩普同期实际盈利数分别为3557.75万元、4401.95万元、5827.78万元。

业绩承诺实现情况公告显示,网新电气、网新信息、网新恩普2015-2017年度实现的扣除非经常性损益后归属于母公司股东的累计净利润已达到补偿义务人的业绩承诺。

两场收购均遭泄密:2015年收购遭标的总裁泄密 2017年收购遭母公司董事长泄密

浙大网新2017年收购华通云数据,遭母公司网新集团董事长赵某泄密。浙大网新2018年年报显示,公司控股股东网新集团董事长名为赵建。

证监会网站2019年11月5日发布浙江监管局行政处罚决定书[2019]1号显示,2012年6月,华数网通信息港有限公司(以下简称“网通信息港”)、浙大网新共同出资设立华通云数据,其中网通信息港持股30.5%,浙大网新持股22%。

2016年8月18日,华通云数据召开临时股东会,浙大网新董事长史某表达了浙大网新收购华通云数据的意愿;2016年10月10日,浙大网新史某、董某青到上海,与华通云数据董事长郑某林等商谈浙大网新收购华通云数据事宜,基本确定了浙大网新收购华通云数据的合作意向;2016年10月11日,史某、董某青告知网新集团董事长赵某谈判情况,赵某表示支持收购。

2016年10月26日,史某、董某青、郑某林等收购相关方谈判收购事项,形成初步方案。2016年10月26日下午股市收盘后,史某通知浙大网新董秘许某菲停牌。2016年10月26日,浙大网新发布重大事项停牌公告,称公司正在筹划重大事项,该股自2016年10月27日起停牌。2017年1月6日,公司股票复牌,公司拟以发行股份及支付现金的方式购买华通云数据股权,其中,现金支付金额为7.28亿元,股份支付对价10.72亿元,合计交易金额18亿元。上述发行股份及支付现金购买资产完成后,公司将直接持有华通云数据100%股权。

浙大网新于2016年10月10日启动并于2016年10月26日停牌筹划发行股份及支付现金购买资产事宜属于《证券法》第六十七条第二款规定的“公司的重大投资行为和重大的购置财产的决定”,未公开前属内幕信息,内幕信息敏感期为2016年10月10日至2016年10月26日。赵某为内幕信息知情人。赵某知悉时间不晚于2016年10月11日。

马某在内幕敏感期内与内幕知情人赵某有通讯联络。韩锋与马某关系密切,在内幕信息敏感期内,操作其配偶“林某”账户买入“浙大网新”股票47.07万股,成交金额794.63万元。“浙大网新”股票复牌后,该账户全部卖出上述股票,没有违法所得。“林某”账户自2015年2月16日开户至2016年10月17日均没有证券交易,2016年10月18日转入1000万元后当天开始买入“浙大网新”股票,且买入时点与马某和内幕知情人赵某的通讯联络时点一致。韩锋上述交易行为与本案内幕信息高度吻合且无正当信息来源和合理解释。

韩锋的上述行为违反《证券法》第七十三条、第七十六条第一款的规定,构成《证券法》第二百零二条所述内幕交易行为。根据当事人违法行为的事实、性质、情节与社会危害程度,依据《证券法》第二百零二条的规定,证监会浙江监管局决定对韩锋处以60万元罚款。

浙大网新2015年收购网新电气、网新信息、网新恩普、普吉投资,遭标的公司之一网新恩普董事长江某元泄密。根据收购草案显示,浙大网新2015年收购事项交易对方之一名为江正元。

证监会2019年12月26日发布浙江监管局行政处罚决定书[2019]5号显示,2014年10月到11月,浙大网新控股的网新恩普总裁江某元告知浙大网新董事长史某,有公司拟收购网新恩普管理团队持有的网新恩普股权,浙大网新持有的网新恩普股权是否有意转让。史某表示可由浙大网新收购网新恩普管理团队持有的网新恩普股权。

2014年11月20日前后,史某向网新集团董事长(浙大网新控股股东)赵某报告,浙大网新拟收购网新恩普股权,建议网新集团把网新电气以及网新系统等资产也植入浙大网新。赵某表示先做方案;2014年12月第一周(1日-7日),浙大网新成立了工作小组,负责收购方案设计。2014年12月15日,受托会计师事务所进场对网新系统和网新电气进行审计。

2015年1月7日,浙大网新总裁助理谢某等与中介机构开会讨论了网新系统业务分拆合法化问题,会议决定让律师事务所先起草业务框架合作协议;2015年1月12日,网新集团的董事会执委会成员开会,会议讨论并同意了浙大网新资产重组的事项;2015年1月12日-16日期间,受托资产评估公司进场对网新系统、网新电气、网新恩普进行评估;2015年2月10日,许某菲组织中介机构召开中介协调会,商议浙大网新重大资产重组具体事宜。2015年2月10日收盘后,许某菲向上交所申请停牌。2015年2月11日,浙大网新因筹划重大事项停牌。

2015年6月1日,浙大网新复牌,公告拟以发行股份及支付现金的方式,购买网新电气、网新信息、网新恩普等公司全部或部分股权,作价5.51亿元,占公司2014年12月31日经审计净资产的32.72%,同时非公开发行募集配套资金不超过2.00亿元。

浙大网新拟发行股份及支付现金的方式购买网新电气、网新信息、网新恩普等公司全部或部分股权事项属于《证券法》第六十七条第二款第二项规定的“公司的重大投资行为和重大的购置财产的决定”,也属于《证券法》第七十五条第二款第二项规定的“公司分配股利或者增资的计划”,该信息具有重大性,未公开前为内幕信息。

2014年12月第一周(1日至7日)浙大网新成立工作小组,负责收购方案设计,并于12月中旬聘请中介机构进场,内幕信息不晚于2014年12月7日(12月第一周最后一日)形成,2015年6月1日公开。江某元作为收购标的之一网新恩普的董事长,根据中国证监会《关于规范上市公司信息披露及相关各方行为的通知》第三条关于“交易对手方及其关联方和其董事、监事、高级管理人员”的相关规定,属于《证券法》第七十四条第七项规定的“国务院证券监督管理机构规定的其他人”,是内幕信息知情人。

江某元较早知悉了浙大网新拟重大资产重组收购网新恩普的信息,且其与资产评估公司进场评估时有过交流(进场时间为2015年1月12日-1月16日间),故知悉时间不晚于2015年1月16日。

薛跃宏与内幕信息知情人江某元为大学同学。2015年1月17日(周六),薛跃宏与江某元通话,时长11分43秒。薛跃宏在内幕信息敏感期内与内幕信息知情人江某元联络后,操作本人中原证券账户合计买入“浙大网新”股票316.83万股,成交金额2643.99万元。该部分股票已经全部卖出,盈利金额671.73万元。

当事人的交易时点同其与内幕知情人的联络时点一致,其证券交易活动与内幕信息高度吻合。当事人薛跃宏买入时点、买入意愿、买入方式等方面,均体现了较强的异常性,现有理由及证据无法解释其买入合理性。

根据当事人违法行为的事实、性质、情节与社会危害程度,依据《证券法》第二百零二条的规定,证监会浙江监管局决定没收薛跃宏违法所得671.73万元,并处以1343.45万元罚款。

(责任编辑:赵金博)