业绩高速增长之际,大股东将其控股权低溢价拱手转让,且双方关联交易金额长期不匹配,这样的“蹊跷”故事正发生在一家拟IPO的企业身上。

上交所网站显示,11月27日北京市博汇科技股份有限公司(以下简称“博汇科技”)科创板IPO申报进程进入首轮问询阶段。这已是该公司第二次冲击A股。

博汇科技IPO保荐机构为浙商证券,保荐代表人为苏磊、邹颖,会计师事务所、律师事务所为天职国际会计师事务所、北京海润天睿律师事务所。

公开资料显示,在博汇科技净利润同比增长超80%的2016年,其原控股股东数码科技(300079.SZ)以不到2%的溢价转让控股权,转让价格的合理性及背后动机令人生疑。

同时,博汇科技与数码科技各自披露的关联交易金额长期不匹配。

12月6日,时代商学院就上述问题向博汇科技发函咨询,但截至发稿对方未作回应。

低溢价转让控股权

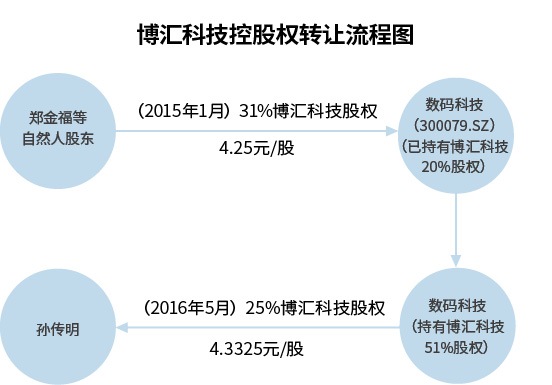

招股书显示,2015年1月5日,数码科技以4.25元/股受让郑金福等自然人股东持有的博汇科技31%的股份,加上原本持有的20%的股权,数码科技成为博汇科技的控股股东。

然而,此后不到1年半,数码科技又以4.3325元/股将其持有的博汇科技25%的股份转让给孙传明。

转让后,孙传明与其一致行动人共同成为博汇科技实际控制人,数码科技则退居次席。

两次转让价相比,溢价仅为1.94%。此次转让,博汇科技估值为1.73亿元,与其2016年净资产1.49亿元相比多出2400万元。

本次股权转让价格是否合理?

12月6日,华南某大型投资机构投资总监向时代商学院表示,如果该标的在两次转让期间业绩增长缓慢,则转让价溢价很少也是可以理解的,也符合商业上的合理性。但如果期间业绩高速增长,且行业处于高景气阶段,则标的估值应该会有较大增长,此时以较低的溢价转让,则需综合判断该次股权转让定价是否具有合理性。

资料显示,2016年博汇科技净利润同比增长高达80.99%。将发展势头正猛的子公司控股权拱手让出,且转让价格溢价甚少,数码科技的行为着实让人不解,其转让价的合理性存疑。

或为股份代持?

对于此低溢价转让行为,数码科技并未在2016年5月的交易公告中作出解释。

据时代商学院了解,彼时A股市场并未允许上市公司的控股子公司分拆独立上市,在数码科技控股权未转让之前,博汇科技作为其控股子公司将很难登陆A股。

控股权易主之后,博汇科技频频向资本市场发起冲击。

2017年3月17日,博汇科技在新三板挂牌交易,8个月后就公告宣布终止新三板挂牌。

2018年5月7日,证监会北京监管局网站显示,博汇科技正就首次公开发行股票并在创业板上市接受浙商证券辅导,该公司宣告冲击A股。这距离数码科技转让控股权刚满两年。

据《首次公开发行股票并在创业板上市管理暂行办法》,拟于创业板IPO的企业必须满足的条件之一是,最近两年内实际控制人没有发生变更。

控股权易主刚刚满两年,博汇科技便发起对创业板的冲击,时点的把握可谓精准。股权转让行为是否为此后的IPO做准备,其中又会否涉及股权代持呢?

“为了规避法律法规某些强制性规定,股东是有可能签订抽屉协议,进行股份代持的。”12月5日,上海某律师事务所合伙人向时代商学院表示。

博汇科技历史上存在股份代持的现象。该公司设立时,为了申请新技术企业并享受相关政策优惠,需有大专、中专以上学历的人员担任公司股东,因此公司部分股份由他人代持,合计代持股权比例高达44%。

关联金额长期不匹配

值得一提的是,博汇科技与数码科技双方披露的关联交易金额长期不一致。

数码科技年报显示,作为博汇科技的关联方,2016―2019年上半年其向博汇科技采购商品的金额分别为876.20万元、891.30万元、1062.40万元和164.90万元。

博汇科技招股书显示,同一期间博汇科技向数码科技销售商品金额分别为1287.53万元、799.36万元、1184.17万元和358.76万元,较上述数据分别多出411.33万元、-91.94万元、121.77万元和193.86万元。

12月6日,新三板智库高级分析师方俊杰向时代商学院表示,双方披露的收入数据有出入,通常由于统计的时间点有差异,如某笔交易一方统计在今年,另一方统计在明年,由此导致数据对不上。但如果双方数据长期不匹配,一方常年比另一方多,那某一方甚至双方数据的真实性都值得质疑。

招股书显示,近年来数码科技均为博汇科技的重要客户。2016―2018年,数码科技分别为博汇科技的第1、第5、第5大客户。

(责任编辑:赵金博)