截止去年底,康力电梯购买的理财产品合计14.77亿元,高达总资产的26.82%。从“踩雷”概率看,与康力电梯相比,估计今年难有出其右的公司了——投资了四款非银行理财产品,三款均已爆雷

对于康力电梯的投资者而言,今年可能要适应该公司购买的非银行理财产品爆雷这一“新常态”了。

11月26日,康力电梯股份有限公司(下称康力电梯,002367.SZ)公告称,公司持有的7900万元私募产品“华领定制9号银行承兑汇票分级私募基金”(下称华领9号基金)存在期满相关投资本金及收益不能如期、足额兑付的风险。

这已是康力电梯今年在非银行理财产品中踩中的第三雷——如此高概率的“踩雷”,引发深交所同时下发问询函与关注函等两份监管函件进行质疑。

此前,在今年3月和4月,康力电梯购买的1.1亿元良卓资产稳健致远票据投资私募基金、3000万元大通阳明18号一期集合资产管理计划连续两度“踩雷”,被曝存在兑付风险,由此,康力电梯在2018年年报中对这两款理财产品分别计提8200万元和3000万元减值准备。

这1.12亿元的计提资产减值损失,导致去年康力电梯净利润仅为1554.78万元,大幅下滑95.23%。

公开资料显示,2010年上市的康力电梯是一家集设计、制造、销售、安装和维保为一体的电梯企业。2019年4月披露的数据显示,截止2018年12月31日,康力电梯购买的理财产品合计14.77亿元,占总资产(55.08亿元)的26.82%。显而易见,理财投资并非其主业也非其所擅长的业务,却将超过总资产的四分之一投入到理财产品中,踩雷,或许并不是偶然事件。

最新披露的三季报显示,康力电梯前三季度营收为27.23亿元,同比增长19.81%;净利润为2.02亿元,同比增长224.12%。同时,康力电梯预计2019年全年净利润为2.4亿元至2.6亿元,同比增长1443.63%至1572.26%。

对于业绩变动的原因,康力电梯称,在手订单转化率提高,营业收入有所增加,规模效应增加;同时营销管理加强,成本控制且原材料价格较为平稳,毛利率略有恢复。

在此次踩雷华领9号基金后,康力电梯目前出现风险的三款非银行理财产品合计金额为2.19亿元,剔除已经计提资产减值损失的1.12亿元,还有1.07亿元暴露在风险敞口中,对于2019年业绩的影响目前并不明朗,但值得思考的问题是:康力电梯是否有针对非银行理财产品投资所建立的内部控制和风险管理制度?相关内部制度是否完备?相关人员是否勤勉尽责?

问询函关注函同时下发

11月25日晚间,康力电梯披露《关于公司购买的理财产品的风险提示公告》(《提示公告》)称,康力电梯所持合计7900万元的华领9号基金存在期满相关投资本金及收益不能如期、足额兑付的风险,可能对公司经营业绩构成不利影响。

这已经是康力电梯一年内第三次自曝购买的理财产品出现风险。由此,康力电梯现持有的四款非银行理财产品,三款都是不能足额兑付的“爆雷”产品,已累计波及2.19亿元资金。让市场唏嘘的是,如此高概率“踩雷”,也是颇有难度的。

针对康力电梯购买的理财产品如此高概率“踩雷”,以及其他对外投资存疑之处,11月26日晚间,深交所少见地同时下发关注函和问询函,要求康力电梯进行补充说明,并提出质疑:康力电梯相关内部制度是否完备?相关人员是否勤勉尽责?

《提示公告》显示,华领9号基金在2016年12月14日成立,其基金管理人是上海华领资产管理有限公司(下称华领资产),主要投资于银行承兑汇票或该等票据的收益权、债券及货币型市场基金、现金、银行存款(包括银行活期存款、银行定期存款和协议存款等各类存款)及其他高流动低风险的金额产品。

康力电梯于2018年10月24日分三笔购买了合计7900万元的华领9号基金。今年1月8日,华领资产将此基金的收益分配方案进行调整,将原本分别于1月23日、4月23日、7月23日到期的三笔投资的终止日期均延后调整到11月26日。目前看来,此次延期调整实际上将康力电梯承受的风险大幅放大了,本金损失的金额和可能性都增加。

企查查显示,华领资产成立于2013年8月27日,注册资本1亿元,有私募基金管理人牌照(基金业协会备案编号:P1007578),为中国证券投资基金业协会会员,一共备案57个产品,目前正在运作的有40只,其中票据基金有31只;孙祺是华领资产法定代表人、执行董事。

企查查还显示,华领资产于2018年12月24日被上海证监局采取出具警示函的行政监管措施,在2019年9月3日被上海证监局采取责令改正的行政监管措施。事实上,华领资产的风险在去年底就已经有所暴露。

华领资产及其实际控制人是否与康力电梯、康力电梯控股股东、实际控制人、董监高在产权、业务、资产、债权债务、人员等方面存在关系?

康力电梯在《提示公告》中称,对投资并持有的“华领9 号基金”,公司持有其他增信措施:持有华领资产法人代表孙祺及其配偶董敏2017年3月出具的不可撤销的《保证承诺函》、以及孙祺2019年1月出具的“确认书”;同时,持有第三方提供的房产抵押担保,房产原值4000万元以上,并已办理不动产抵押物的登记手续,为第一顺位抵押权人。

由此,康力电梯表示,结合已取得的抵押物的价值,并基于目前华领资产所遇到的问题及具体情况尚不明朗,公司暂未有对因投资“华领9号基金”的投资款项而计提资产减值准备的计划。

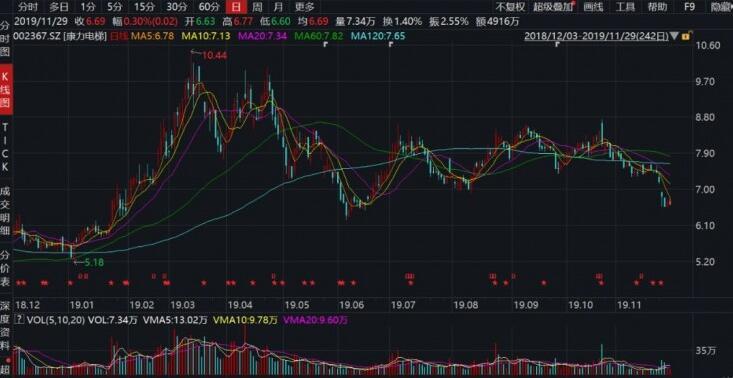

康力电梯过去一年的股价走势

数据来源:Wind

理财爆雷对今年业绩影响多大?

《投资时报》研究员注意到,总体而言,康力电梯在理财产品的投资真不少。

公告显示,截至11月25日,康力电梯及子公司购买的尚未到期的银行理财产品余额为7.95亿元,占截止三季度末总资产(54.37亿元)的14.62%,占三季度末净资产(29.26亿元)的27.17%;购买的尚未到期的非银行理财产品合计余额为2.59亿元,占三季度末总资产的4.76%,占三季度末净资产的8.85%。目前,康力电梯尚未到期的理财产品合计10.54亿元,占总资产的18.39%,占净资产的36.02%。

如此高比例投资理财产品,尤其是在非银行的私募产品的大额投入蕴含的风险极大。数据显示,康力电梯购买的2.59亿元非银行理财产品有四款产品,包括:上海良卓票据基金1.10亿元、大通阳明18号一期集合资产管理计划(下称大通阳明18号)3000万元、华领9号基金7900万元、国通信托-方兴771号丹投集团集合资金信托计划4000万元。

值得注意的是,华领9号基金爆雷是康力电梯今年遭遇的第三次理财产品违约事件。

在今年3月,上海良卓资产管理有限公司(下称上海良卓)涉嫌出现违规操作,导致私募基金财产可能出现重大损失,相关投资本金及收益可能无法兑付或按期兑付。紧接着,多家上市公司也公告了相关投资风险,其中就有康力电梯。康力电梯当时表示,鉴于上海良卓前述重大风险情形,可能导致已到期未兑付和尚未到期的产品不能如期足额收回,可能会因此影响公司2018年度利润。

今年4月,康力电梯又曝出所投资3000万元的大通阳明18号一期资管计划存在无法到期收回的风险。因该计划用于受让工大高新(现为*ST工新,600701.SH) 4455万受限流通股股权收益,但工大高新在信息披露、规范运作等方面存在大量违规行为,上交所已于2018年5月3日对工大高新实施“退市风险警示”,该资管计划预计短期内无法处置变现。

在康力电梯2018年年报中,分别对所持有的1.10亿元上海良卓票据基金和3000万元大通阳明18号分别计提了8200万元和3000万元减值准备,而这也导致康力电梯去年净利润大降95.23%。

如今华领9号基金爆雷,就仅剩购买了4000万元的国通信托-方兴771号丹投集团集合资金信托计划。对此款产品,康力电梯公告称,经与管理人国通信托跟踪项目情况,不存在兑付风险,将于今年12月27日到期。

投资者还需要等待不到一个月就能知道,康力电梯购买的四款非银行理财产品是硕果仅存还是全军覆没。

去年两款理财产品减值准备成为导致净利润大降95.23%的主因,那么,目前存在兑付风险的理财产品的三款非银行理财产品,剔除已经计提资产减值损失的1.12亿元,还有1.07亿元暴露在风险敞口中。

这对康力电梯2019年年报业绩将产生什么影响?这成为当下投资者和交易所都重点关注的问题。

(责任编辑:赵金博)