前阵子,区块链热潮再起。债务逾期、诉讼缠身的当代东方却成了这股热潮中的大赢家,股价坐上直升机,自11月1日起股价由2.89元/股飙涨至最高点5.45元/股,累计涨幅达到88.6%。

股价高歌猛进之时,当代东方在资本市场上也有些动作:一方面,公司修订定增预案,公告将向世纪中农(北京)农业科技有限公司非公开发行不超过1.58亿股,募集不超过5亿元的资金用于偿还银行贷款和补充流动资金;另一方面,持股12.87%的南方资本公告将通过集合竞价的方式减持不超过1%股份。

左手增发,右手减持,2018年当代东方定增计划并未获证监会核准,此次增发能顺利通过吗?

逾期债务约6亿 当代东方重启定增偿债、募资缩水至5亿

虽然股价涨势喜人,当代东方财务状况却实在有些堪忧。三季报显示,当代东方营收3.6亿元,同比减少41.37%;净利润亏损1900万元,同比暴跌132.53%。

业绩不佳的当代东方资金链情况更加严峻。目前,公司账面货币现金仅9886万元,到期未清偿的银行贷款合计5.77亿元,占公司最近一期经审计净资产的104.3%。同时,公司还因诉讼纠纷导致多个银行账户被冻结,且冻结数量仍在不断上升。目前,公司被申请冻结的银行账户共计27个,累计被冻结金额908万元。

因为巨大的偿债压力和不乐观的诉讼情况,当代东方11月18日公告披露了《非公开发行A股股票预案(修订稿)》,将2018年不了了之的定增再次提上了议程。公告显示,本次非公开发行的发行对象为世纪中农(北京)农业科技有限公司,非公开发行股票数量不超过1.58亿股,募集资金总额不超过5亿元,扣除发行费用后的募集资金净额将用于偿还银行贷款及补充流动资金。若增发成功,世纪中农1.58亿股份将占总股本的16.6%,实控人当代系王春芳仍通过当代文化、当代投资、厦门旭熙、先锋亚太持有29.46%股份,公司控制权不会发生改变。

值得一提的是,对比2018年的定增预案,本次定增计划募集资金总额缩水三分之二,原计划募集资金总额为15亿元,分别用于影院建设项目、优质影视剧版权购买项目和补充流动资金;发行对象由不超过10名特定投资者,变为唯一增发对象世纪中农(北京)农业科技有限公司。公告显示,世纪中农成立于2019年3月22日,注册资本5000万元人民币,是一家围绕新兴科技产业的投资平台,投资范围包括农批市场改造升级、冷链物流、大数据等领域,世纪中农董事长陈滨持股30%,且同时为当代东方董事,故该笔定增构成关联交易。

2018年,当代东方定增计划并未获证监会核准,公司上一笔成功的定增还要追溯至4年前。目前当代东方问题缠身,诉讼不断,且本次定增对象世纪中农成立不久,天眼查未有公司实缴资本、人员规模、参保人数等具体数据,故本次增发能否成功尚需打个问号。

减持股东投资4年收益跑输银行理财

本次公告减持计划的大股东不是别人,正是4年前当代东方定向增发的对象之一——南方资本-宁波银行-当代东方定向增发专项资产管理计划(简称南方资本)。截至11月18日,南方资本持有当代东方约1.01亿股,占总股本的12.87%,此次计划减持约791万股,占总股本不超过1%。

2015年,当代东方向包括当代文化、南方资本在内的8名特定投资者以10.8元/每股的价格增发1.85亿A股普通股,共募集资金约20亿元。其中南方资本认购约5092万股,认购金额5.5亿元,锁定期36个月。随后当代东方进行利润分配,以资本公积金向全体股东每10股转增10股,南方资本持股数由5092万股增至1.01亿股。

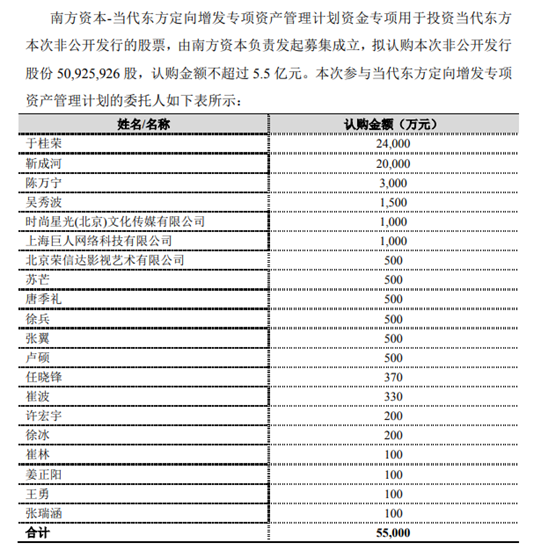

参与南方资本资产管理计划的委托人“卧虎藏龙”,较为知名的委托人中吴秀波认购1500万元,前时尚芭莎主编苏芒认购500万元,巨人网络和荣信达影视分别认购1000万元和500万元。按每股10.8元的认购价算,吴秀波和苏芒在经历了每10股转增10股之后,目前持股数量分别约为278万股和93万股,按11月21日收盘价4.82元/股来算,吴秀波和苏芒所持股份的账面价值分别为1340万元和448万元。

4年过去,投资上千万的资产管理计划非但没能给吴秀波和苏芒带来不菲的投资回报,反而有几十万、上百万元的亏损。按余额宝2.31%年化计算,1500万元本金利息近140万元,这么看来,投资当代东方反而没能跑赢余额宝和同期银行理财。

来源:公司公告

手握一笔缩水的资产超过4年,这也不是南方资本第一次试图退出当代东方了。

今年3月,南方资本曾与自然人于桂荣、崔波签署《股份转让协议》,试图将持有的12.87%股份分别转让给于桂荣(5.87%)和崔波(7%),但这两笔股权转让在7个月后宣告破产,当代东方公告称因为于桂荣、崔波个人资金安排,此次协议转让终止。

早在2018年8月,南方资本持有的1.01亿股份已经解禁,如今因区块链概念当代东方再获热炒,虽然无法再现从前高股价的盛况,但对于负面新闻不断、依靠概念活跃在资本市场的当代东方来说,或许算是止损的好时机。

此次减持之后,南方资本持有的A股流通股股本仍超过10%,若后续仍有减持计划,不可避免将对当代东方股价造成一定压力。

当代系10年投资回报率超16倍 曾套现4.45亿

虽然南方资本一众委托人4年来“水月镜花梦一场”,但作为实控人的当代系却因为当代东方赚的盆满钵满。

2010年,当代集团斥资6474.5万元收购彼时*ST大水29.99%股权,后改名为当代东方。2014年,当代东方以11亿元的交易对价收购盟将威影视制作公司,收购溢价1200%,二者签署业绩对赌,盟将威承诺2014年-2016年归母净利润分别不低于1亿元、1.35亿元和2亿元。

盟将威“踩线”完成了业绩承诺,2014年-2016年分别实现归母净利润1.09亿元、1.41亿元和2.11亿元,其中2015年和2016年盟将威利润贡献占比达80%以上。对赌贡献的上亿利润直接拉高了当代东方的股价,2015年6月,当代东方股价一度上涨至24.11元/每股,对比2010年当代集团入主*ST大水时5元左右的股价上涨了约382%。

当代东方尝到了高溢价收购+业绩对赌贡献利润推高股价的甜头,在盟将威业绩对赌结束之后立刻再发公告,拟以不超过25.5亿元的交易对价收购另一影视制作公司永乐影视,后者承诺2017年-2020年归母净利润不低于2.15亿元、2.95亿元、3.65亿元和4.2亿元,合计承诺净利润约13亿元。

但这次收购遭到深交所问询,最后不了了之,而影视行业也迎来寒冬,当代东方失去了盟将威的强力输血,资金链的问题渐渐浮出水面。

尽管如此,当代系套现却十分成功。2016年2月,当代集团公告将持有的5.01%股份转让给嘉兴微票投资管理合伙企业,转让每股价格为22.58元,几乎接近当代东方股价最高点,当代集团本次股权转让共套现约4.45亿元。

来源:wind

而此次接盘当代集团的嘉兴微票随后减持50万股,持股比例降至4.9%,不必再公告披露减持计划,2017年年报中前十大股东已经失去嘉兴微票的踪影。

入主*ST大水的当代集团,通过高溢价收购和业绩对赌为母公司贡献利润,从而推高股价自己套现离场。定增引入的投资方和二级市场的散户们都无疑做了当代集团资本运作的“接盘侠”。

目前,当代东方的情况不算乐观,债务高企、业绩下滑,但市值仍有约38亿元,当初29.99%的股权目前仍价值上10亿元,对比6475万元的股权收购款,当代系虽纸面财富有所缩水,但投资回报率仍然超过1646%,加上已成功套现的4.45亿,实在是桩稳赚不赔的好买卖。

(责任编辑:赵金博)