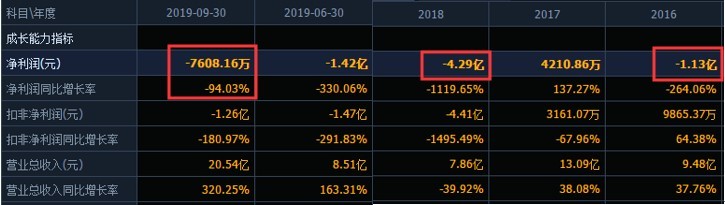

前三季度净利暴跌94%

11月20日,创业板上市公司三维丝(300056,股吧)收到深交所问询函。

根据公司公告,11月20日三维丝披露公告称,公司拟向非关联方中商天基实业有限公司(以下简称“中商天基”)转让全资子公司北京洛卡100%股权,截至2019年9月30日北京洛卡的净资产为-8178.94万元,北京洛卡100%股权的评估值为-398.97万元,交易价格为0元。

北京洛卡2018年及今年前三季度的营业收入分别为1,627.07万元、2,344.78万元,净利润分别为-5,212.33万元、5,228.98万元。股权的评估值为-398.97万元,交易价格为0元。净利5000万子公司为何0元出售?11月20日晚间,深交所对此下发了关注函,要求三维丝补充说明北京洛卡股权的具体评估情况,包括评估方法、评估过程、主要评估参数及确定依据。

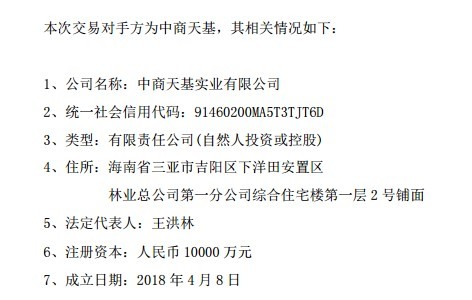

交易对手方中商天基的成立日期为2018年4月8日。注册资本1亿元,其股东为王洪林、李信文,均持有50%股权。深交所要求结合中商天基最近一年及一期的主要财务指标及其经营范围,说明其收购北京洛卡股权的意图及后续经营计划,公司与其是否存在潜在关联关系或其他利益安排。

经营业绩惨淡,前三季度净利暴跌94%

公开资料显示,三维丝成立于2001年,2010年登陆深交所创业板。上市近10年,公司经营业绩越来越糟糕。

根据三季报披露显示,今年前三季度,三维丝实现的净利润(归属于上市公司股东的净利润,下同)为-7608.16万元,同比暴跌94%。此前的2016年、2018年,公司先后亏损1.13亿元、4.29亿元。

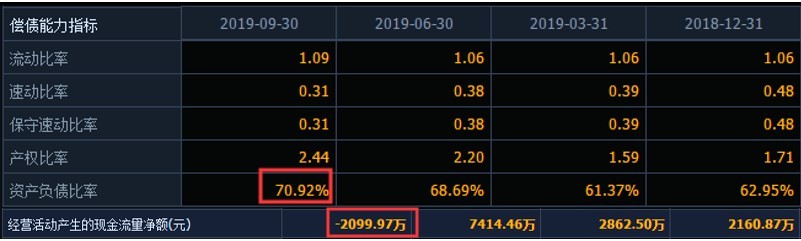

公司最新的资产负债率已达到70%,经营活动现金流净额为-2099.97万元,同比下降134.28%。

高溢价收购,北京洛卡股权大幅减值

回溯历史公告可知,北京洛卡系三维丝2015年完成收购的资产,根据彼时的重组方案显示,洛卡环保100%股权的交易价格为2.52亿元。其中现金对价8820万元,其余1.638亿元对价由三维丝非公开发行股份支付。交易对方也承诺北京洛卡2014年度、2015年度、2016年度经审计的归属于母公司所有者的净利润分别不低于2650万元、3313万元以及4141万元。

但北京洛卡未完成 2016 年业绩承诺且股权出现大幅减值,去年,因为计提商誉减值等,导致公司巨亏4.29亿元。北京洛卡原股东刘明辉等人至今也未能履行补偿义务。

对此,深交所要求三维丝说明本次交易完成后北京洛卡相关业绩补偿事项的后续安排。

并购路不断,另一则收购同样引关注

继2019年8月收购江西祥盛51%之后,三维丝11月18日晚间再发公告称,将作价3.43亿收购江西祥盛剩余49%股权。此次收购完成后,三维丝将持有江西祥盛100%股权,而本次收购可能构成重大资产重组。而值得关注的是,主营环保相关业务的三维丝上次收购江西祥盛,用的是资产置换模式,用旗下子公司厦门珀挺 100%股权作价4.6亿元置换祥盛环保 51%股份。本次收购49%全部采用现金收购,这对三维丝而言有些吃力。截至今年9月底,公司货币资金仅有1.86亿元,短期借款2.94亿元、一年内到期的非流动负债0.41亿元,资产负债率为70.92%,存在偿债压力。

公开资料显示,江西祥盛主营铜、锌、铅、白银、金等有色金属加工以及废铜渣、铅渣、锌渣、银渣、金渣、废铝表面处理废物。三维丝称,江西祥盛的废旧金属处理,将成为公司业务新的增长点。

财务数据显示,截至2019年9月30日,江西祥盛资产总额 3.19亿元,净资产2.27亿元。而结合前一次三维丝4.6亿元收购价,收购江西祥盛三维丝共支付8.03亿元,溢价超120%。数据显示,江西祥盛目前业绩一般,2019年前三季度营业收入1.83亿元,2018年的全年营业收入为2.39亿元。而今年前5个月,祥盛环保实现的净利润为1306万元,不足2018年全年的20%,综合毛利率从2018年的38%下降至23%。

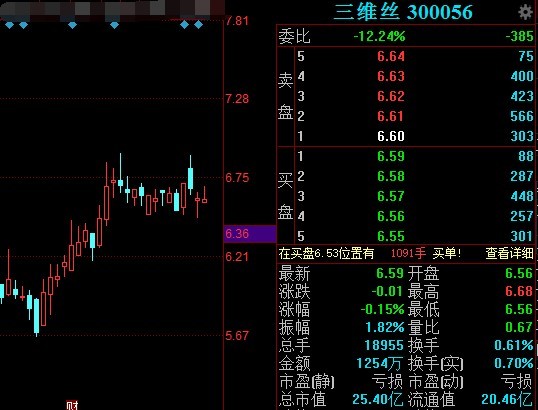

二级市场上,截止11月21日收盘,公司股价报收6.59元/股,市值为25.40亿。

(责任编辑:赵金博)