10月18日,证监会第十八届发行审核委员会2019年第148次、149次、150次发审委会议召开。当日,发审委共审核10家公司发行可转债申请,其中国轩高科、桐昆股份、天汽模、香飘飘、百川股份、深南电路、明阳智能、日月股份、晨光生物共九家公司过会,仅博敏电子一家被否。

博敏电子是当日唯一一家发行可转债申请被否公司,同时是2019年第二例发行可转债申请遭否。此前7月26日,东方日升发行可转债申请未获通过,为年内首例。

受可转债被否影响,10月18日,博敏电子股价下跌2.12%,收盘报20.75元。

对于博敏电子,发审委会议提出询问的主要问题为:2018年底,申请人应收账款坏账准备计提比例发生了会计估计变更,本次变更调增2018年度净利润2152.43万元。请申请人代表:(1)说明前述会计估计变更的原因及合理性,在2018年年底变更的原因,该时点是否发生重大事项导致需要进行会计估计变更,前述会计估计变更如何进行未来适用,是否符合会计准则的规定;(2)模拟测算在前述会计估计未发生变更的情况下,申请人最近三个会计年度加权平均净资产收益率情况,说明是否存在通过变更会计估计调节利润,以满足可转债发行条件的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

值得注意的是,上述问题并非是证监会第一次问询。此前9月18日,博敏电子发布公告称,公司收到证监会出具的《关于请做好博敏电子可转债发审委会议准备工作的函》,该函从会计估计变更、君天恒讯业绩、募投项目、行政处罚、股票质押五方面提出了一系列问题,其中就包含了发审委会议审核结果公告中提出的问题。

同日,博敏电子对于《关于请做好博敏电子可转债发审委会议准备工作的函》做出了回复。对于会计估计变更的原因,博敏电子在回复中表示,公司应收账款坏账准备计提会计估计变更的主要原因包括:一是公司完成对君天恒讯的重大资产重组,标的公司君天恒讯纳入公司合并报表范围,君天恒讯重组交易前对1年以内的应收账款不计提坏账准备,重组期间交易相关方曾约定:在重组完成后,根据公司及君天恒讯整体客户结构、应收账款账龄构成及回款等实际情况重新评估、论证并履行相应审批程序后统一调整确定坏账准备计提的会计估计;二是近年来公司客户结构持续优化、应收账款整体质量提高、期后回款情况较好、实际坏账核销率很低;三是公司原有坏账计提比例高于同行业上市公司平均水平,不利于公司及君天恒讯财务状况和经营成果的客观体现。

博敏电子此次发行可转债的保荐机构为华创证券。华创证券在核查意见中表示,此次募集资金具有必要性和合理性。

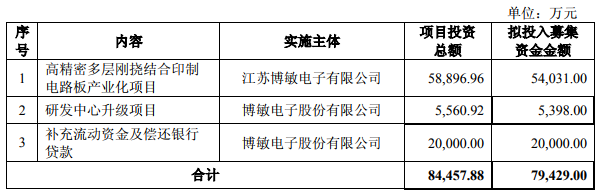

3月28日,博敏电子发布了公司发行可转债预案。预案显示,公司本次发行证券的种类为可转换为公司A股股票的可转换公司债券,该可转换公司债券及未来转换的A股股票将在上海证券交易所上市,公司拟募集资金总额不超过人民币7.94亿元(含7.94亿元),每张面值为人民币100元,期限为自发行之日起六年。

本次可转债募集资金总额扣除发行费用后将全部用于:高精密多层刚挠结合印制电路板产业化项目、研发中心升级项目、补充流动资金及偿还银行贷款。

(责任编辑:赵金博)