9月30日,佳沃股份(300268.SZ)发布公告称,拟非公开发行股票不超过 2680万股,募集资金10亿元,用于支付收购智利公司Australis Seafoods S.A.(以下简称“Australis”)的部分收购款。

此前的8月1日,本次跨国收购已完成交割,佳沃股份出资9.20亿美元(约64亿人民币)获得AustralisSeafoods S.A.公司约99.84%的股权,该公司是智利第三大从事三文鱼生产的上市公司。

这是继2017年控股青岛国星食品股份有限公司(简称“青岛国星”)之后,佳沃股份又一次重大并购。市场认为,在高负债下,佳沃股份仍选择以64亿元巨资跨境收购的做法,很可能会进一步加大公司资金压力,导致企业资金周转困难,增加佳沃股份的债务负担,导致其资产负债率攀升。那么,能否对Australis公司进行有效整合,尽快与佳沃股份的现有业务形成协同效益,成为此次并购能否成功的关键。

“生猛扩张”连续并购

佳沃股份的前身为万福生科(湖南)农业开发股份有限公司(简称“万福生科”),于2011年在深交所上市。

2012年万福生科曾经因为财务造假差点被退市,不过,沉寂良久万福生科幸而有联想控股旗下的佳沃集团有限公司接盘,而重回人们视线。2017年初,佳沃集团成为万福生科的控股股东,同年6月万福生科更名为佳沃股份。

万福生科原来的业务为农产品的加工、生产和销售。在佳沃集团入主后,公司的主营业务变为水产品等食品的加工、销售和进出口贸易。

瞄准中国市场日益增长的对水产品的需求,佳沃股份开始激进扩张。2017年佳沃股份出资1.74亿元购得青岛国星55%的股份,并合资成立了浙江沃之鲜进出口有限公司(简称“沃之鲜”),这两家公司均从事生鲜食品的加工及贸易。

2018年11月,佳沃股份又宣布为推动“全球资源+中国消费”战略实施,将收购Australis至少约 95.26%、至多100%的已发行股份,Australis公司在智利拥有多张牌照和三文鱼等海产品的捕捞资源。

欲定增缓解债务压力

虽然,通过不断并购等方式进行扩张,带动了佳沃股份的营收快速增长,但公司的净利润并没有实现稳步增长,同期公司还出现了资产负债率上升、财务费用增加等一系列问题。

财报数据显示,2017年、2018年,公司营收分别为5.75亿元、19.27亿元,同比分别增长了8269.92%、235.41%;归母净利润分别为0.02亿元、0.25亿元,同比分别下跌58.34%和增长了901.57%。

2019年上半年公司营收9.12亿,同比增长21.04%,归母净利润0.29亿,同比大幅下跌了504.99%。

青岛国星、沃之鲜加大市场拓展力度,成为2018年佳沃股份营收和净利润大幅增长的主因。对于2019年上半年净利润下滑,佳沃股份则归结为,上半年公司并购Australis,产生中介费、借款利息及税金等支出约0.20亿元,短期对公司经营产生了影响。

不过,受跨国并购等因素影响,2019年上半年,佳沃股份的负债开始大幅攀升,已由2018年度末的8.23亿元激增至2019年半年度期末中的70.66亿元;同期公司的资产负债率则由67.74%上升至89.24%。2018年度公司的流动比率为1.39,2019年半年度已降至0.44,也显示出公司的偿债压力骤增。

佳沃股份《重大资产购买实施情况报告书》显示,并购Australis的资金来源于控股股东佳沃集团的借款、银行贷款及联合投资方苍原投资的自筹资金等。

所以,公司急于通过定向增发的方式募集资金,然后,对先期投入的并购资金予以置换,以降低融资成本。

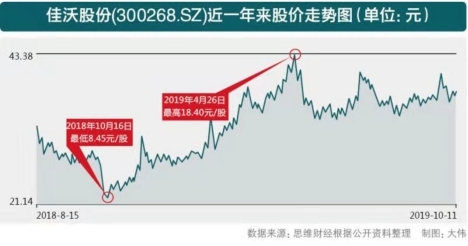

从股价表现来看,佳沃股份在2018年10月中旬,股价曾下探到8.45元每股。在同年11月份,公司传出收购消息后,股价不断攀升,2019年4月25日,公司股价曾达到18.40元每股的阶段性高点。10月11日公司股价报收于15.70元每股。股价维持在较高位置,有利于佳沃股份通过定向增发,获得更多资金,降低偿债压力。

整合能力面临考验

不言而喻,在连续并购之后,佳沃股份的并购整合能力、对跨国企业的管理能力正面临考验。

从截至2019年上半年的情况来看,市场对佳沃股份在这些方面的能力仍有疑虑。

2017年公司收购了青岛国星和成立了沃之鲜。根据公司财务报告的数据显示,2017年管理费用同比增长了92.79%;2018年公司销售费用和管理费用同比分别增长了197.18%和92.98%。对于2018年两项费用的大幅增长,佳沃股份表示,是由于国星股份、浙江沃之鲜两家子公司的业务正常开展,且本期纳入合并范围的时期较上年增加所致。2019年上半年,佳沃股份的销售费用和管理费用同比又分别上涨了11.64%和13.09%。

2017年、2018年和2019年半年度各期末,佳沃股份的应收账款快速攀升,分别为1.13亿元、2.69亿元和2.74亿元,同比分别上涨了99.48%、137.50%和88.94%。同期公司的销售毛利率则呈下降趋势,分别为13.96%、11.28%和7.82%。

而跨境并购Australis公司,对佳沃股份而言,则意味着整合难度有望进一步加大。

佳沃股份也在定期报告中多次提到,“由于本次交易的标的公司运营主体在境外,与本土公司在适用监管法规、会计税收制度、企业文化等经营管理环境方面存在差异,导致并购面临整合、外汇波动等风险,整合效果能否达到重组预期,存在不确定性。”

不过,佳沃股份也表示,本次交易完成后,公司将通过对标公司的资源进行整合,实现公司现有业务与标的公司业务深度融合,从而提升公司盈利能力。

对此,佳沃股份告诉《投资者网》,“8月初本次跨国收购完成交割后,公司已在重组董事会、董事会机制、授权体系、财务管控等方面,对Australis展开整合,公司董事长兼总经理汤捷曾负责过佳沃集团旗下白酒产业4个企业和品牌的整合工作,有丰富的产业整合经验,有助于并购整合顺利推进。”

(责任编辑:赵金博)