2024年以来,IPO撤否(撤回、被否)数量正在进一步提升。

Wind数据显示,今年以来截至3月25日,A股已经有76家企业撤否,75家主动撤回,1家被否,已超去年同期水平;去年同期共有71家撤否,其中包含5家被否。

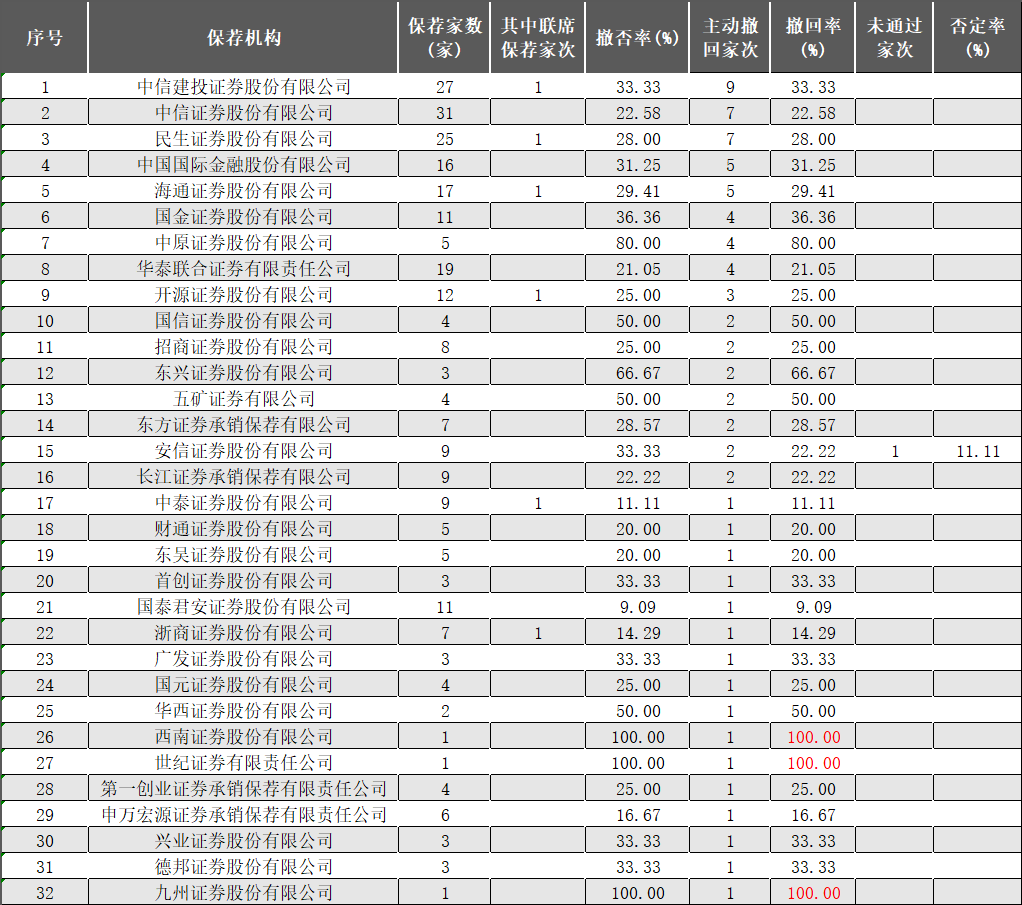

从撤否数量上看,撤否数量较多的券商主要为头部券商,包括中信建投、中信证券、民生证券,分别有9家、7家、7家撤否;其次是中金公司、海通证券,各有5家撤回,而国金证券、中原证券、华泰联合证券则分别有4家撤回。

此外,由于保荐项目数量较少,中小券商的撤否率较高,西南证券、世纪证券、九州证券撤否率达到了100%。今年以来截至3月25日,这三家券商保荐的项目仅有1家,目前均已撤回。

业内人士分析认为,随着IPO阶段性收紧,IPO撤否项目的增加,预计券商股权承销收入或将大幅下滑。

撤否单量最高达9家

IPO撤回潮中,头部券商撤否单量居高不下。

Wind数据显示,撤否数量较多的券商主要为头部券商,包括中信建投、中信证券、民生证券,分别有9家、7家、7家撤否;其次是中金公司、海通证券,各有5家撤回,而国金证券、中原证券、华泰联合证券则分别有4家撤回。

今年以来,中信建投保荐单量为27家,已撤回9家,撤否率达到了33.33%。中信建投不仅是撤否单量最高的券商,撤否率也在头部券商中“名列前茅”。

中信证券撤否量同样居高不下。今年以来,中信证券保荐单量高达31家,是保荐数量最多的券商,目前撤回了7家,仅次于中信建投。澎湃新闻注意到,中信证券保荐的北京梦天门科技股份有限公司(简称“梦天门”,873825)拟撤回北交所IPO申请,目前已发布相关议案公告,不过仍待股东大会审议。知情人士还向澎湃新闻透露,中信证券还有项目拟撤回。

海通证券撤否量已增至5单。今年以来,海通证券保荐了17家企业,目前撤回了5家,撤否率达29.41%。值得注意的是,海通证券年内已领多张罚单。因在江苏沃得农业机械股份有限公司IPO项目中,存在未履行尽调职责等多项违规,深交所向海通证券及保荐代表人下发监管函;同样因在IPO保荐项目中存在履职尽责明显不到位等缺陷,上交所向海通证券下发了2张罚单。

此外,较为罕见的是,国金证券在4天内连撤3个IPO。澎湃新闻注意到,3月9日至12日,短短4天内,国金证券连续撤回3家企业的IPO申请,分别为深圳市亿联无限科技股份有限公司、深圳晶华显示电子股份有限公司、四川里伍铜业股份有限公司。截至3月25日,国金证券共有4家撤回,撤否率达到了36.36%。

8家券商撤否率均达50%以上

和龙头券商相比,虽然保荐项目本就不多,但中小券商的项目撤否率已遥遥领先。

Wind数据显示,今年以来, IPO保荐项目撤否率为50%及以上的券商有8家,主要为中小券商。其中,西南证券、世纪证券、九州证券等3家券商撤否率达到100%;这3家券商均主动撤回了唯一一个IPO保荐项目。此外,中原证券保荐5家企业,已有4家撤回,撤否率达80%;东兴证券保荐3家企业,目前已撤回2家企业,撤否率达66.67%;国信证券、五矿证券均保荐4家,撤回两家,撤否率为50%;华西证券保荐2家企业,目前已有1家企业撤回,撤否率同样为50%。

业内人士认为,投行业务严监管可能加剧证券行业分化,头部券商或持续占据优势地位,在撤否率方面仍具有相对优势,投行业务的高集中度不改,而中小券商保荐业务进一步承压。

2月1日,在回复投资者关于“新股发行暂停或者大幅减少是否会减少公司收益”的问题时,今年尚未新增保荐项目的华安证券表示,近段时间以来,IPO、再融资受到监管政策阶段性收紧影响较为突出,预计将对证券公司相关业务收入产生一定影响,并将积极调整经营策略。

预计一季度券商投行收入下降三成

今年以来,证监会相继出台相关政策,严把发行上市准入关,压实中介机构“看门人”责任。

3月15日,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,从上市公司自身申报标准与募投规模投向、中介机构执业、交易所审核、证监会派出机构等多个维度严控企业上市监管,证监会组织全链条各环节从严监管,健全全链条监督问责体系;发布实施修订后的《首发企业现场检查规定》强调“申报即担责”;发布《首次公开发行股票并上市辅导监管规定》压实辅导机构责任,形成企业规范负责、机构勤勉尽责、监管有力有效的辅导监管生态。

在同日举行的“强监管防风险推动资本市场高质量发展”有关政策发布会上,证监会证券基金机构监管司司长申兵强调,证监会将在日常监管工作中特别关注撤否率比较高和“业绩变脸”等市场关注的突出问题,严格落实申报即担责的要求,督促保荐机构切实强化内控制度,履行好核查把关的职责。

Wind数据显示,截至3月25日,A股仅有27家企业上市,远低于去年同期61家企业。随着IPO阶段性收紧,IPO撤否项目的增加,业内人士预计券商股权承销收入或将大幅下滑。

浙商证券在研报中表示,预计上市券商全年营收、净利润同比增长2%、5%,其中今年一季度业绩增速受去年同期政策尚未收紧、赚钱效应较强等因素影响处于低点。预计今年一季度上市券商营收、净利润同比下降10%,其中投行、投资收入降幅较大,达30%、20%;经纪、资管、利息的净收入同比分别降6%、增2%、降8%。

(责任编辑:朱赫)