湘财证券拟借哈高科“曲线上市”有了新进展。

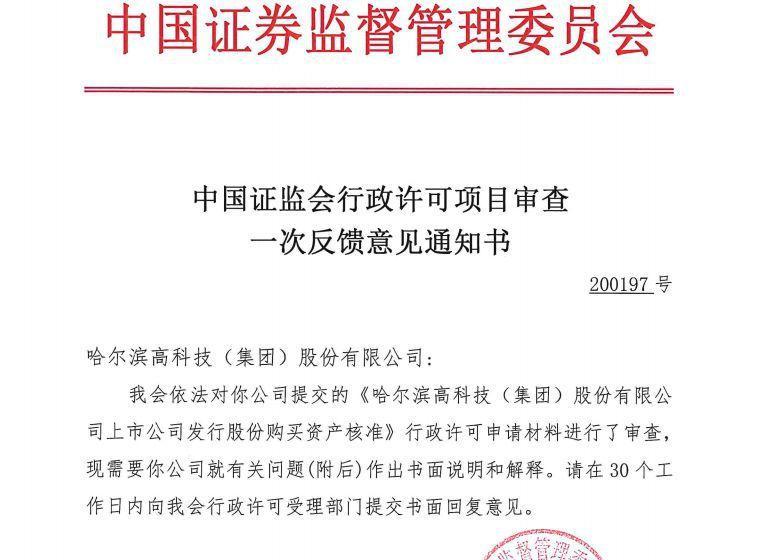

3月5日晚间,哈高科公告称收到《证监会行政许可项目审查一次反馈意见通知书》,证监会对哈高科收购湘财证券提出20个问题,从股东资质、标的公司业绩变动、估值评估方法合理性等多个方面问询。

图片来源:哈高科公告

问询重点包括:收购湘财证券后哈高科“双主业”下如何保持有效治理结构;湘财证券股票质押业务收入2019年大幅增长的原因及合理性;湘财证券增值47%的合理性,以及本次收购未设置业绩承诺是否有利于保护中小股东利益等。

如何保持有效治理结构

去年年底,哈高科首次提出计划106.08亿元收购湘财证券99.73%股权。对于一家主营大豆深加工等业务的上市公司而言,拿下金融牌照后“双主业”如何保持有效治理结构?

根据公告,本次交易前,哈高科主营业务包括非转基因大豆产品深加工、制药、防水卷材业务、工业厂房等;交易完成后将增加证券等金融服务业务。证监会要求哈高科就以下方面进行解释:

1、结合湘财证券财务指标占上市公司对应指标的比重,补充披露上市公司未来各业务构成、经营发展战略和业务管理模式,本次交易对上市公司持续经营能力的影响,特别是上市公司主要经营风险预计变化情况;

2、结合上市公司与湘财证券在主营业务经营模式、资金管控、治理要求、核心人员选任与配备等方面的差异,补充披露上市公司有无管理水平适应重组后规模扩张或业务变化的风险;

3、补充披露交易后上市公司对湘财证券具体整合、管控安排,如是否派驻董事或财务总监等高管人员、对金融业务引发的大额资金偿付风险有无化解机制等,以及前述安排是否有利于上市公司在“双主业”模式下保持健全有效的法人治理结构。

此外申请文件显示,湘财证券管理的金汇25号、26号、27号集合资产管理计划底层资产为中诚实业的应收账款债权,而中诚实业实际控制人罗静目前被刑事拘留,资产管理计划2019年8月和9月已到期后,湘财证券作为管理人协调相关投资者或委托人形成了资产管理计划的清算方案。

证监会对此要求哈高科进行四方面补充披露:化解风险的主要措施和清算方案的主要内容;中诚实业的应收账款债权对外转让合同的主要内容;目前是否存在与集合资管计划有关的诉讼或仲裁;湘财证券是否需承担相应的赔付、补偿等责任以及对风险事件本次交易的影响。

标的估值大增且未设业绩承诺

湘财证券业绩及估值变动也受关注。

具体来看,就经纪业务而言,2017年、2018年、2019年1-10月,湘财证券经纪业务收入分别为6.81亿元、5.08亿元和5.32亿元。证监会要求补充披露湘财证券经纪业务业绩变动的原因及合理性等。

信用交易业务是湘财证券经纪业务之外的第二大营业收入来源。公司在申请文件中表示,2018年受证券市场行情的影响,信用交易业务收入较2017年下滑11.21%。且湘财证券两融业务存在违约情况,2017年1月1日至2019年10月31日,湘财证券累计强制平仓违约金额6402.30万元。

对此证监会要求哈高科补充披露:结合行业可比公司说明湘财证券两融业务业绩持续下滑的合理性;股票质押式回购业务收入2019年大幅增长的原因及合理性;出现违约原因及相关计提减值是否充分;两融业务、股票质押式回购是否存在已发生信用风险的业务等。

就自营业务而言,2017年、2018年、2019年1-10月湘财证券获得收入分别为2.14亿元、7169.19万元、2.64亿元。证监会要求补充披露湘财证券各类自营业务对同类收益的贡献程度,与同行业可比公司自营业务规模占净资本比例和同类业务的回报率水平是否存在重大差异等。

从估值来看,湘财证券本次评估值106.37亿元,增值率达47%。对此证监会要求结合市场可比交易及同类业务上市公司的静态和动态市盈率水平等,补充披露本次交易采用市场法评估结果的合理性,未设置业绩承诺是否有利于保护中小股东的利益。

再次冲A能否如愿?

作为一家1996年成立的老牌券商,湘财证券近年来为谋求“上市”进行了一系列运作,但未能如愿。此次能否借哈高科“圆梦”尚需拭目以待。

2014年,湘财证券登陆新三板,次年便被上市公司大智慧拟作价90亿元收购,但在2015年5月,大智慧被立案调查,此后在2016年2月,大智慧撤回重组申请,湘财证券首次上市计划落空。

2017年2月16日,湘财证券公告称,公司已收到湖南证监局的辅导备案函,公司进入IPO辅导阶段,上市辅导券商为中信证券。当年3月6日,公司正式公布首次公开发行股票并上市方案。2018年5月2日,湘财证券从新三板摘牌。

从财务数据看,2019年1-10月,湘财证券实现营业收入10.77亿元,实现归属于母公司所有者的净利润3.38亿元。截至2019年10月31日,公司总资产合计270.81亿元,其中负债合计198.44亿元,所有者权益合计72.36亿元。

在湘财证券之前,券商“借道”上市公司“曲线上市”已有多起案例,如海通证券、国金证券、东北证券、国海证券等;在被证监会叫停后,通过同一控制人名下资产装入方式实现上市的新途径又被业内广泛借鉴,如安信证券(借道中纺投资)、江海证券(借道哈投股份)、华创证券(借道华创阳安)、中山证券(借道锦龙股份)、五矿证券(借道五矿资本)等,此次湘财证券借道哈高科亦属于这类方式。

(责任编辑:赵金博)