置信电气酝酿半年之久的重大资产重组终于揭开面纱。

9月23日晚,置信电气披露了包括收购报告书在内的一系列公告,拟以发行股份方式购买英大信托73.49%股权和英大证券96.67%股权,合计作价143.98亿元。交易完成后,“名嘴”李大霄供职的英大证券将成为上市公司的一部分,置信电气或将成为国家电网的金控上市平台。

144亿元收购金融资产

早在今年3月,置信电气便公告称,正在筹划重大资产重组事项,国家电网全资子公司国网英大拟以信托、证券、期货业务相关资产与公司进行资产重组,初步涉及标的包括国网英大所持英大国际信托有限责任公司股权和英大证券有限责任公司股权。

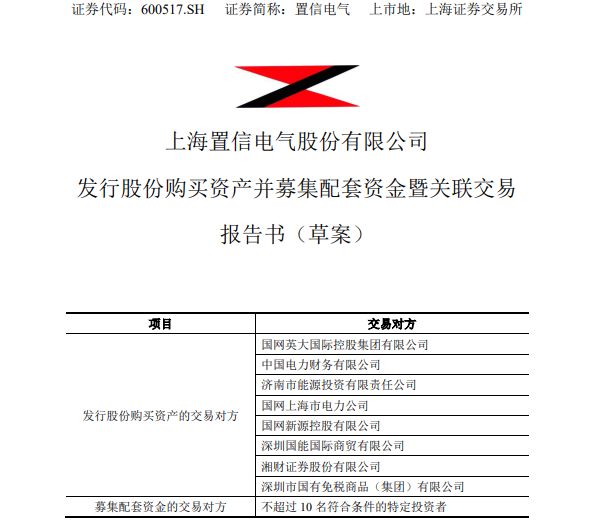

在9月23日晚的公告中,置信电气详细披露了此次收购的具体细节:置信电气计划以发行股份的方式购买英大集团、中国电财、国网新源、深圳国能、湘财证券及深圳免税集团合计持有的英大证券96.67%股权,以及英大集团、中国电财、济南能投及国网上海电力合计持有的英大信托73.49%股权,合计作价143.98亿元。

同时,公司拟向不超过10名投资者非公开发行股票募集配套资金,募集总额不超过30亿元,在扣除相关费用后全部用于向英大证券增资。

从股权变动看,本次交易完成后,不考虑配套融资,英大集团将成为置信电气的控股股东,国家电网公司直接或间接持有英大集团、国网电科院、中国电财、国网上海电力、深圳国能100%股权,直接持有国网新源70%股权。国务院国资委仍为置信电气实际控制人,本次交易不会导致公司控制权发生变更。

“名嘴”李大霄供职

提到英大证券,投资者可能有些陌生;而谈及李大霄,恐怕是无人不知。此次被收购的英大证券,恰好是李大霄所供职的券商。

英大证券官网显示,李大霄,现任英大证券首席经济学家,中国证券业协会证券分析师与投资顾问专业委员会委员、上海证券交易所专家库成员、新华社瞭望智库成员、北京电视台智库成员等。其代表性观点有:6124点需要淡泊,1664点需要勇气;2132是钻石底,5178是地球顶,2850是婴儿底。

通过此次收购报告书,市场也得以窥见英大证券和英大信托两家公司的经营情况。

公告显示,英大证券是一家全国性的证券经营机构,注册资本27亿元。2019年上半年,英大证券经审计的营业收入合计3.92亿元,其中经纪业务手续费净收入9577.31万元,投行业务手续费净收入4714.60万元,资管业务净收入2670.36万元;净利润为6764.18万元。

英大信托注册资本为40.29亿元。今年上半年,英大信托经审计的营业收入合计7.72亿元,其中托管及其他受托业务佣金净收入5.30亿元;净利润5.23亿元。

根据中联评估出具的评估报告,以2019年3月31日为评估基准日,英大信托73.49%股权的评估值为94.14亿元,交易价格为94.14亿元;英大证券96.67%股权的评估值为49.84亿元,交易价格为49.84亿元;本次交易的交易价格合计约144亿元。

或成国网金控平台

对置信电气而言,此次收购或有着更为深远的目的。

在业内人士看来,作为国网旗下上市公司,通过此次收购斩获三块金融牌照,公司未来或成为国网金控上市平台。

资料显示,置信电气主要从事低碳节能、中低压电气及新材料一次设备、电网智能运维系统及设备、电力工程及节能服务相关的研发、生产、销售和技术服务等业务,其控股股东为国网电科院,持股31.57%。国网电科院是国家电网公司的全资子公司,故国务院国资委为置信电气实际控制人。

本次交易完成后,置信电气将获得英大信托、英大证券的控股权,并间接取得英大期货的控股权。对此置信电气表示,本次交易将优质金融资产注入,有利于促进金融业务与资本市场充分对接,实现金融业务与该公司原有的电气设备业务协同发展。该公司将依托国家电网公司强大的产业背景和品牌优势,有效拓宽盈利来源,提升可持续发展能力,为整体经营业绩提升提供保证。

实际上,近年来类似置信电气的案例并不鲜见。例如,五矿集团凭借旗下五矿信托、五矿证券等子公司借壳金瑞科技,此后更名为五矿资本;中航工业将旗下中航信托、中航证券等子公司借壳*ST北亚,摇身一变成为今天的中航资本。

(责任编辑:李伟)