中国网财经4月26日讯(记者 刘小菲)日前,天融信交出了上市以来的首份亏损年报。

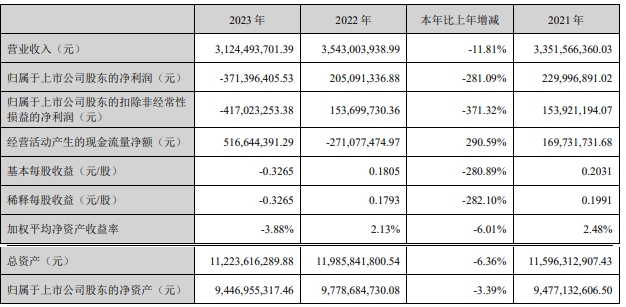

2023年,天融信实现营业收入31.24亿元,同比下滑11.81%;归属于上市公司股东的净利润-3.71亿元,同比下滑281.09%。

此前天融信净利润已连降4年,2019-2022年的净利同比降幅分别为17.37%、0.21%、42.52%和10.83%。

对于2023年营收下滑,天融信给出的解释是“第四季度新增订单不及预期”,而亏损主要原因是对账面商誉计提了4.43亿元的减值金额。若剔除商誉减值因素,天融信2023年归属于上市公司股东的净利润为7188.37万元。

天融信表示,根据宏观经济和行业恢复情况,公司对2024年以后发展节奏的预测进行了调整,谨慎调低了2024、2025年的增速,因此未来两三年商誉减值的风险低。

国企客户收入下滑

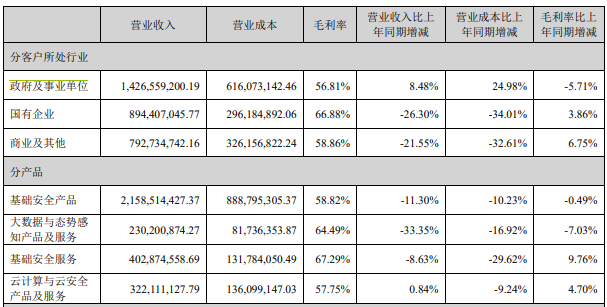

从产品看,天融信基础安全产品2023年的收入为21.59亿元,同比下滑11.3%,占总收入的比例为69.08%;基础安全服务、云计算与云安全产品及服务、大数据与态势感知产品及服务收入金额分别为4.03亿元、3.22亿元和2.30亿元,同比增幅分别为-8.63%、0.84%和-33.35%,占总收入的比例分别为12.89%、10.31%和7.37%。

天融信在年报中提到,自2019年发布云计算产品以来,围绕客户业务,持续深耕行业,不断完善产品与解决方案,实现行业客户快速覆盖。报告期内,公司云计算收入同比增长12.17%。

天融信在近期与投资者交流时表示,云计算业务是公司内部非常重要的两大战略任务之一,目标仍是尽快达到一定市场规模。每年公司内部的云计算业务目标都是100%同比增长,去年增速下降,但业务仍实现增长。

从客户类型看,天融信2023年来自政府及事业单位的收入为14.27亿元,同比增长8.48%;来自国有企业、商业及其他的收入则同比下滑了26.3%和21.55%。不过,来自政府及事业单位的收入毛利率偏低,2023年率同比下降5.71个百分点至56.81%;其他两个类型客户毛利率分别为66.88%和58.86%。

天融信称,2023年国有企业市场中,除运营商行业收入同比增长23.51%外,能源、金融、交通、教育、医疗卫生行业分别同比下降14.75%、45.41%、32.67%、14.82%、16.97%,这里面有上期基数高的原因。天融信同时表示,2023年下滑是阶段性、短期情况,预计2024年国有企业行业恢复会更快。

经营性现金流转正

记者注意到,天融信2023年经营活动产生的现金流量净额显著改善,为5.17亿元,2022年该数据为-2.71亿元。这或许与天融信在费用端的良好控制有关。2023年,天融信的销售费用、管理费用和研发费用分别为9.19亿元、2.17亿元和7.68亿元,同比增幅分别为13.17%、-32.58%和-6.35%,“三费”整体同比下降2.57%。

此外,天融信2023年底在职员工的数量合计6238人,与2022年底相比减少5.28%,而2024年3月末进一步减少至5697人。以此计算,天融信员工人数15个月内减少了799人,其中研发人员减少超400人。

2023年年报发布后,不少券商针对天融信发布了研报。东北证券表示,由于网安行业下游恢复不及预期,调整2024/2025/2026年归母净利润预测至2.22/2.74/3.34亿元,给予“买入”评级。

开源证券表示,考虑宏观经济环境影响,下调天融信2024-2025年归母净利润预测为2.71、3.51亿元(前值6.38、7.99亿元),新增2026年预测为4.62亿元,EPS为0.23、0.30、0.39元/股,当前股价对应2024-2026年PE为24.9、19.2、14.6倍,考虑公司在云安全、AI、数据安全等领域的前瞻布局,维持“买入”评级。

信达证券认为,2023年网安行业下游需求恢复不及预期,叠加公司商誉计提减值的双重影响,致使天融信收入、利润端承压。但公司不断夯实收入质量、注重内部精细化经营,并加强回款管理,体现出较强的经营韧性。若未来下游需求改善,公司有望重回快速增长轨道。我们预计2024-2026年EPS分别为0.27/0.38/0.52元,对应PE为21.32/15.11/11.02倍。

(责任编辑:张紫祎)