中国网财经4月21日讯 喜马拉雅第四次向IPO发起了冲刺。4月12日,喜马拉雅向港交所递交招了股说明书。招股书显示,2023年喜马拉雅的平均月活跃用户达3.03亿人。

“互联网的尽头是放贷”,喜马拉雅也跨界布局了助贷。中国网财经记者注意到,喜马拉雅上线了自有信贷产品“听小贝借钱”,并在APP上为其开辟了独立入口。

记者测试发现,“听小贝借钱”的服务主要为助贷导流,合作方也主要为助贷平台。然而,通过其合作的助贷平台借款,用户个人信息将被层层授权给17家合作机构,签署超80份协议。

就“套娃式授权”方式以及个人信息泄露等问题,中国网财经记者联系喜马拉雅进行核实与采访,相关负责人表示,后续信贷服务由享有资质的第三方机构提供;喜马拉雅不参与授信、信贷、数据收集、信用评估等环节。

自有信贷品牌:“听小贝”借钱

喜马拉雅暂无贷款牌照

中国网财经记者注意到, 喜马拉雅在其APP的“钱包”板块中,特别设立了“听小贝借钱”的专属入口,展示了其自有信贷品牌“听小贝”的借钱服务。据公开资料显示,喜马拉雅已于2023年提交了与听小贝相关的商标申请,并由北京喜禾电子科技有限公司持有该商标,而该公司的实际控制人正是喜马拉雅。

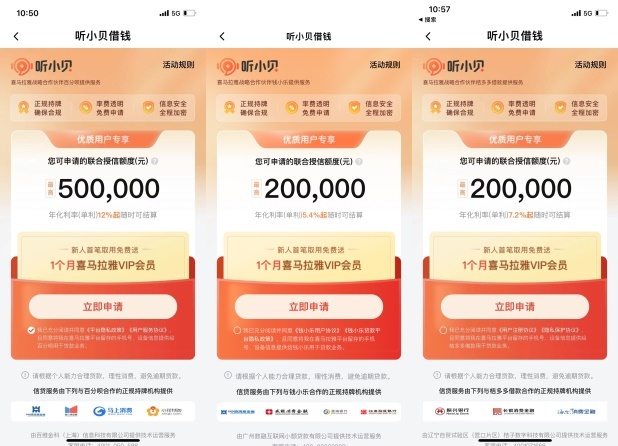

值得注意的是,喜马拉雅目前尚未持有金融贷款牌照。因此,“听小贝借钱”的服务尚处于初级阶段,其主要功能是为助贷平台提供流量导入。记者点击“听小贝借钱”后发现,合作机构会随机显示,经过多次测试,发现喜马拉雅与百融智汇云旗下的钱小乐、百维金科旗下的百分呗等多个助贷方均有合作。

更进一步地,根据记者的实际测试,即使是同一用户,在不同助贷平台上显示的额度、年利率也各不相同。有些平台显示“年化利率(单利)12%起”,而有些则显示“年化利率(单利)5.4%起”。此外,通过听小贝完成借款的用户,还会获得喜马拉雅赠送的1个月VIP会员。

从“听小贝”进入助贷平台,用户再被进一步引导至放款机构。有业内人士认为,这种“层层嵌套”的运作方式,不可避免地导致了费用的逐层累加,最终使得借款人所承担的借款成本显著上升。

据时代周报报道,有用户通过喜马拉雅“听小贝”借款,合同显示放款机构为兴业消费金融,年化利率(单利)为12%,而等借贷手续都签署完成,再回到“听小贝借钱”的页面点击确认时,提示的年化利率(单利)变成了36%。

素喜智研高级研究员苏筱芮表示,素喜智研高级研究员苏筱芮表示,“层层嵌套”模式涉及到的合作方众多,拉长了互联网贷款原本的业务链条,不利于持牌金融机构对合作方的管理,此外,助贷方如果未经持牌金融机构许可自行再寻找别的合作机构,会对持牌金融机构与金融机构客户带来更大的潜在风险。

“套娃式”一键授权

竟含17家平台超80份协议

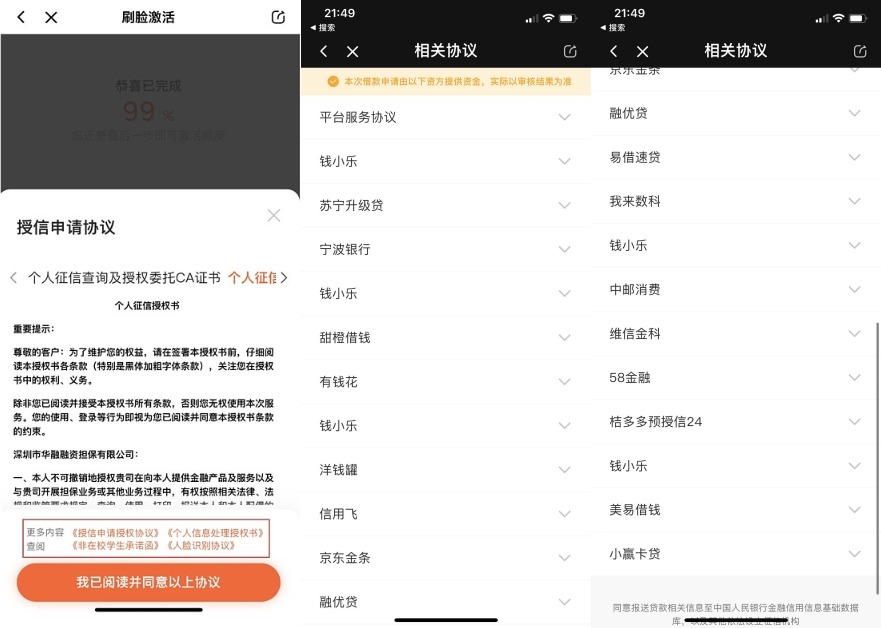

中国网财经记者通过点击“听小贝借钱”进入到“钱小乐”界面。贷款申请首先是需上传身份证,其次是个人信息填写,借款用户需要填写单位、月薪、居住地、详细地址及多个联系人的姓名手机号及关系等个人信息;最后是刷脸认证。

而此过程中,钱小乐会要求同意签署授信申请授权、个人信息处理授权等相关协议。记者注意到,这看起来是一键签署四份协议,而实际上点开授权协议可发现,内嵌的借贷平台多达17家,授权协议有超80份。

这17家平台包括钱小乐、宁波银行、中邮消费金融、苏宁升级贷、有钱花、美易借钱、易借速贷、维信金科、58金融、小赢卡贷、融优贷等。

而每一家平台又都拥有其一系列协议。就以某平台为例,它竟然嵌套了高达40份的协议书与授权书。详细来看,其内含的授权机构包括杭银消费金融、中信消费金融、盛银消费金融、晋商消费金融、哈银消费金融,蓝海银行、苏宁银行、中裔融资担保服务等。

律师:个人信息存泄露隐忧

就“套娃式授权”方式以及个人信息泄露等问题,中国网财经记者采访了多位法律界和业内人士。

某知名律所资深律师在接受中国网财经记者采访时亦表示,根据法律规定,平台在将用户个人信息共享给第三方,应当向用户告知全部接收方的名称或者姓名、联系方式、处理目的、处理方式和个人信息的种类,并取得个人的单独同意。

“同时,从保护用户个人信息角度,结合平台助贷业务模式,平台宜在显著位置以通俗易懂的方式一次性告知用户向第三方共享个人信息的详细情况,而不是把用户推向前第三方的用户协议或隐私协议'森林’里,让用户去一一探寻,去一一理解。”该律师表示。

北京鼎权律师事务所李昌锁律师表示,根据《个人信息安全规范》,开展个人信息处理活动应遵循最小必要原则,一键授权多家机构属于个人信息过度收集,对于用户来说会涉及到个人信息泄露的风险。“由于涉及授权平台和协议众多,消费者根本注意不到授权协议和内容,对消费者的知情权也是一种侵害。”李昌锁律师表示。

另有消费金融行业某资深人士指出,“目前行业还是缺少对信贷环节中个人信息保护条款的更明确规范和指引,特别是在助贷平台协议方面,从而导致各家在具体执行中的信息授权、共享等范围不一致,很多条款个人用户也难以辨别,从而出现争议和侵害权益行为”。

在他看来,一键授权容易形成对消费者权益的侵害,后续在具体个人信息授权过程中,平台还是要以合规为前提,比如明确提醒、细化授权内容或者进行单独授权等,给予消费者知情权和选择权。

素喜智研高级研究员苏筱芮表示,一键授权不利于平台如实、详细对金融消费者披露各类信息,其中可能存在少披露、不披露等情形,会加剧个人信息面临的风险,也不符合“断直连”相关规范,在个人信息的采集、传输、共享方面存在漏洞。

(责任编辑:王晨曦)