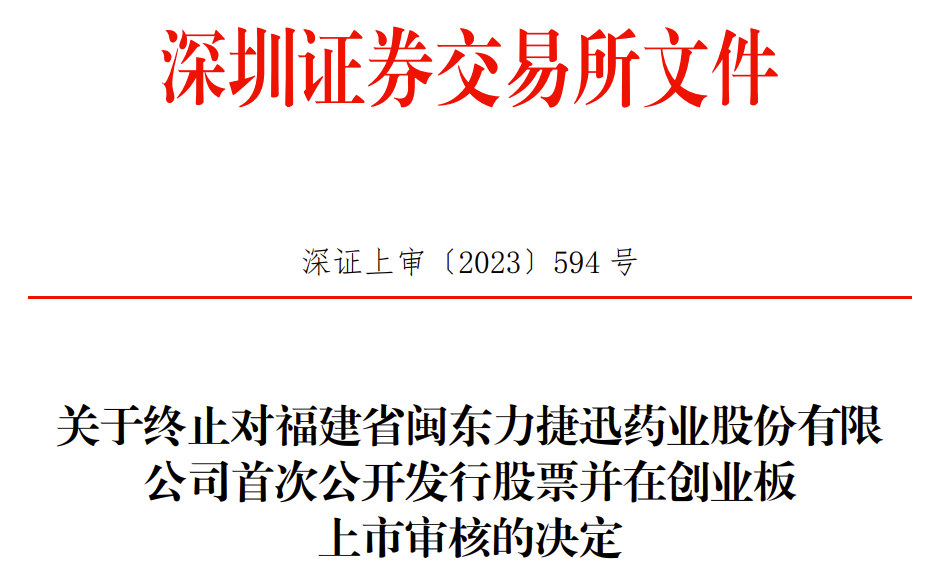

中国网财经8月3日讯 近期,深交所发布公告表示,因福建省闽东力捷迅药业股份有限公司(以下简称“力捷迅”)向其递交申请撤回上市申请文件,深交所决定终止对力捷迅首次公开发行股票并在创业板上市的审核。

据了解,力捷迅创业板上市申请于2022年6月28日被深交所受理,公司分别于2022年7月25日、12月5日收到合计两轮审核问询函,最新版审核问询回复函的文件签署时间分别为2023年6月28日、29日,后不足一个月,即7月23日,公司递交文件主动申请撤回IPO。

力捷迅对深交所的审核问询回复函显示,在上述两轮问询中,深交所对公司第一大产品胞磷胆碱钠片的一致性评价情况、向马文旭和宝诺医药购买技术专利的定价依据、经营业绩变动、研发能力及研发费用归集等方面表示重点关注。

中国网财经曾于2022年12月8日发布《力捷迅IPO:核心产品技术所有权源自合作方 上市辅导以来研发费用猛增》一文,文章指出力捷迅主要产品相对集中,胞磷胆碱钠片单种产品占公司主营业务收入的比例不断提高,2019年至2021年及2022年上半年,该数据分别为33.86%、40.81%、56.23%及 63.96%,公司其他主要产品收入却多数同比下滑。

胞磷胆碱钠片对力捷迅业绩增长如此重要,其处方及制备工艺技术却均来自于合作方,并由公司报告期内以8450万元的价格购得其技术所有权。且胞磷胆碱钠片尚未通过一致性评价。

此外,文章指出,2021年、2022年上半年力捷迅研发费用投入显著高于2019年及2020年,或有为满足上市要求突然提高研发费用之嫌。公司20余项发明专利中,8项为受让取得。

值得注意的是,与对力捷迅核心技术能力、研发实力及经营业绩情况的质疑相伴随的,还有深交所对公司销售费用及推广服务费的质疑、主要产品被纳入国家或地方带量采购的担忧等。

资料显示,2019年至2022年,力捷迅销售费用占营业收入的比例分别为61.29%、47.60%、46.11%及44.93%,其中推广服务费占销售费用比例分别为95.55%、93.27%、91.22%及91.09%。

据澎湃新闻报道,近期国内医疗领域反腐趋严,其中,医药IPO的销售推广费用成为监管核查重点。在最新的《上交所发行上市审核动态》2023年第四期(总第17期)中,上交所围绕“医疗企业开展销售推广活动”向中介机构提出四大关注要点,要求中介机构对不同模式下销售推广活动开展的合法合规性、费用支出真实性、内控有效性、关联关系以及交易公允性等进行核查。北交所亦在最新一期《发行上市审核动态》2023年第2期(总第6期)中,分享了两起因公司推广费核查不充分撤回IPO申报的案例。

(责任编辑:邢楠)