中国网财经8月10日讯(记者叶浅 单盛群)近日,江苏润阳新能源科技股份有限公司(以下简称“润阳股份”)回复深交所问询并更新了招股书。

此次IPO,润阳股份拟募集资金40亿元,其中20亿元募资拟将投入“年产5万吨高纯多晶硅项目”、5亿元募资拟将投入“年产5GW异质结电池片生产项目”以及15亿元募资用于补充流动资金。

身处高增长的光伏热门赛道,润阳股份近三年营收快速增长,但2021年受到原材料价格涨价等因素影响,公司净利润出现下滑。

同时,随着公司规模的扩大,润阳股份应收票据及应收账款增长加快,2021年同比增速超50%,资产负债率也达到81.39%,公司营运资金存在较大压力。

值得注意的是,润阳股份招股书中关于募投项目的信披数据与公开文件存在出入,购销数据也与大客户披露数据存在"打架"现象。

资产负债率远超行业均值

公开资料显示,润阳股份主营高效太阳能电池片的研发、生产和销售,产品包括高效单晶PERC电池片、单晶PERC高效产品。

受益于“双碳”目标的时代背景和能源转型的需要,光伏行业景气度一直居高不下。招股书显示,2019-2021年报告期,润阳股份营收快速增长,分别为30.26亿元、47.98亿元和106.17亿元,年复合增长率达87.32%。

但营收增长的同时,润阳股份应收票据及应收账款也在不断增加。招股书显示,报告期内润阳股份的应收票据及应收账款分别为10.03亿元、12.43亿元和28.26亿元,其中,2021年公司应收票据及应收账款同比增速超50%。

负债方面,报告期各期,润阳股份金融负债分别为5.62亿元、7.53亿元和11.36亿元,其中短期债务负担较重。2021年末,公司短期借款账面余额为4.46亿元,同时还有4.01亿元的一年内到期的非流动负债。

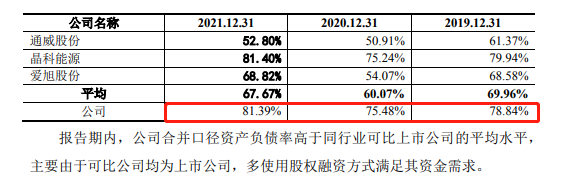

公司偿债能力也略显薄弱。报告期各期末,润阳股份的合并口径资产负债率分别为78.84%、75.48%和81.39%,远超同期可比公司60%-70%的平均水平。

图片来源:润阳股份招股书

值得注意的是,截至2021年末,润阳股份账上货币资金余额13.1亿元,其中9.04亿元为银行承兑汇票保证金和质押定期存款,为受限货币资金,却有超过21.35亿元的应付账款和6277.81万元的其他应付款。

为了缓解营运资金压力,润阳股份通过以货币资金、房产、土地使用权、生产设备等资产作为抵押物取得债务融资。截至2021年末,受限资产的资产账面价值在公司总资产中的比例为40.46%。

截至2021年末,润阳股份流动资产和流动负债分别为70.95亿元和79.36亿元,存在约8.41亿元的营运资金缺口。本次IPO,润阳股份计划募集资金40亿元,其中15亿元用于补充流动资金,占总募资金额比例为37.5%。

信披数据“打架”

除了营运资金承压,润阳股份招股书信披质量堪忧:招股书与环评文件对募投项目的数据披露存在差异;购销数据与大客户年报数据存在"打架"现象。

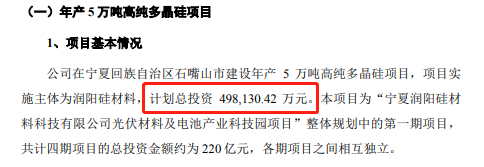

招股书披露,本次IPO募投项目之一的“年产5万吨高纯多晶硅项目”实施主体为润阳股份控股子公司润阳硅材料,该募投项目是“润阳硅材料光伏材料及电池产业科技园项目”整体规划中的第一期项目,计划总投资49.81亿元。

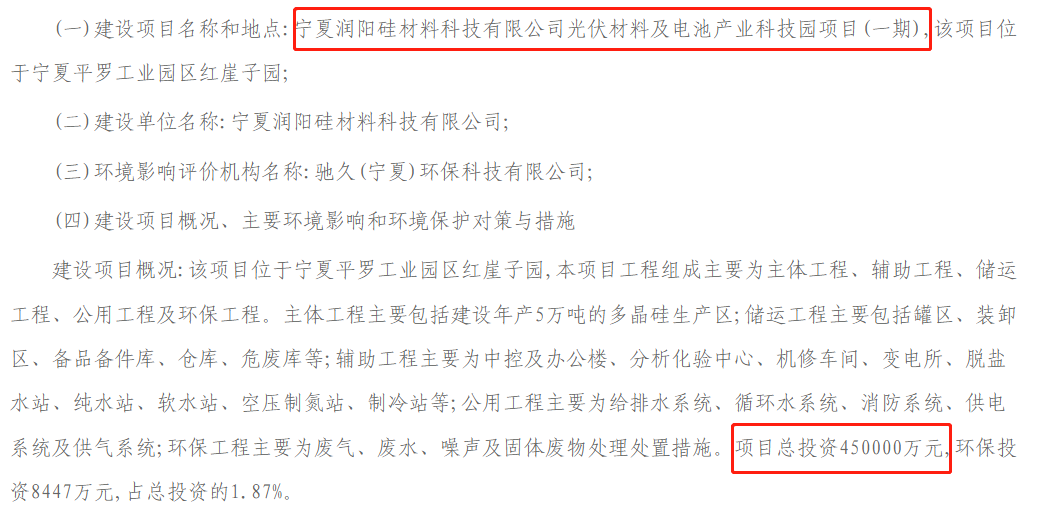

但平罗县人民政府官网公示的募投项目环评文件显示,该项目总投资金额为45亿元,与招股书披露金额相差了近5亿元。

图片来源:润阳股份招股书

图片来源:平罗县人民政府官网

此外,润阳股份招披露的大客户购销数据也频现矛盾。

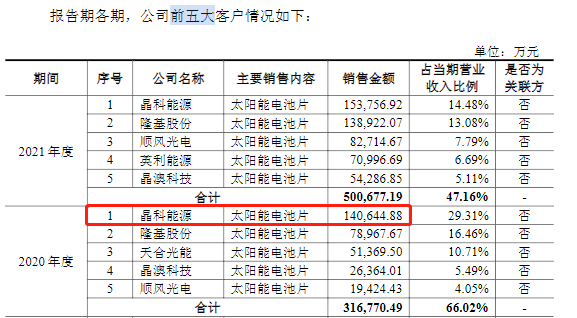

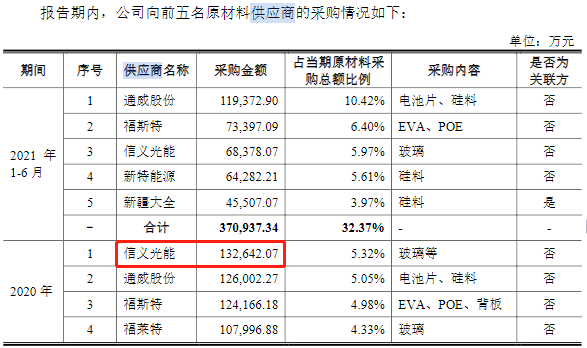

报告期各期,晶科能源均为润阳股份前五大客户之一。各期润阳股份向晶科能源销售的金额分别为3.72亿元、14.06亿元和15.38亿元,2020年和2021年晶科能源稳坐润阳股份第一大客户位置。

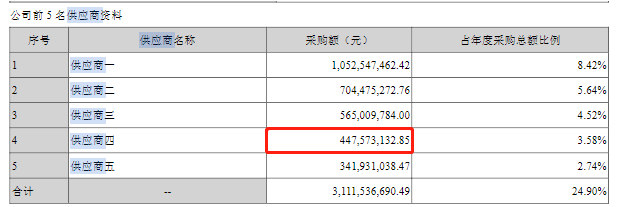

2022年1月,晶科能源登陆科创板。根据晶科能源招股书,其2020年前五大供应商榜单中排名第一为信义光能,采购额为13.26亿元,该金额低于润阳股份招股书所披露的对应销售额,但润阳股份却未登上晶科能源2020年前五大供应商榜单。润阳股份与其客户、晶科能源与其供应商不存在股权投资关系。

图片来源:润阳股份招股书

图片来源:晶科能源招股书

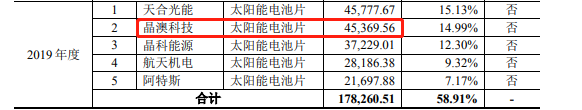

此外,报告期内,晶澳科技也始终位列润阳股份前五大客户榜单之中,各期销售额分别为4.54亿元、2.64亿元和5.43亿元。

但查询晶澳科技年报发现,2019年晶澳科技前五大供应商中并无与润阳股份同期销售额相匹配的采购额,与之最接近的为第四大供应商,采购额为4.48亿元,与润阳股份招股书相差了约600万元。

图片来源:润阳股份招股书

图片来源:晶澳科技2019年年报

对润阳股份IPO进展,中国网财经记者将保持持续关注。

(责任编辑:王擎宇)