中国网财经7月20日讯(记者叶浅 邢楠)近日,湖北一致魔芋生物科技股份有限公司(以下简称“一致魔芋”)披露招股书并已进入问询审核阶段。一致魔芋收到问询函后不到一个月的时间,公司发布公告称拟调整本次发行上市具体方案中发行股票的数量和发行底价,调整后公司募资总额将大幅“缩水”。

公司于5月12日披露的招股书显示,此次IPO,一致魔芋计划募集资金2.52亿元,募集资金将用于魔芋精深加工智能制造生产线改扩建技改项目、魔芋食品深加工技改项目、研发中心大楼建设项目和补充流动资金。

从募投项目来看,一致魔芋计划募资扩大产能,然而公司存在产能不饱和的情况引北交所问询。此外,一致魔芋的产品结构较为单一,魔芋粉为公司主要收入来源,收入占比超八成,且魔芋粉销售单价逐年下降。

募资额“缩水” 发行底价合理性遭问询后被大幅调低

一致魔芋成立于2007年,公司主营业务为魔芋精深加工以及魔芋相关产品的研发、生产和销售,主要产品分为魔芋亲水胶体(魔芋粉)、魔芋食品、魔芋美妆用品三大类。公司曾于2016年11月在新三板挂牌,并于2022年4月调至创新层。

财务数据显示,2019-2021年报告期内,一致魔芋分别实现营业收入3.66亿元、3.79亿元和5.01亿元,分别实现净利润3851.40万元、4435.54万元和5926.53万元。

根据申请文件及公开信息,一致魔芋本次发行底价为23.00元/股。招股书显示,启动稳价措施的条件为自公司上市后三年内,一致魔芋股票连续20个交易日的收盘价均低于公司上一个会计年度终了时经审计的每股净资产。

对此,北交所要求一致魔芋说明发行底价的确定依据、合理性、与停牌前交易价格的关系、对于发行前后市盈率,结合企业投资价值、股份限售情况,综合分析说明现有发行规模、定价、稳价措施和超额配售选择权等事项是否对本次公开发行并在北交所上市存在不利影响。

7月7日,公司发行底价合理性遭上交所问询后,一致魔芋发布调低发行股票的数量及发行底价的公告。对于调整原因,公司称是根据证券市场的情况和维护股价稳定的需要。

调整前,一致魔芋拟公开发行股票1941万股-2232.15万股,发行底价为23元/股;调整后,公司公开发行的股票数量为1688万股-1941.2万股,发行底价调整为16元/股。经调整后,一致魔芋的发行底价较此前下调30.43%。

值得注意的是,上述调整后一致魔芋的募资总额将大幅“缩水”。同时,一致魔芋的募投项目也引发北交所关注,北交所对扩建技改项目合理性及产能消化能力、魔芋食品深加工技改项目可行性、研发中心建设必要性和募集资金用于补充流动资金的具体用途及合理性四个方面进行问询。

从募投项目来看,一致魔芋计划募资扩大产能,但公司存在产能不饱和的情况。报告期内,公司收入占比最高的魔芋粉产能利用率分别为55.04%、59.83%和83.59%。对此,北交所要求公司结合产品市场容量、公司现有产能利用率和产销率、在手订单等情况,补充披露消化新增产能的具体措施,以及是否存在产能过剩风险。

产品结构单一 核心产品销售均价下滑

近年来,魔芋食品因其具有膳食纤维含量高、热量低、口感爽滑等特点深受消费者关注。据弗若斯特沙利文研究调查,我国魔芋纯化微粉(魔芋胶)市场销量由2013年的1.48万吨增加至2018年的2.53万吨,年复合增长率为11.3%。中国的魔芋胶销量于2019年至2023年按复合年增长率14.1%计算,将于2023年达到4.94万吨。

一致魔芋为魔芋食品制造企业,其上游主要为农副产品加工业,下游为食品制造商、品牌运营商及直接消费者。公司采购魔芋精粉(原料)、魔芋干片、鲜魔芋,对原材料进行精深加工并制成魔芋粉、魔芋食品和魔芋美妆用品,最终通过销售产品获取利润。

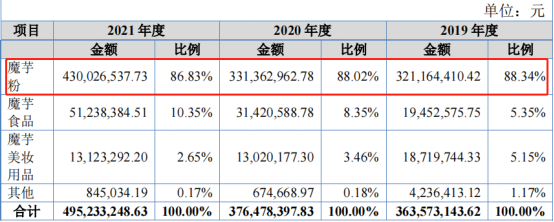

从产品来看,一致魔芋的产品结构较为单一,其中魔芋粉为公司主要收入来源,收入占比超八成。报告期内,公司来自魔芋粉的收入分别为3.21亿元、3.31亿元和4.30亿元,占主营业务收入的比例分别为88.34%、88.02%和86.83%。

数据来源:一致魔芋招股书

一致魔芋先后于2011年、2018年新增魔芋美妆用品产品线和魔芋食品产品线,公司意在逐步减少魔芋初加工业务所占比例,并以魔芋粉为基础进行产品开发与研究。然而,报告期内魔芋食品和魔芋美妆用品收入占主营业务收入的比例仍较小,2021年分别为10.35%和2.65%。

对于市场竞争力及产品单一,北交所要求一致魔芋对比市场上主流的其他亲水胶体细分品类,补充披露公司选择的魔芋亲水胶体在产品功能、技术水平、准入门槛、产品成本、下游市场、行业发展趋势等方面的竞争优劣势情况,充分揭示公司产品专注于单一产品方向的风险。

值得注意的是,一致魔芋的核心产品魔芋粉的销售单价逐年下降。报告期内,魔芋粉的销售均价分别为9.62万元/吨、9.46万元/吨和8.6万元/吨。

除此之外,一致魔芋的毛利率逐年下滑且远低于行业平均值。报告期内,公司毛利率分别为23.34%、22.02%和21.05%,同期行业均值分别为39.28%、34.15%和29.75%。

对一致魔芋IPO进展,中国网财经将保持持续关注。

(责任编辑:王晨曦)