中国网财经4月26日讯(记者安然 朱玲)伴随财报密集披露,部分支付上市机构2021年的财务数据也相继付出水面。

已公布数据的公司中,部分公司毛利率和净利润有持续缩水的迹象,也有部分公司仍保持强劲增长。多位业内人士向中国网财经记者表示,从主要经营指标来看,目前支付机构仍体现出分化之势。

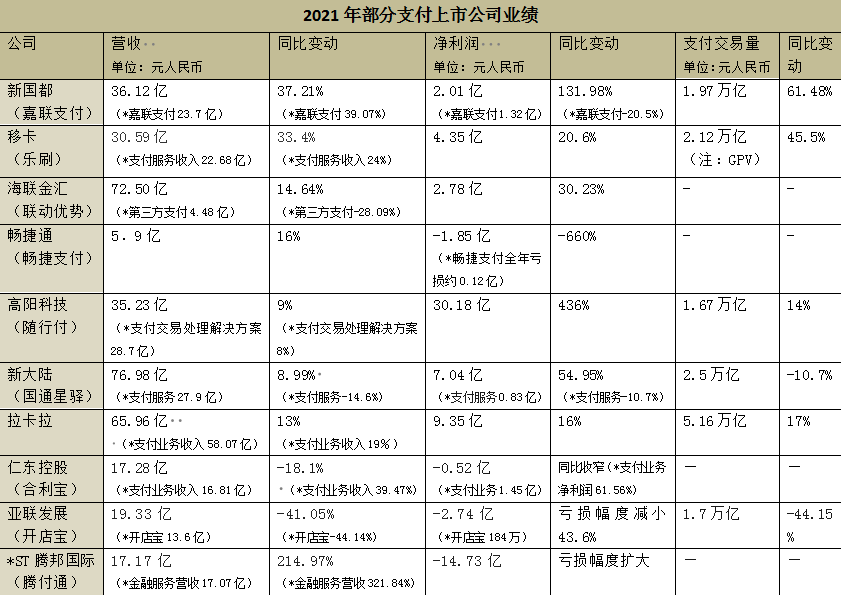

中国网财经记者还注意到,从已经公布业绩的10家公司来看,有的并未单独公布支付业务净利润,但支付业务作为各家公司主要的收入来源,对整体营收和净利润较大贡献。

10家机构业绩出炉

作为首家在A股上市的支付公司,拉卡拉2021年实现营业收入65.96亿元,同比增长19%,归属上市公司股东净利润10.83亿元,同比增长16%,连续7年归母净利润增速超15%。

但在同一日,拉卡拉发布公告称,其近日收到股东联想控股、鹤鸣永创关于减持公司股份计划的告知函。其中,联想控股计划减持股份不超过4679.1万股,即不超过本公司总股本比例6.00%;鹤鸣永创计划减持股份不超过1003.7股,即不超过公司总股本比例1.29%。

业绩表现同样比较亮眼还有移卡。其发布的2021年业绩报告显示,2021年移卡实现营业收入30.59亿元,同比增长33.4%;经调整后净利润4.35亿元,同比增长20.6%。具体而言,其中,一站式支付服务收入22.68亿元,同比增长24%。

但也有多家机构出现业绩缩水。畅捷通公布2021年年度业绩公告称,公司实现收入5.9亿元,同比增16%;母公司拥有人应占亏损1.85亿元,而去年同期母公司拥有人应占利润3339.2万元。另外,2021年底畅捷通分占第三方支付机构北京畅捷通支付技术有限公司的收益总额为亏损231.9万元。按畅捷通19.28%持股比例计算,2021年畅捷支付亏损约1200万元。

此外,受市场竞争加剧影响交易量下降,2021年开店宝累计处理交易金额为1.69万亿元(支付+结算),同比下降44.15%;实现营业收入13.6亿元,同比下降44.14%。即便如此,开店宝仍然通过优化组织结构和岗位结构,控制人工成本等方式提升盈利能力水平,实现扭亏为盈。

易观分析金融行业高级分析师苏筱芮表示,从主要经营指标来看,目前支付机构仍体现出分化之势,龙头机构具备成熟的商业模式,且能够顺应支付业务的数字化发展趋势不断开拓新型业务、强化科技研发,并在交易量、合作商户及场景数量等方面取得了理想的增长情况,但也有支付机构在大环境之下面临转型困局,经营业绩出现亏损,从近年来支付牌照不断出现注销的情况当中便可见一斑。

数据来源:上市公司财报、博通咨询;中国网财经记者整理

争夺B端业务

在支付交易量来看,已公布该项数据的6家机构中,除亚联发展(开店宝)、新大陆(国通星驿)提供的数据与去年同期有所下滑,其余4家均成增长态势。尤其是嘉联支付和移卡,分别保持了61.48%、45.5%的增长。

“从这些数据看,支付交易量有同比增长近50%的,也有下跌近一半的,显示出行业的分化比较明显。从营收利润等财务数据看,也是出较大的差异性,总体上与支付交易量呈现出同向变化。相比之下,乐刷、拉卡拉、随行付整体上表现较好。” 零壹财经研究院院长于百程分析表示。

中国人民银行《2021年支付体系运行总体情况》数据显示,2021年,非银行支付机构处理网络支付业务1310283.22亿笔,金额355.46万亿元,同比分别增长24.30%和20.67%。

蓬博分析研究机构在《非银行支付行业年度专题分析2022》的报告中指出,2021年至2021年移动支付规模持续增长,但增速从前期超100%降至近两年的10%-20%区间。这主要原因在于移动支付市场发展已趋向成熟,整体基数较大,且C端流量逐渐见顶。

由于传统支付业务利润空间在政策监管和市场竞争下不断萎缩,多家支付机构均在计划及实施业务转型,逐步将业务经营重点转移切入到企业交易环节,为企业赋能数字化增值服务项目。其中智慧平台建设、数字人民币、专业化解决方案成为主要转型方向。

比如,拉卡拉、联动优势、新国都、新大陆均将数字人民币布局为增值服务发展方向,移卡今年在财报中将到店电商单独列项。

但博通咨询金融行业资深分析师王蓬博向记者表示,期待中的企业数字化服务和数字人民币服务还要继续观察。他认为,从年报来看,目前行业的利润率实际上是在普遍下降的,这说明业绩的出色并没有带来盈利能力的提升,行业相对比较稳定,获取利润的方式没有大的改变。

多家母公司出现退市风险警示

记者注意到,从已经公布业绩的公司来看,有的并未单独公布支付业务净利润,但多家公司以支付业务为主要的收入来源,支付业务对整体营收和净利润贡献较大。

资料显示,仁东控股的第三方支付业务营收在公司占比高达96.37%;整个亚联发展体系中,主要由开店宝所负责的第三方支付业务营收占比超70%。而高阳科技35.23亿元的营业收入中,支付交易处理解决方案贡献了28.7亿元,占比约85%。

然而,这似乎并不能改变部分母公司的窘境。今年以来,多家第三方支付机构的母公司或面临退市。2022年4月27日,*ST腾邦发布称,公司收到深圳证券交易所下发的《事先告知书》,深交所拟决定终止公司股票上市交易;4月30日,亚联发展发布公告称,其股票简称将更改为“*ST亚联”,实施退市风险警示及其他风险警示。

对此,王蓬博认为,第一,合规性对支付企业的发展越来越重要,应该予以高度重视;第二,有的支付机构受到母公司影响较大,虽属于正常的市场优胜劣汰行为,支付机构独立性承压。

于百程表示,支付机构母公司出现遭遇退市风险警示,主要是因为母公司持续亏损等业务原因,如果母公司遭遇退市、诉讼等情况,可能会导致支付机构被处置或转让等情形出现。

苏筱芮表示,这依然是支付机构经营出现分化的一个缩影,主要存在两方面原因,一是伴随着数字化转型的进程持续加快,一些传统的支付业务站在了十字路口,不积极求变就可能遭遇时代的淘汰;二是一些机构的经营方式比较粗放,甚至存在合规瑕疵,在经营的稳定性及业务的长久性方面存在较多的不确定因素

(责任编辑:畅帅帅)