中国网财经4月12日讯(记者叶浅 邢楠)近日,深圳光大同创新材料股份有限公司(以下简称“光大同创”)回复深交所第二轮问询并更新招股书,公司拟在创业板上市。

此次IPO,光大同创计划募集资金8.51亿元,募集资金将用于光大同创安徽消费电子防护及功能性产品生产基地建设项目、光大同创研发技术中心建设项目、企业管理信息化升级建设项目和补充流动资金。

值得注意的是,光大同创的毛利率持续下降,公司主要产品中功能性产品毛利率两年内下滑29.25%。同时,2020年12月,光大同创以现金5500万元取得重庆致贯35%的股权遭深交所两轮问询,公司与重庆致贯还存在供应商重叠的情况。

功能性产品毛利率两年内下滑29.25%

光大同创成立于2012年,公司产品主要为消费电子防护性及功能性产品,广泛应用于个人电脑、智能手机、智能穿戴设备等消费电子产品及其组件。其中,防护性产品主要用于消费电子产品的安全及形态防护;功能性产品是消费电子产品及其组件实现特定功能所需的元器件。

财务数据方面,2019-2021年的报告期内,光大同创分别实现营业收入6.64亿元、8.31亿元和9.95亿元;分别实现净利润1.02亿元、8823.06万元和1.31亿元。

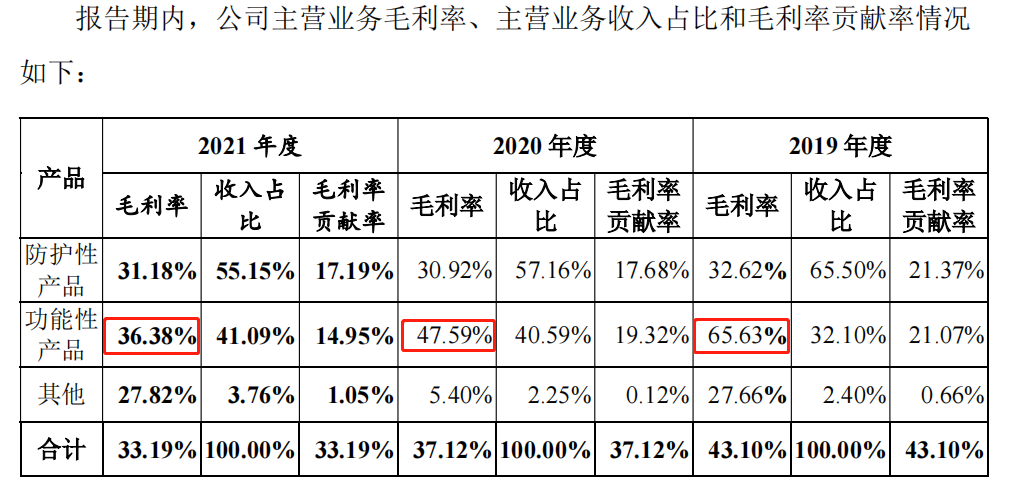

从主营业务来看,防护性产品、功能性产品为光大同创主要产品,2021年上述两种产品占主营业务收入的比例分别为55.15%和41.09%,对公司主营业务毛利率的贡献最大。

值得注意的是,光大同创的毛利率持续下降,尤其是功能性产品毛利率两年内下降29.25个百分点。报告期内,公司功能性产品收入分别为2.10亿元、3.32亿元和4.02亿元,毛利率分别为65.63%、47.59%和36.38%。

数据来源:光大同创招股书

对此,光大同创表示,“2020年相较于2019年,公司功能性产品毛利率下降18.04个百分点,主要是由于智能穿戴类产品毛利率贡献率下降25.96个百分点、个人电脑类产品毛利率贡献上升7.85个百分点,合计导致毛利率下降18.11个百分点。2021年相较于2020年,公司功能性产品毛利率下降11.21个百分点,主要是由于智能穿戴类产品毛利率贡献率下降11.40个百分点”。

此外,报告期内,光大同创因收购昆山上艺相关资产而向昆山上艺及其客户的销售金额(含直接销售以及通过昆山上艺间接销售)分别为4376.30万元、1.55亿元和1.39亿元,其中功能性产品收入金额占比分别为99.02%、97.78%和96.18%。

对此,深交所要求光大同创列示昆山上艺相关产品及扣除昆山上艺外的其他功能性产品的收入及毛利率情况,并对各自的变动进行分析说明。光大同创还需要结合2021年功能性产品全年毛利率、产品售价变动等分析并说明功能性产品毛利率是否会持续下降及对公司是否构成重大不利影响。

收购重庆致贯35%股权遭两轮问询

2020年12月,光大同创以现金5500万元以受让以及增资的方式取得重庆致贯科技有限公司(以下简称“重庆致贯”)35%的股权,双方协商确定收购前重庆致贯整体价值为1.27亿元,光大同创增资后整体价值为1.57亿元。

值得注意的是,2019年重庆致贯营业收入为4619.09万元、利润总额为259.20万元,净资产为951.49万元,利润总额及净资产的规模均较低。

在一轮问询中,深交所要求光大同创说明重庆致贯的主要业务范围、与公司业务的关联性,分析以5500万元取得重庆致贯35%股权的原因,结合2020年重庆致贯的经营情况及主要财务数据分析收购价格的公允性、定价依据、评估所采用的方法及评估价值的合理性。

同时,光大同创还需要说明对重庆致贯的长期股权投资是否存在减值迹象、是否应当计提减值准备,重庆致贯及其除光大同创外的其他股东与公司股东、董监高、客户、供应商是否存在关联关系、密切关系、资金往来。

在光大同创的一轮问询回复中显示,重庆致贯资产规模及利润规模均较低,公司称采用收益法进行评估,但未具体列示评估涉及的收入、利润、现金流等数据。

在二轮问询中,深交所要求光大同创说明收益法中重庆致贯的营业收入、增长率、净利润、现金流等参数设定是否合理,是否设定业绩承诺,实际经营业绩是否实现收益法中的预计业绩,如未达到是否应当计提减值准备。

与此同时,光大同创与重庆致贯存在供应商重叠的情况。报告期内,光大同创向安徽明讯的采购金额分别为0万元、708.98万元、1897.89万元和390.93万元。2018年及2019年,重庆致贯未向安徽明讯采购原材料,直到2020年5月,重庆致贯逐步开始向安徽明讯采购。

光大同创还需要说明重庆致贯2020年新增安徽明讯作为供应商的原因,向该重叠供应商采购内容、金额,采购公允性,以及是否存在利益输送情形。

对于光大同创IPO进展,中国网财经记者将保持持续关注。

(责任编辑:褚染汐)