中国网财经2月17日讯(记者杜丁 安荻)疑似受“乐视案”牵连,正在冲击创业板的恩威医药股份有限公司(“恩威医药”)被中止审核。

近日,深交所发布的公告显示,此次恩威医药被中止审核,系因其聘请的律所北京市金杜律师事务所、申报会计师信永中和会计师事务所(特殊普通合伙)被中国证监会立案调查。

据媒体报道,此次因律所等中介机构被证监会立案调查而被按下“暂停键”的拟上市公司多达90余家,而3家被立案中介机构的交集点,就是2015年至2016年曾共同服务于乐视网再融资项目。其中,金杜律师事务所曾在乐视网2016年定增项目中担任发行人律师,中德证券担任保荐机构,信永中和担任审计机构。

核心产品收入呈现下滑趋势

纵观恩威医药的IPO之路,可谓一波三折:2021年9月29日,因发行人及保荐人更新财务资料,恩威医药主动申请中止发行上市审核程序;至12月27日,恩威医药刚刚恢复上市审核,不料一个月后的2022年1月26日,公司再度意外被中止审核。

资料显示,恩威医药前身为恩威医药有限公司,曾用名“西藏玖玖医药有限责任公司”和“西藏恩威医药有限公司”,主要从事中成药及化学药的研发、生产及销售,涉及妇科产品、儿科用药、呼吸系统用药等领域。

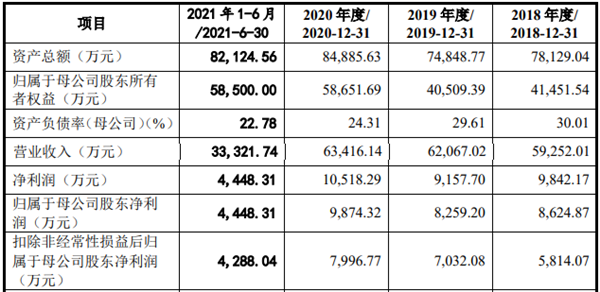

2018年-2020年,恩威医药分别实现营收5.93亿元、6.21亿元及6.34亿元,分别同比增加5.92%、4.75%、2.17%;归母净利润分别为8624.87万元、8259.20万元、9874.32万元,同比增长率分别为33.86%、-4.24%及19.56%。

2021年上半年,恩威医药实现营收3.33亿元,归母净利润4448.31万元。预计2021年实现营收6.4亿元~6.7亿元,同比增长0.92%~5.65%;归母净利润为8400万元~9400万元,同比增长-14.93%~-4.80%。

可以看出,尽管恩威医药营收在逐年增长,但其同比增长率逐年下降,成长性渐显乏力。而净利润则是“高低起伏”,增长下滑交替波动。

其中,2018年-2021年6月,妇科产品分别贡献销售金额3.66亿元、3.62亿元、3.75亿元及1.86亿元,分别占营业总收入的62.48%、58.76%、59.40%及56.27%,占比逐年降低,为公司主要收入来源。而其核心妇科产品——洁尔阴洗液收入分别为3.23亿元、3.14亿元、3.21亿元及1.58亿元,呈下滑趋势,占公司营业收入的比例分别为54.54%、50.64%、50.66%及47.28%。

值得注意的是,洁尔阴洗液从2017年7-10月开始陆续从广西、海南、浙江、青海调出当地的医保目录,其中青海、浙江2018年销售金额较2017年分别下降36.78%及15.70%;于2018年8月从四川医保目录调出。

2019年四川区域销售金额较2018年有所下降 20.07%,同时报告期内浙江、四川洁尔阴洗液销售金额逐年下降。并且按照2019版医保政策规定,作为原先在安徽、新疆2个省(自治区)调补进入地方增补的乙类药品,洁尔阴洗液将在三年内逐步被调出,各省区分批调出地方增补目录的时间最终不晚于2022年。

而洁尔阴洗液的主要竞品——红核妇洁洗液2017年以来被调入湖北、青海、新疆、西藏、河南、山东、四川等地方医保目录。

此外,恩威医药其他产品复方银翘氨敏胶囊、复方氨酚烷胺片、小儿氨酚黄那敏颗粒等也逐步被调出国家医保目录、省级增补医保目录。

与此同时,由于原材料上涨等原因,上述产品的毛利率也在逐年下降。招股书显示,洁尔阴洗液的毛利率由2018年的76.95%降低至2021年上半年的74.61%;复方银翘氨敏胶囊毛利率由2018年62.20%降低至58.71%;复方氨酚烷胺片毛利率由2018年的62.90%降低至50.06%。

受此影响,2018年-2021年上半年,恩威医药主营业务毛利率分别为67.03%、65.46%、61.94%及61.18%,综合毛利率分别为67.03%、65.42%、61.80%及61.10%,呈下降趋势。

而业绩不稳定、毛利率下滑,也使得恩威医药应收账款、现金流承担一定压力。

报告期内,恩威医药应收账款分别为5100.90万元、9172.96万元、7259.40万元及8299.30万元,占当前营业收入的比例分别为8.61%、14.78%、11.45%及24.91%;应收账款周转率分别为11.72次、8.70次、7.72次及4.28次,呈逐渐下降趋势,低于同业平均水平。截至2021年6月,恩威医药经营活动产生的现金流量净额为7170.30万元。

广告费高达1.36亿元 超一半流入“彭善远系”公司

在净利大幅波动、毛利率持续下滑、资金流承压的情况下,恩威医药销售费用却一直“居高不下”。

2018年-2021年上半年,恩威医药销售费用分别为2.28亿元、2.38亿元、2.18亿元及1.15亿元,累计高达7.99亿元,分别占营收的38.49%、38.38%、34.31%及34.44%。

其中,广告宣传费分别为4084.06万元、4481.64万元、3091.78万元及1967.72万元,分别占销售总费用的17.91%、18.81%、14.21%及17.15%。尽管2020年受新冠疫情的影响,恩威医药适度减少了广告宣传费,但其近年累计金额仍高达1.36亿元。

而每年约4000万的广告费也引来深交所两轮问询,要求恩威医药说明广告宣传的主要途径。

据悉,恩威医药主要通过各类户外广告、各大电商平台的网络展位等途径进行广告宣传,广告商包括魔匠数字传媒(浙江)有限公司、四川天锲文化传播有限公司等,主要合作内容为户外广告、电视广告、电梯内智能广告屏等。

值得注意的是,在众多广告商中,采购金额较高的公司分别为杭州高越广告有限公司、浙江魔匠影视制作有限公司、魔匠数字传媒(浙江)有限公司、四川天锲文化传播有限公司,均超过1000万元。其中魔匠数字传媒(浙江)有限公司成立第一年便与恩威医药合作,采购金额高达1580.19万元,位列2020年广告采购金额数榜首。

然而,记者注意到,杭州高越广告有限公司、浙江魔匠影视制作有限公司、魔匠数字传媒(浙江)有限公司实际上却为“一家人”。

天眼查显示,该三家企业的法定代表人均为彭善远。其中,彭善远持有浙江魔匠影视制作有限公司75%股权、魔匠数字传媒(浙江)有限公司99.99%股权,为其实际控制人,并担任该三家企业的执行董事、总经理。

如果将恩威医药在2018年-2020年期间从这三家采购广告金额加在一起,则分别为3226.41万元、3240.96万元、1631.93万元。这相当于每年有超过一半的广告宣传费进入了“彭善远系公司”口袋。

而进入2021年,这三家“彭善远系”企业却均不在恩威医药的广告商名单中。其中杭州高越广告有限公司在2021年3月18日被注销。

种种“蹊跷”亦引来深交所追问,要求恩威医药说明部分主要合作广告商、市场调研机构或咨询机构成立时间较短即成为公司主要合作方的原因及合理性,相关定价是否公允。

恩威医药仅回复称,魔匠数字传媒(浙江)有限公司与浙江魔匠影视制作有限公司同属同一实际控制人。由于公司品牌机相关产品宣传需求,考虑到该公司的广告服务经验,故与之合作,与其收费价格由双方协商谈判确定,定价公允。

研发费用投入“吝啬”不足1%

与豪掷千万元的广告宣传费及亿元的销售费用相比,恩威医药的研发费用相对较为“吝啬”。

2018年-2021年6月,公司研发费用分别为388.14万元、440.26万元、484.23万元及214.66万元,主要包括直接人工、直接材料投入、折旧、委托外单位研究等,分别仅占营业收入的0.66%、0.71%、0.76%及0.64%,大幅低于行业平均水平。

对此,公司在招股书中给出的解释为,与公司整体产品开发策略有关,公司的经营策略主要是基于现有品牌及核心产品,不断强化妇科领域产品布局、拓展儿科用药领域的产品及销售,同时结合公司的销售渠道优势,不断通过外购产品贴牌销售的方式开拓优势品种、提升销售收入及经营业绩。基于上述经营策略,报告期内,公司无较大金额的研发投入。

截至2021年6月30日,恩威医药共取得专利授权21项,主要为2012年前的专利技术,获取方式主要为继受取得,仅有6项为原始取得。其中‚一种“青蒿提取装置”(专利号:ZL201120218591.1)和“一种水疗冲水头”(专利号:ZL201120088128.X)两项专利已届满终止失效。

在研项目方面,恩威医药也仅有4项在研项目,分别为丹贞颗粒改干法制粒、小儿咳喘灵颗粒改干法制粒、硝呋太尔制霉菌素阴道软胶囊及艾拉戈克钠片。其中,丹贞颗粒改干法制粒、小儿咳喘灵颗粒改干法制粒为中药变更。

此外,公司共取得22项商标专用权,仅有3项为原始取得。并且有24项商标专用权授权给第三方使用。

值得注意的是,恩威医药曾涉及长达近30年的第568255号繁体字“洁尔阴”加图形的注册商标纠纷,并一度引发深交所三轮问询。此外,公司的核心产品“洁尔阴洗液”的用法、用量以及效果方面质疑声一直不觉于耳,而在报告期内也连续多次收到行政处罚,大多都与公司生产劣药或未按规定实施《药品生产质量管理规范》等有关。

对于上述问题,中国网财经致函恩威医药,截至发稿,未收到任何回复。

(责任编辑:安荻)