中国网财经7月28日讯(记者 叶浅 胡靖聆) 近日,贵州独山县花400亿元打造景观成为舆论焦点,上市公司洪涛股份因承建独山县水司楼也备受关注。从洪涛股份重要销售合同可以看到,截至2019年年末,洪涛股份对独山县水司楼大酒店项目的应收账款为1.55亿元,占洪涛股份应收账款期末余额的2.32%,该项目的坏账准备为1861万元。

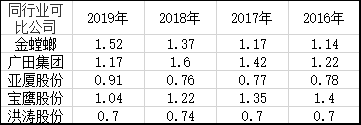

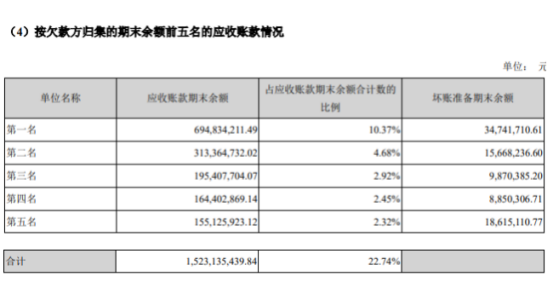

然而,水司楼项目的1.55亿元欠款仅位列洪涛股份应收账款的第五名,洪涛股份多个项目的回款都不乐观,2019年曾对7个项目的应收账款100%计提。从同行业可比公司来看,虽然洪涛股份的应收账款占总资产的比例在50%左右,同行业公司多在60%左右,但是洪涛股份的应收账款周转率却低于同行。

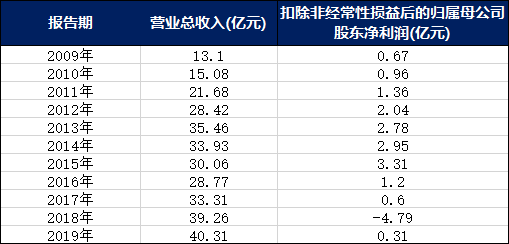

值得注意的是,洪涛股份自2014年布局职业教育版块,从目前来看,洪涛股份转型为“建筑装饰+教育”双主业发展受挫,并没有带来理想中的预期。2015年后洪涛股份业绩开始持续下滑,2019年的扣非后归母净利润已经不如10年前的水平,2015年以来销售毛利率也持续走“下坡路”。此外,洪涛股份对于销售费用转入研发费用的解释,教育板块营收增长与人员变动不匹配,也令人难以理解。

4个重要销售合同3个回款慢

截至2019年年末,洪涛股份的应收账款为59.17亿元,占总资产的50.62%,另外还有5.85亿元的其他应收款。而公司2014年的应收账款为31.29亿元,5年来翻了近一倍。相比而言,洪涛股份营业收入从2014年的33.93亿元增长到2019年的40.31亿元,远不及应收账款的增幅。2019年年报显示,洪涛股份的7个项目共计1.59亿元的应收账款100%计提,基本无法收回。

不仅如此,从同行业可比公司的应收账款周转情况来看,洪涛股份周转速度垫底。洪涛股份向中国网财经记者解释道:“报告期的客户主要为政府机构、上市公司、跨国企业、国内排名靠前的房地产开发公司等。一般呈现单个合同金额大,施工周期较长,工程完工后审计结算时间较长的特点,因此应收账款账期较长,周转率较低。”

表一:同行业可比公司应收账款周转率对比 单位:次

数据来源:同花顺iFinD

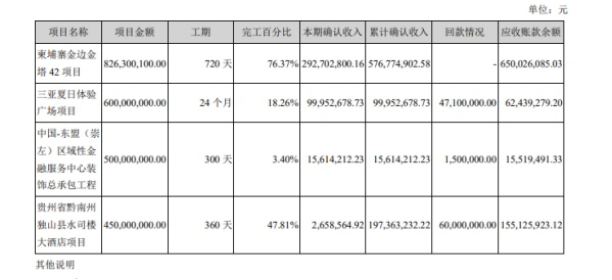

除了独山县的项目欠款外,洪涛股份的其他项目回款也不甚理想。2019年年报显示,洪涛股份有4个重要销售合同,应收账款余额合计达到约8.82亿元。

表二:洪涛股份2019年重要项目情况

数据来源:洪涛股份财报

对于独山县项目,洪涛股份告诉中国网财经记者:“公司承接的贵州省黔南州独山县水司楼大酒店项目合同暂定金额4.5亿元,实际完成产值约2亿元,应收账款1.55亿元。因后续建设资金未到位,且项目投资规模过大与实际需求不符,独山县影山镇人民政府将该项目列入转建项目。”并表示,回款具有一定的保障。目前公司应独山县政府的要求积极配合推进结算工作中。

更为要紧的是,洪涛股份跨国项目柬埔寨金边金塔42项目,项目金额8.26亿元,工期是720天,从2017年承包后一直没有回款。2019年年报显示,2019年1月工程主体大楼已封顶,目前正在进行室内施工并已启动前期销售工作。截至2019年年末,该项目累计确认收入5.76亿元,应收账款6.50亿元。

洪涛股份向中国网财经记者坦言:柬埔寨金边金塔项目,业主回款来源主要是项目物业的销售款,因项目还在施工中,业主销售进度还比较低导致项目回款情况不太理想鉴于对项目风险评估。已在项目合同中对可能出现的回款延迟采取多项保障措施,包括计算逾期利息,土地产权、股权质押等多种方式。

此外,2017年承包的三亚夏日体验广场项目,2019年年报显示累计确认收入9995万元,当期回款4710万元,应收账款6243万元。洪涛股份告诉中国网财经记者,三亚夏日体验广场项目2020年上半年回款约5000万,总体回款情况正常。并提到崇左区域性金融服务中心项目,因业主原因进度延迟,目前正在核对催收中,目前来看回款风险可控。

不仅如此,从洪涛股份应收账款期末余额前五名来看,独山县项目的1.55亿元欠款仅排名第五,最高的应收账款是6.94亿元,不过与柬埔寨金边金塔42项目披露的6.50亿元有差距,不知是否是指柬埔寨项目。

表三:洪涛股份应收账款前五名情况

数据来源:洪涛股份财报

双主业布局陷入迷雾

洪涛股份成立于1985年,2009年12月登陆中小板,2014年开始布局职业教育板块。2018年布局学历教育。截至2019年,建筑装饰业营收占比88.31%,学历教育占比7.02%,职业教育占比4.22%。双主业的洪涛股份,营收从2009年的13.10亿元增加到2019年的40.31亿元,但是长期来看,洪涛股份增收不增利,扣非后归母净利润从2015年开始下滑,2019年仅0.31亿元,已经不如2009年的0.67亿元。值得注意的是,2015-2017年,洪涛股份经营活动产生的现金流接连告负,与净利润背离。

表四:2009-2019年洪涛股份业绩表现

数据来源:同花顺iFinD

洪涛股份向中国网财经记者表示:受大环境影响,公司装饰施工工程合同中约定的进度款支付比例下降,大部分项目取消了工程预付款,即项目前期垫款比较普遍,进度款项和结算款回收周期也逐年变长。此外,部分子公司持续亏损经营活动产生的现金流为负,其中,学而森受国家政策影响部分资格考试取消导致学员数量减少以及管理层变动原因导致业务萎缩持续亏损,现金流为负;互联网家装子公司--北京优装网信息科技有限公司进行投入培育,但由于该业务板块仍处于市场发展阶段,收入规模仍然较小,近年来持续亏损,现金流为负。

中银证券在洪涛股份的最新研报中指出,教育行业的重资产属性导致公司资产周转率较低以及公司自身费用率较高是制约公司盈利能力的两大关键原因。

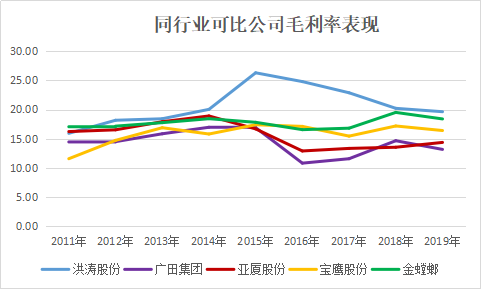

值得注意的是,近年来,洪涛股份的销售毛利率也逐年下降,且与同行业趋势背道而驰。2015-2019年洪涛股份的毛利率分别为26.31%、24.80%、22.88%、20.21%和19.63%。洪涛股份在回复中国网财经记者采访函时称,在高端公共装饰项目中,毛利率由高到低大致为:文化类(剧院、会堂、佛教殿堂)、五星级酒店、写字楼、商场、医院、公共交通设施、住宅精装修等。2017年以来毛利率略有下滑,幅度不大,主要是公司的当年的细分产品结构变动所致。

截至2019年末,洪涛股份的毛利率仍在同行业可比公司中处于较高水平,洪涛股份解释称:公司专注于高端公共装饰细分市场,项目高端,毛利率也较高;公司将工程管理项目相关的人员工资、办公费用等在期间费用核算,相对于将这类费用列入项目成本的公司来说,体现出来的毛利较高。自2015年后,公司收购了教育类的资产,教育相关的子公司毛利率皆在60%以上,拉高了合并后的毛利率。

表五:洪涛股份及同行业可比公司毛利率表现

数据来源:同花顺iFinD

员工人数与业务不匹配

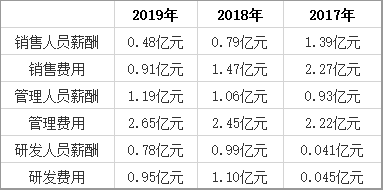

业绩下滑的同时,洪涛股份的员工人数也在减少。中国网财经记者注意到,洪涛股份的人员波动较大,特别是生产人员和销售人员。根据公司披露的销售费用中的员工薪酬,计算得出的各年度销售人员年薪,波动也较大。2015年-2019年分别为9.50万元、22.31万元、28.69万元、13.79万元和12.81万元。2018年和2019年洪涛股份的营收在持续增大,销售人员的薪酬反而下降如此之多。

表六:2015-2019年洪涛股份员工数量变动 单位:人

数据来源:洪涛股份财报

洪涛股份对中国网财经记者解释称,根据财政部关于修订印发2018年度一般企业财务报表格式的通知,自2018年起,利润表中新增列示研发费用,公司将原计入营业成本、销售费用、管理费用等科目的研发费用调整计入研发费用,导致原计入销售费用的项目相关技术人员的薪酬调整到研发费用,而此类员工专业性较高,薪酬也相对较高,对销售人员平均薪酬影响较大。

某资深注册会计师告诉中国网财经记者:“一般来说,从销售费用转研发费用的比较少,但是现在一些高科技企业确实存在需要研发人员支持销售的情况,不过量不应该很大。”而洪涛股份作为装修行业,技术含量与高科技不沾边,该注册会计师表示洪涛股份解释中的原计入销售费用的项目相关技术人员的薪酬调整到研发费用可能不合理。

表七:2017-2019年洪涛股份销售、管理、研发人员薪酬

数据来源:洪涛股份财报

其实,不单是员工薪酬的波动存在异常,洪涛股份教研人员的变动也颇让人费解。2016-2019年教研人员分别为113人、68人、69人和173人,2016-2019年职业教育业务收入为2.77亿元、2.75亿元、2.09亿元、1.70亿元。2018年洪涛股份新增了学历教育业务,2018-2019年学历教育的收入分别为1.29亿元和2.83亿元。在2017年和2018年教研人员减少的情况下,洪涛股份是如何做到教育板块营收持续增长的?

洪涛股份回复中国网财经记者称,2017年、2018年受政策影响,参加培训人数下滑,子公司学尔森经营业绩受到实质性影响,公司进行人员优化,导致公司总体教研人员在2017年大幅减少。2018年公司收购学历教育新概念教育投资有限公司,并于2018年并表,2018、2019年公司教育业务增长。同时,公司加大在学历教育的相关投入,截至2019年,公司教研人员数量增加。

对于洪涛股份的应收账款回款、盈利能力等情况,中国网财经记者将保持持续关注。

(责任编辑:胡靖聆)