中国网财经4月24日讯(记者 郭美岑) 4月20日晚,诺德股份(600110.SH)发布公告,拟斥资8.48亿元现金收购福建清景铜箔有限公司(简称“清景铜箔”)。清景铜箔承诺2020年-2022年净利润分别不低于6600万元、7600万元、8600万元。诺德股份表示,此次资产收购,是为了进一步聚焦锂电铜箔产业、优化客户结构、提升公司铜箔产品的市场占有率。同时,公司希望通过收购,实现铜箔产能的区域优化布局,进一步增强公司锂电铜箔行业的竞争优势。

公告信息显示,清景铜箔是福建省唯一的一家电解铜箔材料生产企业,拥有规划设计年产20000吨高端电解铜箔生产基地,具有规划年产20000吨高端电解铜箔生产基地的办公楼、研发大楼、员工宿舍和食堂等配套设施,目前年产能5000吨,清景铜箔生产的锂电铜箔产品已进入国内知名锂电池企业,核心客户主要是宁德时代、比亚迪。

公告甫出,市场反对之声不绝于耳,机构散户一起用脚投票。数据显示,诺德股份股价在4月21日至23日三个交易日内累计下跌12.09%。

此外,诺德股份于4月20日晚间公告收购清景铜箔,但当日股价在消息披露前即大涨8.43%,成交量3.11亿元较前一交易日放大70%,疑似有资金提前获得消息进场埋伏,当日获利出逃,而4月21日公告后大幅下挫,全日成交4.21亿元,较4月19日成交量放大130%。散户直接沦为内幕信息泄露买单者。

事实上,诺德股份股价连续大跌,遭各方抛弃并非空穴来风,此次公司拟收购福建清景铜箔事项无论从方案设计,到信息披露,均极大挑战了市场底线。

收购标的疑为公司实控人关联方

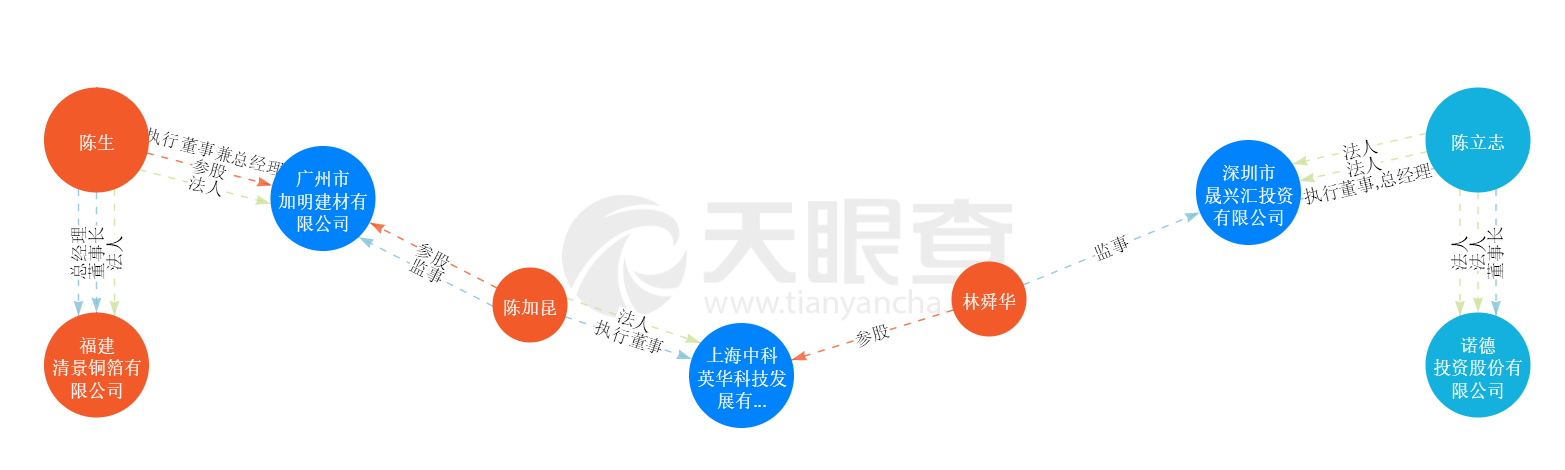

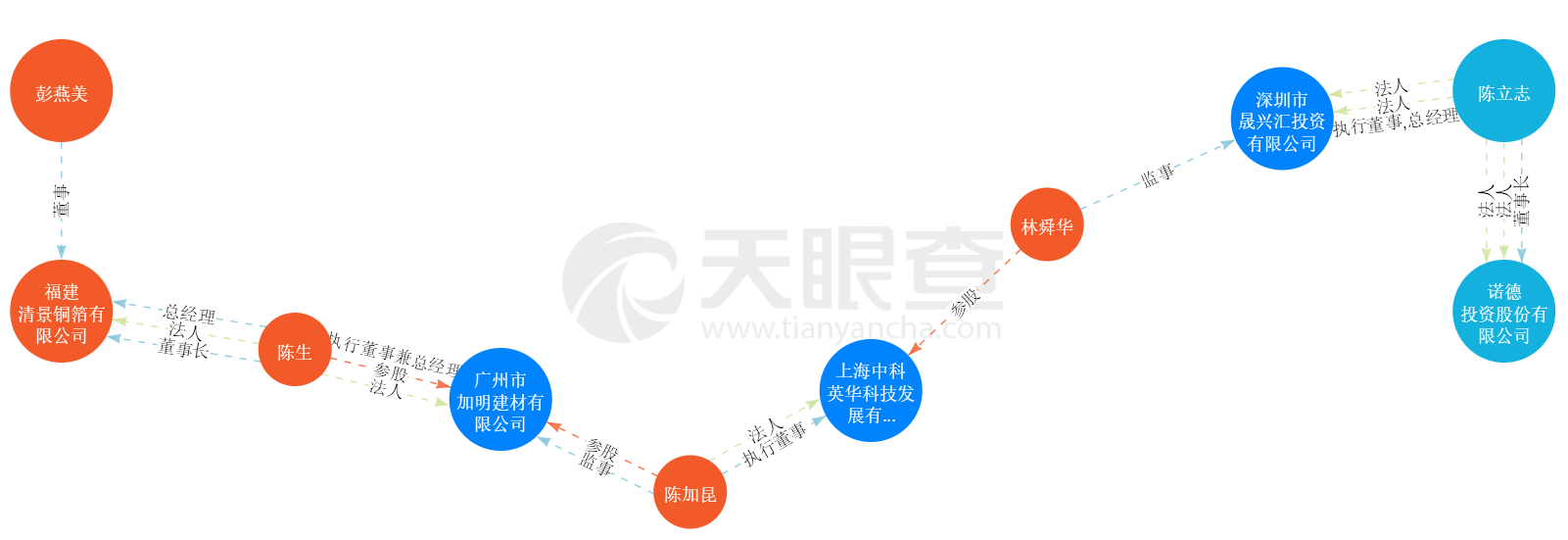

公告显示,清景铜箔股东为深圳清景铜箔及福建清景投资,工商信息显示,深圳清景铜箔和福建清景投资实控人为彭燕美,深圳清景铜箔与诺德股份注册地及办公地均为深圳。多名接近公司上层人士向中国网财经反映,彭燕美为诺德股份实际控制人的“白手套”。从天眼查查询结果来看,福建清景铜箔法人及实际控制人均与诺德股份实际控制人有关联关系。

诺德股份此番收购实际为关联交易,但公告对此只字不提。

清景铜箔法人及实际控制人与诺德股份实际控制人的关系图(来源:天眼查)

如果上述信息属实,诺德股份实际控制人的关联方控制的清景铜箔与上市公司构成同业竞争,经营业务及客户群完全重叠,其实际持有的清景铜箔业绩逐年向好,但上市公司业绩每况愈下,直接损害了上市公司及全体股东的利益。

香颂资本董事沈萌对中国网财经表示,若确实存在关联交易,而诺德股份未对此进行披露,属于信息披露违规,可能因此被处罚、同时交易流产。

此外,相比同业企业,诺德股份此次的拟并购资产清景铜箔估值畸高。同行上市公司嘉元科技4月17日公告,年产1.5万吨高性能铜箔项目投资总额为10.1亿元,而清景铜箔的铜箔年产能规模约为5000吨,并购评估报告的估值却高达8.48亿元,已接近上述1.5万吨铜箔的项目投资总额。

实控人资金链紧绷 股权100%质押即将到期

诺德股份2020年1月21日曾公告披露,控股股东深圳市邦民产业控股有限公司(简称“邦民控股”)持有的1.041亿股上市公司股权中已有7332万股被质押。

但据消息人士向中国网财经透露,公告披露的仅为场内质押部分,加上场外部分,实际控制人所持股份已全部质押,且在2019年底已到期,资方给予的最后还款期限是2020年6月底,届时仍无法偿还借款则对实际控制人所持股份进行拍卖,实际控制人迫于期限临近想出通过上市公司高价收购自己控制的资产达到解除个人危机得目的,上市公司彻底沦为实际控制人的私人提款机。

对此,沈萌表示,从上市公司高估值套取资金属于违法违规行为,上市公司控股股东将面临处罚,如果交易完成,其他股东权益会造成损害。

在控股股东资金链受质疑之时,诺德股份的资金也不充裕。截至2019年第三季度,诺德股份的货币资金为9.81亿元,而短期借款为24.04亿元,长期借款为6.32亿元,经营活动产生的现金流量净额为1.23亿元。此外,诺德股份1月23日发布公告称,2019年公司净利润将亏损1.1亿元-1.3亿元。

针对上述问题,记者致电致函诺德股份试图采访,但截至发稿前未收到回复。中国网财经将对此次收购持续保持关注。

(责任编辑:梁冀)