作为金融服务实体经济高质量发展的“五篇大文章”之一,科技金融再迎政策支持。近日,国家金融监督管理总局、工业和信息化部、国家发展改革委联合发布《关于深化制造业金融服务 助力推进新型工业化的通知》(以下简称《通知》),为四大重点领域谋划了金融支持路线图,涵盖产业链供应链安全稳定、产业科技创新发展、产业结构优化升级和工业智能化绿色化发展。

规模稳步增长

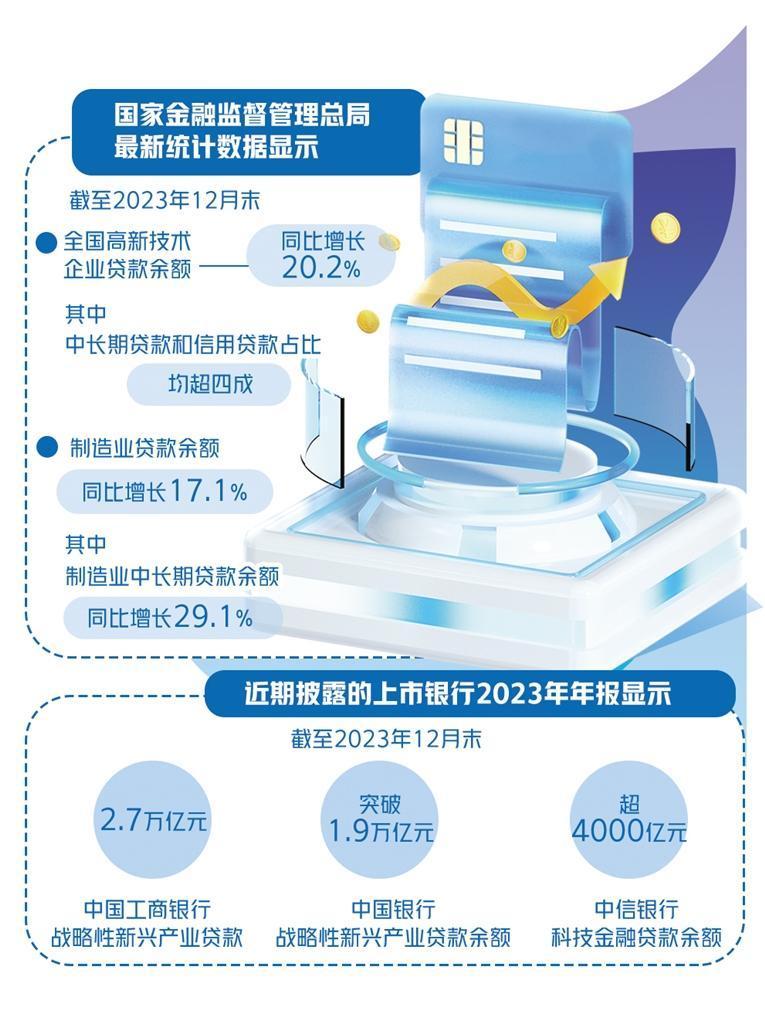

当前,科技创新已成为信贷投放的重点领域之一。近期披露的上市银行2023年年报显示,截至2023年12月末,中国工商银行战略性新兴产业贷款余额达2.7万亿元,新增近9500亿元;中国银行战略性新兴产业贷款余额突破1.9万亿元,增长74.35%;中信银行科技金融贷款余额超4000亿元,增长21%。

国家金融监督管理总局最新统计数据显示,截至2023年12月末,全国高新技术企业贷款余额同比增长20.2%,其中,中长期贷款和信用贷款占比均超四成;制造业贷款余额同比增长17.1%,其中,制造业中长期贷款余额同比增长29.1%。

科技贷款稳步增长的背后,是持续完善的服务机制。“为了做优做强科技金融,我们率先成立了总行科技金融中心,强化‘股、贷、债、保’全产品创新,提供全生命周期、接力式、综合化金融服务,用金融创新因子呵护科技创新种子。”工商银行副行长段红涛说。今年1月,工商银行科技金融中心在北京成立,从完善组织架构、强化重点领域服务、优化金融供给、加强风险管控与机制保障等方面发力。

“在科技金融方面,我们制定了专门的发展规划,建立了相应的组织架构体系,即‘1+12+200’专业化组织体系。”中信银行行长刘成表示,其中,“1”指的是,总行设立了科创金融中心;“12”指的是,在12家重点分行设立科创金融中心;“200”指的是,该行选择了近200家科创金融先锋军支行,服务科技金融发展。“中信银行发挥中信集团金融全牌照的协同优势,已与头部兄弟公司合作,推出了覆盖科技型企业全生命周期的‘股、贷、债、保’综合金融服务方案。”刘成说。

有了服务机制,还要优化产品体系。据了解,中国银行重点推广特色信贷产品,如科技金融创新积分贷、知识产权质押贷款、专精特新贷等,拓展与国家实验室、省级实验室、重点科研院所、重点高校等合作场景,打造适合科技型企业特点的信贷审批流程、信用评价模型。

明确重点任务

科技金融的重点发力方向是什么?《通知》明确了四大重点领域,即产业链供应链安全稳定、产业科技创新发展、产业结构优化升级和工业智能化绿色化发展。

“银行保险机构要优化金融资源配置,加大对基础零部件、基础材料、基础软件和工业软件等薄弱领域的金融支持力度,推动重大技术装备创新发展。”国家金融监管总局有关司局负责人说,围绕制造业重点产业链,积极联动相关行业主管部门,加快推进制造业重点产业链高质量发展行动,深入挖掘重点产业链企业、项目的融资需求,综合采用银团贷款、联合授信等模式,为重点企业、重大项目提供专业化金融服务。

助力产业科技创新发展,科技保险有望迎来新突破。“保险公司要大力发展科技保险,提供科技研发风险保障产品和服务,完善攻关项目研发的风险分担机制。”上述负责人说,与此同时,要积极支持科技型中小企业、创新型中小企业、高新技术企业、“专精特新”中小企业、企业技术中心所在企业、制造业单项冠军企业、承担国家科技重大项目的企业等经营主体创新发展,推进关键核心技术和产品攻关突破。

产业结构优化升级,中长期资金支持至关重要。《通知》提出,银行保险机构要加强对传统制造业设备更新、技术改造的中长期资金支持,发挥、扩大制造业中长期贷款投放专项工作以及国家产融合作平台的作用,促进金融资源与产业转型融资需求高效对接。其中,要重点培育、壮大战略性新兴产业,聚焦信息技术、人工智能、物联网、车联网、生物技术、新材料、高端装备、航空航天等重点产业,强化资金支持和风险保障,扩大战略性新兴产业的信用贷款规模。

工业智能化、绿色化发展,数字经济是核心。上述负责人表示,银行保险机构要加大对数字经济核心产业的支持力度,强化对智能装备、数字基础设施、工业互联网新业态等领域的金融服务,支持制造业“智改数转网联”。与此同时,保险公司要发展科技保险、新能源保险、气候保险等业务,发展、推广网络安全保险,提升保险保障水平。

提升服务水平

提升科技金融服务能力,要优化金融供给,完善服务体系,还要加强风险防控。业内专家建议,推动完善“政银企”信息共享机制,促进制造业政策信息、行业发展趋势、产能动态、企业生产经营信息、银行保险产品信息交流共享。

具体来看,政策性银行要利用政策性金融“资金规模大、贷款期限长”的特点,更好地服务制造强国重大工程建设;大型银行要对关键核心技术攻关领域加强研究,优化金融资源区域协调分配,支持重点领域和薄弱环节。

“发展新质生产力是推动高质量发展的内在要求和重要着力点,也是工商银行增长的新动能和一片蓝海。”工商银行副行长王景武表示,接下来,该行将在服务好传统产业转型升级的同时,把服务新质生产力发展放在更加突出的位置。近期,该行已组建“数字普惠中心”,下沉服务,创新模式,以期更好地服务“专精特新”企业。

股份制银行要坚持差异化市场定位,深化对制造业细分领域、重点投向的金融服务。今年以来,浙商银行已实施“科技金融助力新质生产力发展工程”,将科技金融作为全行的重点战略业务之一,并发布《浙商银行科技金融服务高质量发展实施意见》,确保每年科技型企业的融资规模增速高于各项贷款的平均增速。

记者获悉,接下来在确保风险可控的前提下,有关部门将稳妥推进科创金融改革试验区建设,深化制造业金融支持举措,指导金融机构落实落细各项政策要求,持续加大对科技创新、先进制造的支持力度,助力新质生产力发展。

(责任编辑:易薇)