银行违规揽储难停 存款偏离度新规被指治标不治本

- 发布时间:2014-09-15 08:07:48 来源:人民网 责任编辑:胡爱善

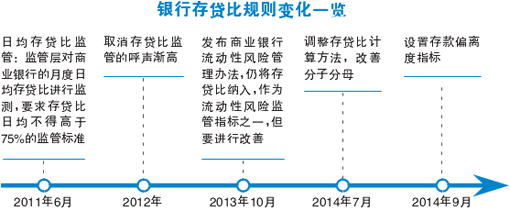

作为银行的老客户,李立(化名)已经习惯于在月末、季末购买理财产品,就是因为每到这一时间银行理财产品的预期年化收益率都会提高一些,而这一“惯性原理”主要归因于银行在月末要想尽办法吸收存款来完成监管层的存贷比考核。但这一“老规矩”可能会出现变化。

月末偏离度不得超3%

日前银监会办公厅、财政部办公厅、央行办公厅联合发布《关于加强商业银行存款偏离度管理有关事项的通知》(以下简称《通知》),禁止商业银行采 取高息揽储吸存等方式违规吸收和虚假增加存款。与此同时,《通知》祭出新招,设置月末存款偏离率指标,并根据历史数据及测算情况,设置商业银行存款偏离度 不得超过3%。此举主要是为了防止商业银行在季末通过冲高月日均存款、规避存款偏离率约束,附加限制季末月日均存款的可计入金额。

存款偏离度其实就是考核商业银行在月末最后一天存款的波动幅度,如果最后一日存款额的变动超过日均存款额的3%,就要受到相应的处罚。

《通知》明确指出,对于月末存款偏离度超过3%的银行,自下月起连续暂停准入事项3个月以上;对于一年之内月末存款偏离度两次超过3%的银行,适当降低其年度监管评级。

对于《通知》发布的意义,银监会相关人士认为,可以规范商业银行经营行为,缓解月末、季末存款等的大幅波动,同时,有利于降低银行的负债成本,从而降低企业的融资成本。

上有政策下有对策

监管层的这些措施当真能奏效吗?当利率市场化的冲击叠加上互联网金融的奇袭,商业银行面临的存款压力越来越大,禁止月末揽储只会让银行将揽储时间提前,不可能完全消灭揽储冲动,违规揽储也必然层出不穷。

交通银行首席经济学家连平认为,在存款偏离度考核下,银行仍很难改变追逐存款行为。在外汇占款增速放慢、金融脱媒加快、利率市场化推进和互联网 金融崛起的背景下,银行存款增速将趋势性放缓。而为稳定增长和满足实体经济融资需求,信贷又需要保持一定增速。在存贷比机制下,信贷投放就需要相应的存款 增长。银行存款市场竞争仍将激烈。

商业银行既要满足存贷比不超过75%的考核,又不愿减少贷款,于是只能抬高存款扩大分母,降低存贷比。在季末、年中、年末,各种揽储奇招也是层出不穷。连平直言,存款波动很可能从之前的“时点波动”变为“波段波动”。

未雨绸缪,各家银行可能会在月中就开始拉存款,令揽储成为常态化的工作。正所谓“道高一尺魔高一丈”,虽然银监会早就下令禁止银行直接或变相高息揽储,但迫于存贷比考核的压力,仍有众多银行不惜顶风作案。

放松存贷比势在必行

《通知》出炉后,有不少网友调侃,银行业务员笑了,再也不用冲时点、拉存款,也有不少分析师认为,监管初衷可能是想通过此举降低全社会利率水平,从而降低社会融资成本,但是如果银行的存款下降可能会让融资成本不降反升。

虽然《通知》的下发能在短期内缓解商业银行的“揽储”冲动,但如果商业银行的存款减少,相应的贷款比重也会出现下降,如此一来,企业融资成本仍然不会下降。

民生证券宏观研究中心认为,约束存款偏离事与愿违,问题本源主要是商业银行信贷资产规模扩张过快的本质还是实体经济融资需求过于旺盛,如果一般性存款被分流严重,而高息揽储被限制会导致银行存款下降进而制约银行信贷投放,也能会导致实体融资成本不降反升。

同样,交通银行金融研究中心认为,存款偏离度管理有助于降低存款波动,但难以彻底消除。在存款增长趋势放慢和存贷比约束下,银行并不会改变拉存 款的行为。比如根据存款偏离度的计算公式,若银行将拉存款的时点适当提前比如从中下旬开始,就基本可以保证月末的存款偏离度不超过3%。

连平补充道,存款偏离度指标等于为“冲时点”加了一道监管工具,使得银行存款不能大量、集中进来再出去。对于银行来说存款管理难度加大了。

“应该尽快取消存贷比考核指标,打破刚性兑付。”兴业银行首席经济学家鲁政委建议道。澳新银行大中华区经济研究团队也认为,下一步改革将让普通存款和同业存款在存贷比要求上获得等同对待。北京商报记者 闫瑾 孟凡霞/文

胡潇/制表 韩玮/制图

相关新闻

吴晓灵:不急于一脚放开存款利率上限

北京商报讯(记者 马元月 岳品瑜)存款利率上限放开是国内利率市场化进程中最后的关卡,然而,全国人大常委、财经委副主任委员吴晓灵昨日在由 中欧国际工商学院举办的第八届中国银行家论坛上表示,现在利率攻坚的重点不是临门一脚放开存款利率上限,而是要加快改革,让银行和国有企业能够成为一个真 正的有纪律约束的市场主体,让所有的企业能够平等竞争。

此前市场上一直认为,中国利率市场化最大的障碍是央行还控制着存款利率上限。吴晓灵表示,其实整个利率市场化所面临的问题有四个方面,而非简单 放开存款利率上限这一问题。其余三个问题包括:央行目前还在公布存款、贷款的基准利率,有一个名义的存贷款利差;央行尚未确定政策目标利率;中国尚未形成 完整的无风险收益率曲线。

吴晓灵还强调并不急于放开存款利率上限。“存款利率上限管理是金融结构调整的催化剂,直接融资不发达是中国金融结构不协调的重要表现。目前国内 融资结构以间接金融为主,这样产生的最大问题在于风险都集中在银行。面对各种金融的创新,在存款利率上限控制的时候,让更多的人到直接融资当中去。”吴晓 灵解释道。

然而,银行也需要做两方面的改进。吴晓灵认为,首先要规范银行理财产品销售过程,提示银行理财风险。其次,银行能够承认他的理财产品就是一个公 募基金,如果这样,银行完全可以通过自己强大的结算账户来售卖“宝宝”类货币基金,改进长期以来不为个人客户服务,提升个人客户体验。