来源:全球财说

6月21日,天士力(600535. SH)收到上交所问询函,主要源于剥离旗下医药流通资产事宜。

剥离医药商业 占营收比例超70%

6月12日晚间,天士力发布公告称,公司及其间接控制的6家合伙企业拟向重庆医药(集团)股份有限公司(简称“重药控股”)出售天津天士力医药营销集团股份有限公司(简称“天士营销”)99.9448%股权。

其中,上市公司天士力拟向重庆医药(000950. SZ)出售天士营销88.4937%股权,上市公司间接控制的6家合伙企业拟向重庆医药出售其合计持有的天士营销11.4511%股权。

截至评估基准日,天士营销100%股权的评估值约为14.13亿元,估增值率为27.30%。双方协商确定天士营销99.9448%股权交易价格约为14.89亿元,重庆医药将以支付现金的方式进行购买。

2019年,天士营销实现营业收入134.35亿元,占上市公司天士力营业收入的70.71%。

图片来源:天士力公告

天士营销为区域性医药流通企业。天士力称,目前药品流通行业头部效应明显,行业竞争激烈且需要巨额资金不断投入。

《全球财说》查询天士力年报后发现,2019年医药商业板块毛利率为10.02%,而医药工业则达74.63%。同时,天士营销负债高达75.33亿元,占上市公司总负债比例为62%。

天士力拟通过本次资产出售,集中优势资源聚焦医药制造业,继续推进现代中药、生物药和化学药的协同发展,构筑创新医药研发集群。

同时,还将通过出售天士营销资产将有效降低资产负债率,改善公司经营性现金流。本次交易完成后,上市公司不再持有天士营销股权。

就此,上交所要求天士力对比同行业公司,并结合行业发展趋势,分析标的公司现有业务规模、盈利水平、市场占有率等情况,以及公司医药工业板块所处细分领域的市场竞争格局、公司行业地位、核心竞争力等;并且结合公司现有业务、发展规划、本次交易收益的后续安排,以及前述问题等,补充披露本次交易的必要性及合理性,本次重组是否有利于增强公司的持续经营能力。

上交所指出,资产基础法下,长期股权投资账面价值3.21亿元,评估增值率为95.27%,其中两家公司出现减值;而市场法下,选取三家上市公司作为可比公司,其中,以市销率为基础计算的股东全部权益价值为20.86亿元,大幅高于资产基础法的评估结果。

对此,上交所要求公司补充披露前述长期股权投资涉及的各家公司的具体评估方法、评估过程及评估增减值的主要原因。

债权债务及担保处置复杂 应收账款等方面引上交所关注

6月12日晚间,重药控股所披露的公告显示,在公司第七届董事会第三十四次会议上,董事程飞对《关于控股子公司收购天津天士力医药营销集团股份有限公司股权的公告》的议案投了反对票。公开资料显示,程飞来自重药控股的第二大股东,持股16.33%的重庆市城市建设投资(集团)有限公司。

反对理由包括:标的企业盈利能力较弱、资产负债率较高、对外融资规模较大,收购后会增高公司及控股子公司资产负债率,对自身财务状况产生负面影响。

最终,此桩交易以10票通过,1票反对获得重药控股董事会层面的通过,还需交于股东大会表决,以及重庆国资委的批准。

重大重组报告书显示,本次交易不涉及天士营销债权或债务转移的情况,本次交易完成后,天士营销将成为交易对方的全资子公司,相关债权债务仍由天士营销享有或承担,其现有债权债务关系保持不变。

本次交易前,上市公司天士力存在对天士营销及其子公司提供担保的事项,天士力已为天士营销及其子公司提供不超过55.64亿元的担保。

本次交易完成后,上述担保事项成为天士力的对外担保,同时天士力将最高担保额度调整至52.00亿元。

截至2020年5月31日,天士力为天士营销及其子公司实际提供的担保余额约为47.22亿元,其中应收账款资产支持证券(ABS)为12.80亿元,应收账款资产支持票据(ABN)为5.52亿元。除去ABS和ABN,天士力为天士营销及其子公司提供了 33.55 亿的授信担保额度。

公告中显示,ABS的差额支付保证人将由公司变更为重药控股,ABN由公司担任担保人至兑付完毕,自股份交割日至兑付完毕期间,由重药控股向公司提供等额反担保。

除ABS和ABN以外的担保,按照转移担保至重药控股、在金融机构同意的前提下由重药控股帮助天士营销方提前还款、公司提供担保至贷款到期且重药控股为公司提供等额反担保的先后顺序来解决;借款年化利率5%,如截至股份交割日仍未全部清偿,重药控股将提供担保。

对此,上交所要求说明与ABS担保相关的协议具体内容、公司履约方式,差额支付保证人变更需要履行的决策程序和具体时间安排、是否存在无法变更的风险,对公司利益的影响及相应的保障措施,并说明上述借款安排是否公平合理,相关安排是否能够充分保护公司利益。

上交所还指出,本次交易过渡期收益归重药控股所有,损失由天士力承担,天士力承诺就天士营销股份交割日前存货减值损失、应收账款坏账损失等债权相关可能引起经济损失的事项履行补偿义务。

截至2019年末,天士营销存货、应收账款的账面价值分别为12.59亿元、58.72亿元,金额均较大。

上交所要求天士力补充披露补偿义务条款的具体内容,以及对公司的具体影响,是否有利于保护上市公司利益等。

同时,截至2019年末,天士营销对天士力的应付账款为5273.86万元,预收款项为65万元。上交所要求补充披露近两年天士营销对公司合并报表范围内公司的全部债务及形成原因。

医药工业呈下滑趋势 另有两家企业谋划A股IPO

2019年,天士力业绩下滑明显。实现营业收入189.98亿元,同比增长5.61%;实现归属净利润10.01亿元,同比下降35.19%;实现扣非净利润9.46亿元,同比下降29.58%。

细分领域来看,医药商业营收呈增长态势,同比上涨17.99%。但是,天士力所要聚焦的医药工业则出现了下滑,营业收入同比下滑12.79%。

其中,占比最高的中药品类实现营业收入43.48亿元,同比下滑18.85%,毛利率也下滑2.29个百分点;化学制剂及化学原料业务处于上涨态势,营业收入分别同比增长7.08%、8.74%。

天士力主营产品复方丹参滴丸的生产量、销售量均下滑明显,分别同比减少17.53%、13.23%。

与资产重组公告同日发布的,还有拟分拆子公司天士力生物到上海证券交易所科创板上市的相关公告。

公开资料显示,2018年天士力将生物药相关资产划转给旗下天士力生物,并将其改制为股份有限公司,拟将此生物药板块作为独立平台上市。

2018年7月,天士力生物完成Pre-IPO轮融资,融资后估值为125亿元。

2019年6月,天士力生物提交港股上市申请,11月通过港交所聆讯,但以“估值未达预期”为由致上市进程中断。

此前港交所招股书显示,目前天士力生物已有一款心脑血管药物普佑克上市,但整体仍处于亏损状态。

2019年,天时利生物合并报表归属母公司股东的净利润为-3.55亿元,2017年、2018年则分别为-1.03亿元、-7551.05万元。

因此,上市公司最近1个会计年度合并报表中按权益享有的天士力生物的净利润未超过归属于上市公司股东的净利润的50%,符合分拆要求。

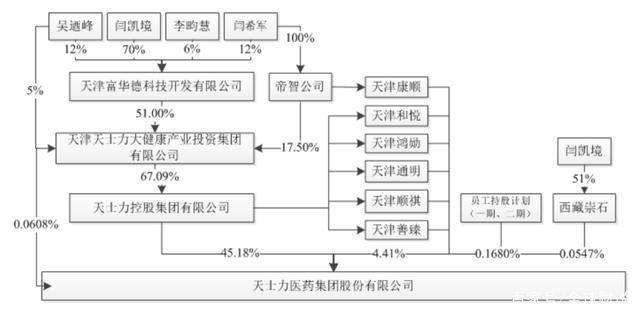

资料显示,天士力集团实际控制人为闫希军、吴迺峰、闫凯境、李畇慧。通过天津富华德科技开发有限公司,层层持有天士力股权。

图片来源:天士力年报

根据Choice数据显示,自2002年上市以来,天士力共计分红49.72亿元。

值得注意的是,除了天士力生物外,闫氏家族背后还有另一家公司,贵州国台酒业股份有限公司。国台酒业目前也处于主板IPO阶段。

6月12日,天士力还有一条公告,公司拟使用自有资金1000万美元通过全资控股公司天士力(香港)医药投资有限公司认购永泰生物制药有限公司香港上市首发股份,成为基石投资人。

同时推动两家公司A股上市、剥离主营资产、投资生物医药,一手好操作。对于后续发展,《全球财说》将持续关注。

(责任编辑:牛荷)