资本市场不乏搅弄风云的大鳄,有人一朝暴富,有人一夕破产,传奇和终局或许在同一个时间维度发生。身在看守所的刘志斌,可能也在想为什么会落到这步田地?按照计划,自己要操盘28亿元巨资,成为资本市场的一名“大鳄”,赚得亿万财富。但这个计划却半路夭折。被指“私吞”2500万元,刘志斌进去了。

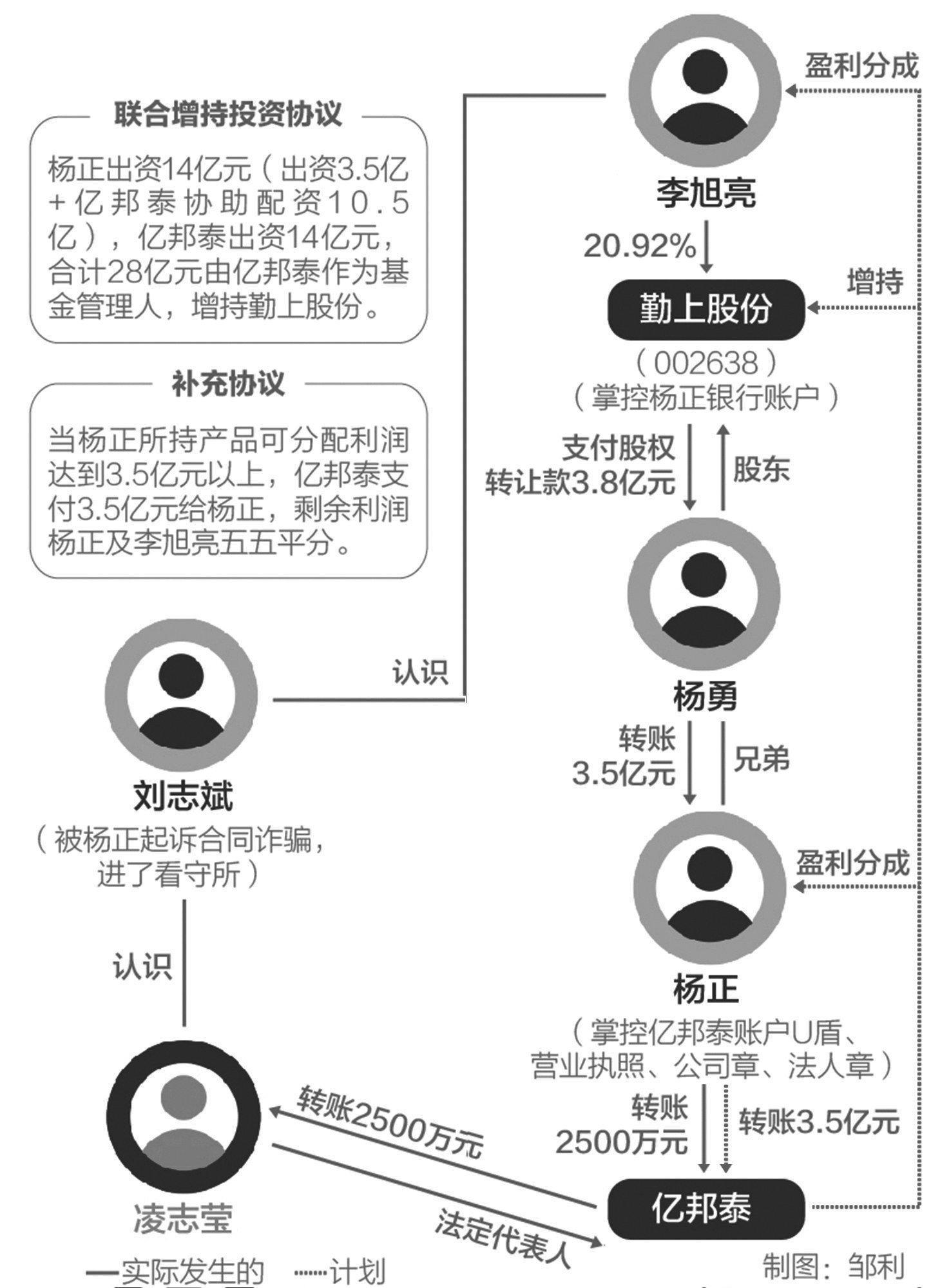

刘志斌,何许人?广东亿邦泰基金管理有限公司(以下简称亿邦泰)法定代表人凌志莹的丈夫。2019年11月,刘志斌案的涉案方亲属向《每日经济新闻》记者爆料,刘志斌被抓与勤上股份实际控制人李旭亮、股东杨勇(及其弟杨正)合谋的3.5亿元联合增持计划有关,三方欲通过加杠杆的方式操盘28亿元增持勤上股份,但合作未遂,反而引发了杨勇兄弟与刘志斌方面2500万元的合同纠纷。

记者致电勤上股份股东杨勇,询问2500万元合同纠纷始末,杨勇承认与刘志斌之间存在2500万元合同纠纷,“刘志斌案就是属于合同诈骗,刘志斌诈骗了我们2500万元,但最终要看法院如何判定。”但他否认2500万元与勤上股份相关。

按照爆料人的说法,2500万元是联合增持计划中3.5亿元的部分资金,而3.5亿元实际又来自于勤上股份支付与杨勇的3.8亿元并购款,但勤上股份实控人李旭亮在记者多次联系后,仅回应“不清楚”,随后挂断了电话。而上市公司勤上股份,自记者11月底就此事发送采访提纲后也一直未作回应。

2500万元是否和勤上股份支付的3.8亿并购款有关?勤上股份为何在标的企业连续两年业绩不达标、业绩对赌期未最终结束的状态下,支付与杨勇3.8亿元并购款?被杨勇兄弟送进看守所的“诈骗方”为何声称自己亦是被骗者,围绕这笔2500万元的纠纷,究竟谁在说谎,谁在隐瞒,谁在诈骗?

▲本是一个合伙赚钱的计划,最终却有人为之进了看守所

被盯梢的3.8亿并购款?

在爆料人提供给《每日经济新闻》记者的相关证据中,刘志斌和杨正之间的联合增持计划是一条明线,而背后实际还伏着一条暗线,参与的人员包括勤上股份实控人李旭亮和股东杨勇。引线实则是勤上股份支付与杨勇的3.8亿元并购款。

而3.8亿元并购款的故事,首先要从2016年,勤上股份收购杨勇手中的龙文教育说起。2016年,勤上股份宣布以发行股份及支付现金的方式收购龙文教育,杨勇便是龙文教育的创始人。彼时,龙文教育100%股权交易作价20亿元,其中杨勇可获得现金对价5亿元和股份对价4.654亿元。

为了保护上市公司权益,勤上股份和杨勇约定,5亿元现金在龙文教育业绩对赌期内分批支付。事实上,根据勤上股份此前公告披露,在2018年以前,上市公司分两笔只给了杨勇1.2亿元。

当然,收购并非总是双赢的,资本市场的收并购,不乏补药变毒丸的故事。勤上股份收了龙文教育后,龙文教育的业绩却表现糟糕。财务数据显示,2016年、2017年龙文教育扣非净利润分别为6642.46万元、8413.62万元,对应的业绩承诺完成率分别为66.19%和64.99%。然而,吊诡的是,原本龙文教育的业绩对赌期要过了2018年才结束,在龙文教育业绩承诺存在高风险的前提下,上市公司却于2018年7月9日将剩余3.8亿元并购款支付与杨勇,此时距离业绩对赌期结束还差5个月。

涉案方爆料人提供的相关信息显示,这笔3.8亿元的现金对价款,勤上股份本应于2019年4月底才支付。但杨勇提出,可以用这笔资金增持勤上股份,勤上股份实控人李旭亮同意了。此后,由李旭亮牵线,杨勇、杨正找到了可以提供1:3杠杆配资的亿邦泰沟通该增持计划,杨正最终与亿邦泰签订了合同,合同约定,杨正出资3.5亿元。

爆料人向《每日经济新闻》记者展示的一份《联合增持投资协议》(签署日期是2018年5月21日,杨正签字、盖亿邦泰公章和法定代表人凌志莹章)约定:由杨正出资3.5亿元,(由亿邦泰协助)按1:3杠杆配资,杨正共计出资14亿元(即原先出资的3.5亿元+配资10.5亿元),亿邦泰同样出资14亿元,双方共计28亿元,由亿邦泰作为投资管理人,使用上述28亿元增持勤上股份股票。若杨正出资的14亿元发生亏损,所有损失由亿邦泰承担。

杨勇代杨正与刘志斌、李旭亮签订了一份《联合增持协议-补充协议》(日期显示为2018年5月23日),明确了李旭亮的分成。补充协议约定:杨正所持的3.5亿元产品,当利润及本金未达7亿元时,暂不分配;当杨正所持产品可分配利润达到3.5亿元以上,亿邦泰支付3.5亿元给杨正,剩余利润杨正及李旭亮五五平分。同时亿邦泰有责任重新修改签订收益权转让,杨正方和李旭亮方各占1.75亿元产品的收益权。不过,关于上述两份协议,记者尚未获得杨勇及李旭亮方面的确认。

为解开事件疑窦,《每日经济新闻》记者多次拨打勤上股份实控人李旭亮的电话。11月27日,电话终于接通。当记者提及勤上股份为何2018年7月就向杨勇支付3.8亿元并购款时,李旭亮仅回应称“不清楚”,随后便挂断了电话。

2500万诈骗谜团

世事繁复,人心微妙,计划也总有意外。

对于杨正来说看上去稳赚不赔的这笔生意,最终却半路夭折了。爆料人提供的证据显示,原本勤上股份以支付股权收购款的名义转账给杨勇,杨勇再转给其弟杨正,杨正再转账到亿邦泰账户上,资金到账后再由亿邦泰完成配资。而为了确保各方资金安全,亿邦泰将公司公章、法人章、亿邦泰公司银行账户其中一个U盾交给杨正保管,而杨正也将转账的银行卡交给勤上股份保管。

之所以这么做,其目的在于勤上股份一旦将资金支付给杨勇,按照约定,杨勇应转账给其弟杨正,资金是否到账勤上股份可通过杨正的银行卡第一时间知晓。而杨正的这笔资金需要打到亿邦泰账户上,为了防止亿邦泰腾挪资金他用,杨正保管着亿邦泰的账户U盾、营业执照、公司公章、法人章,也可以起到监督亿邦泰的作用。

上述互相监督的计划看起来天衣无缝,但事实很快就证明其仍有漏洞。

爆料人提供的一份杨正账户的银行流水显示,2018年7月9日,杨勇将2500万元分成两笔,先后以500万元、2000万元转给杨正,随后杨正将这两笔资金转入亿邦泰账户。

2019年11月20日,《每日经济新闻》记者向杨勇确认资金来源时,杨勇曾明确表示,转给亿邦泰的2500万元资金系自有资金,与勤上股份无关。当记者提及刘志斌是以何为名,诈骗了杨勇兄弟2500万元时,杨勇只说:“他当时就是乱说,最后查到他把2500万资金转过去又倒过来,最终还是转到了他们自己的账户上。”记者进一步追问,杨勇语焉不详,随后便挂断了电话。

上述杨正账户的银行流水显示,2018年7月9日当天,杨勇除了将上述2500万元转给杨正外,还另外将3.25亿元分3笔转到杨正的账户上。不过时隔一天,杨正就将这3.25亿元转到了自己名下的另外两个银行账户。而7月9日 ,根据勤上股份2018年半年报显示,正是上市公司支付杨勇剩余3.8亿并购款的日期。

爆料人称,勤上股份按照李旭亮的安排首先向杨勇的账户分两笔转款2500万元,杨勇再转给其弟杨正,杨正将2500万元再转给亿邦泰。完成上述两笔转款后,杨正以银行临近下班,另外杨勇与北京一家基金公司有债务纠纷,款项在杨勇账户不能及时转出会被对方冻结为由,要求李旭亮将剩余款项悉数转出。李旭亮见亿邦泰已经收到前两笔合计2500万元的款项,自己又掌管了杨正的网银卡,于是在杨正催促下将剩余款项一并转给了杨勇,而杨正在收到3.25亿元后并未按约定转给亿邦泰,而是立即挂失了保管在勤上股份的网银卡,并于7月10日迅速补办了银行卡,将3.25亿元分别转移到自己另外两个账户。

事情到此还未结束,爆料人还表示,2018年7月9日晚,杨正到刘志斌办公室当面明确表明不再履行协议,并要求刘志斌退还2500万元。刘志斌认为杨正是故意挂失银行卡,便以自己也遭受了损失、钱属于勤上股份等理由,拒绝了杨正还款的要求。

根据爆料人的说法,为了推进这笔交易,刘志斌前期做了很多准备,亿邦泰也已与配资公司方面签订了协议,所以刘志斌认为杨勇、杨正的行为给自己造成了巨大损失。之后,亿邦泰方面登报发遗失声明,并补办了公章、U盾等物件。

至于亿邦泰账户上的2500万元,几经周转,被转移到了亿邦泰法定代表人凌志莹的账户。也正因为这样,杨正以合同诈骗案向警方报了案。

记者获得的一份材料显示,杨勇、杨正认为,最先转的2500万元是为了测试资金是否安全,但后来发现亿邦泰未进行基金备案,且U盾失效,就跟刘志斌联系要求退回2500万元,但却遭到拒绝,怀疑2500万元已被刘志斌占有。

到底是杨勇为了拿到3.8亿元股权支付款设局,套住了刘志斌、李旭亮,还是刘志斌贪心,“私吞”了2500万元,目前谁也说不清。

在记者获得的一份2019年7月9日刘志斌案涉案方家属与李旭亮的通话记录中,李旭亮声称“3.8亿元被杨勇白白骗走了”。不过,对于这份录音的内容,记者尚未从李旭亮方面获得证实。

攻守失据:上市公司追钱路漫漫

从来,“欠钱的是爷,借钱的是孙子。”钱一旦离了你的手,进了别人的口袋,想再追回来可能就是千山万水了。

勤上股份前脚支付完收购剩余款,后脚又因杨勇未能支付2.4亿元履约保证金将其告上法庭——杨勇持有的勤上股份208.11万股股份被北京市高院司法冻结,为此杨勇又出具了《标的资产业绩承诺补偿协议>履行保障承诺书》(以下简称承诺书),承诺向勤上股份支付2.4亿元履约保证金。然而,杨勇未能在承诺书载明的最后期限向勤上股份支付上述履约保证金。

当时间进入2019年,勤上股份2018年年报一经披露,龙文教育的业绩也揭晓了:2015年~2018年实现业绩合计2.945亿元,相较承诺金额不低于5.638亿元差了2.69亿元,完成率仅为52.24%。

业绩不达标,按照约定,龙文教育要进行业绩赔偿。截至2018年12月31日,龙文教育100%股东权益评估值与2015年20亿元的交易价格相比,减值13.40亿元。龙文教育原股东应向勤上股份支付的补偿总金额已经超过11.276亿元的补偿上限,故总补偿金额确定为11.276亿元。

2019年9月底,勤上股份就业绩承诺补偿事宜起诉龙文教育原股东及北京龙文环球教育科技有限公司(以下简称龙文环球)。启信宝数据显示,龙文环球法定代表人为杨勇。公告指出,鉴于杨勇持股数量不足以补偿,杨勇需承担现金补偿7889.25万元,龙文环球应承担的现金补偿金额为1.18亿元,同时,杨勇和龙文环球就《业绩承诺补偿协议》项下的补偿义务互相承担无限连带责任。

为何勤上股份在龙文教育对赌期业绩达标存在高风险的背景下,仍要支付3.8亿元股权收购款,以致于造成业绩对赌期结束时,上市公司手中却无更多制约标的原股东实现业绩补偿的砝码,攻守失据,陷入被动?

一名大型券商投行业务的资深人士向《每日经济新闻》记者表示,在上市公司重组并购业务中,上市公司与交易对手方如果约定分期(分批)支付收购款,一般是为了保证业绩补偿条款能够顺利实施,防止标的公司原股东一次性获得全部交易对价之后在未来拒绝或无力履行补偿义务。而如果收购的企业连续几年业绩不达标,上市公司却在业绩对赌期结束之前就支付了所有的现金对价款,这种情况极为少见。

勤上股份在业绩承诺期未结束,就支付了剩余并购款,此举是否需要上市公司董事会审议,是否需要进行信息披露,上市公司在公司治理、内部控制上是否存在缺陷?

11月28日上午,记者就相关问题向勤上股份发送了采访函,但截至发稿未获回复。

12月初,《每日经济新闻》记者亦就此问题同多家上市公司的董秘进行沟通,一家上市公司的董秘认为,股权收购款支出要看每家上市公司的章程等相关规定,如果收购标的需要支付的总金额在董事长/总经理的权限范围内,那么就不需要经过董事会或股东大会审议,即使是提前支付。这类收购在上市公司决议或双方签订相关合约时是要公告的,但支付款项不一定需要另外特别公告。

而另一家上市公司的董秘则认为,股权收购款项支付是否需要公告,取决于当初该事项的决策流程,如果该事项上了董事会或者股东大会,那么后期在执行过程中改变了当初会议决议的相关条款,还是需要走董事会或者股东大会的流程。

上海文飞永律师事务所合伙人高飞认为,如果上市公司与标的企业交易对手方此前有相关合同约定支付条件,那么在实际履行合同过程中,如果支付条件发生变化,与原合同不一致,应该履行相应的决策程序,至少由董事会作出决议,而不能由实际控制人直接决定变更合同。

而针对上市公司实控人在明知第三方欲通过增持上市公司股票,集中买卖,实现低买高卖从中渔利的情况下,仍旧参与其中并签订相关协议约定利润分成的行为,高飞律师认为,根据证券法第73条、76条之规定,若该上市公司实控人存在利用所知悉的内幕信息,建议他人买卖该证券,涉嫌内幕交易行为的,或有第77条规定的操纵证券市场行为的,给投资者造成损失,行为人应当依法承担赔偿责任。该上市公司实控人通过第三人低买高卖并约定利润分成的行为如违反了上述规定,应当根据证券法第202条及203条追究法律责任。

(责任编辑:李嘉玲)