提起太极集团,可能很多人还不是很清楚,可是提到藿香正气液和急支糖浆可谓是家喻户晓。

曾有一段时间,太极集团的这两款产品靠这些广告,其影响力几乎覆盖全国。特别是“太极藿香正气液”,脑子里还会回想起赵本山的代言广告,当年红遍大江南北的藿香正气液同时让太极集团成为耳熟能详的医药企业,直到现在,太极集团仍然作为老牌医药企业占据着中国医药(600056,股吧)市场的一席之地。

图片来源于网络

只是,普通人只需要看到太极集团光鲜的一面,但作为投资者则需要更全面地认识这家公司。

“老本”吃不动了?主要产品销量下滑,盈利能力减弱

公开资料显示,成立于1993年的太极集团到现在已经有26年的历史,成为中国最早一批上市的药企,凭借对传统医药市场的精准把控,太极集团曾在白礼西的带领下推出藿香正气口服液、番茄胶囊等一系列响彻一方的明星产品,同时也让太极集团名气大涨。

资料显示,2016年太极藿香正气液的销售额达到10亿元;2017年实现含税销售收入13.5亿元;按照太极集团之前公布的计划,2018年太极藿香正气液在国内销售达到20亿元。

然而在2018年年报中,藿香正气口服液两款产品(10ml*5*120、10ml*10*70)2018年销售量同比分别减少28.46%和10.93%,库存量同比分别增加1022.42%和39.93%。2017年,这两款产品的销售量同比分别增加6.2%和51.69%;库存量藿香正气口服液(10ml*5*120)同比减少72.62%,藿香正气口服液(10ml*10*70)同比增加184.66%。

是否跟明星产品藿香正气液销量出现下滑有关?去年11月1日,太极集团突然发布调价公告,对藿香正气口服液的出厂价平均上调11%。对于调价原因,太极集团称,主要是因原料苍术等原、辅、包材价格持续上涨,调价是为了缓解公司成本持续上升压力。另外,在2018财报中公布的总共17款主要产品中,其中8款产品生产量产生下滑,9款产品销量实现了从34%到3.5%不同程度的下滑,主营产品销量大幅下滑.

增收不增利,三季报利润跌15%

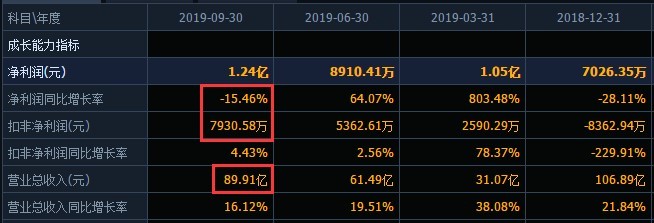

10月22日晚间,太极集团发布2019年三季度报告。报告显示,2019年前三季度该公司实现营业收入89.91亿元,同比增长16.12%;实现归母净利润1.24亿元,同比下滑15.46%;扣非后归母净利润为0.79亿元,同比上涨4.43%;加权净资产收益仅为3.69%。

太极集团今年前三季度实现营收近90亿元的规模,而其扣非后归母净利润仅有0.79亿元,后者仅为前者的0.88%,差距之大着实让人“震惊”!理论上讲,明显的一个增收不增利的状态。

半年报数据方面,公司2019年上半年实现营业收入61.49亿元,同比增长19.51%;净利润8910.41万元,同比增长64.07%。

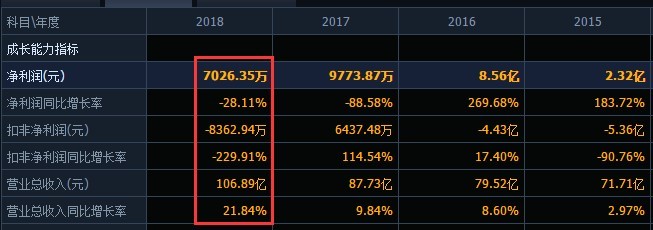

再看公司2018年数据,太极集团2018年在实现107亿元营收的同时,净利润仅有0.7亿元。太极集团发布的年报显示,2018年营收同比增加21.84%;净利润却同比下滑28.11%。而如果扣除“非经常性损益”,太极集团2018年净利润为-8362.9万元,同比大跌229.91%。

太极集团百亿级别的营收规模,对应净利润特别是扣非后的净利润,数据可谓是令人“刮目相看”。

扣非净利十年有八年亏损,资产负债率居高不下

把时间拉长看,太极集团扣非净利润十年中有八年处于亏损状况。

数据显示,2009年至2018年十年间,太极集团营业收入从52.75亿元增至106.89亿元,增幅达102%。但同期,其扣非后归母净利润则分别为0.17亿元、-0.68亿元、-1.33亿元、-2.43亿元、-1.72亿元、-2.81亿元、-5.36亿元、-4.43亿元、0.64亿元和-0.84亿元。可以看出,在这十年间,除2009年和2017年外,其余的八年,太极集团扣非后归母净利润一直处于亏损状态,合计亏损19.6亿元。

扣非净利润就是扣除非经常损益后的净利润,指扣除与企业经营没有关系的一切收入与开支后得到的利润,通俗地说,扣非净利润的非指的是不经常发生的损益,但从扣非净利情况可以看出太极集团主营业务的盈利能力是一个“摇摆不定”的状态,甚至在前几年当中还一直在走下坡路。

对于扣非净利润持续亏损的原因,太极集团相关负责人曾对媒体表示,主要是由于公司业务结构导致的毛利率相对较低,在此情形下,各项费用支出进一步减少了利润。对此,有业内人士分析称,居高不下的营销费用或是吞噬太极集团利润的重要原因之一。

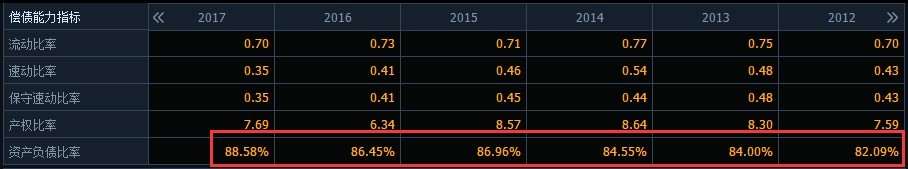

同时,太极集团的总负债已经超过百亿,资产负债比数年来一直居高不下。数据显示,2012年后连续6年,太极集团的资产负债率都保持在80%以上。

轻研发重销售?销售费用居高不下吞噬利润

太极集团在实现近百亿级营收的同时,公司净利润仅有不足亿元,其中必定有较高的营业总成本。在太极集团居高不下的营业总成本中,不得不关注的是其高企的销售费用。

据Wind数据显示,2009年太极集团的销售费用为6.26亿元,对应的销售费用率为11.87%,而到了2018年,该公司的销售费用变成了28.94亿元,对应的销售费用率变为了27.07%。2019三季报显示,该公司前三季度的销售费用为26.22亿元,其销售费用率为29.16%。近十年太极集团营收从2009年的52.75亿元上涨到2018年的106.89亿元,涨幅达102.64%,而同期销售费用则从6.26亿元上涨到28.94亿元,涨幅达362.30%。

显而易见,公司的销售费用增幅是营收的3倍。药企销售费用高似乎是“通病”,为了扩大销售额加大营销力度无可厚非,但作为一家医药公司,是不是研发力度也要同步跟进?但太极集团似乎并非如此。按同花顺(300033,股吧)数据端显示来看,仅2017年和2018年的研发费用相对于销售费用的规模来讲,可以说是少的“可怜”。

酷爱炒股?理财不耽误,太极也曾积极谋求多元化

太极集团也酷爱炒股?数据显示,2019年中期,太极集团实现归母净利润0.89亿元,同比增长64.07%;而扣非后归母净利润为0.54亿元,同比仅增长2.56%。而当期该公司非经常性损益金额为0.35亿元,其中持有交易性金融资产及债权取得的投资收益为0.30亿元。事实上,太极集团2019年一季度就凭借持有交易性金融资产使归母净利润增加6600万元。

最近的11月12日公告,重庆太极实业(600667,股吧)(集团)股份有限公司(以下简称:公司)为提高募集资金使用效率,本着股东利益最大化原则,在确保不影响募集资金项目建设和募集资金使用的情况下,经公司董事会审议通过,同意公司使用不超过 37,000 万元闲置募集资金进行现金管理(在此额度内可以滚动使用)。

上个月10月23日的公告,公司公告称为充分利用公司部分闲置募集资金,进一步提高募集资金使用效率,公司于 2019 年 7 月 22 日,以部分闲置募集资金 5,000 万元人民币购买了中信银行股份有限公司重庆分行理财产品,产品名称:共赢利率结构 27879 期人民币结构性存款产品(产品编号:C195T01A0);以部分闲置募集资金 5,000 万元人民币购买了汇丰银行(中国)有限公司理财产品

投资理财嘛,有赚就有赔!2018年净利润下滑的因素之一就是当年投资了两个跌幅超50%的股票--*ST瑞德和太阳能(000591,股吧),当年,太极集团按市值与成本价差额计提减值损失2.09亿元,导致净利润减少1.77亿元。

另外,太极集团也曾积极谋求多元化。2014年,打着“不老泉”口号的太极水上市,并凭借千万签下林志玲代言迅速蹿红。2015年,这款标价12元/罐的高端水,更是创下了近2亿元销售额的佳绩。面对如此佳绩,太极集团更是给其定下了5年超百亿的销售目标。但时至今日,太极水已少有人知,淘宝的月购买人数更是不超千单,而关于其确切销售数据也难以查询。

截至2019年11月12日收盘,太极集团报收于11.57元/股,总市值为64.43亿元。三季报股东数为33736人,而半年报股东数为37182人,有所减少,筹码趋于集中。

有媒体曾报道,太极集团方面提出,到2027年,太极藿香正气液将行销全球至少50个国家或地区,销售额达到100亿元,打造成为百亿级“黄金单品”,如今,这条路上或布满荆棘,路途遥远。

(责任编辑:畅帅帅)