5月7日深夜,华懋科技(603306.SH)演了一出“蹭名”的戏:公告即将易主,新的控股股东叫华为投资,但这是一家与众人所知的华为“无任何关联关系”的公司。

“华为”闯A了

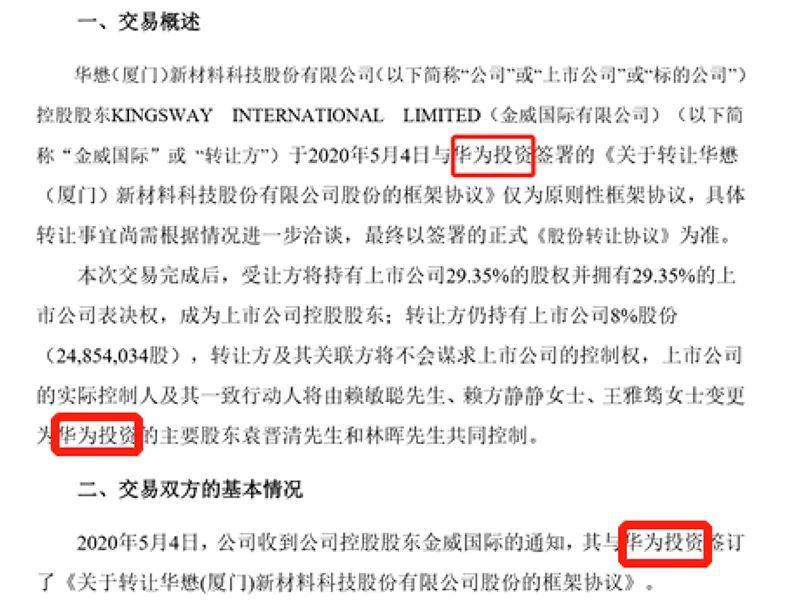

5月7日晚间,华懋科技发布公告称,公司控股股东金威国际于2020年5月4日与华为投资签署《关于转让华懋(厦门)新材料科技股份有限公司股份的框架协议》,本次交易完成后,受让方(华为投资)将持有上市公司29.35%的股权并拥有29.35%的上市公司表决权,成为上市公司控股股东。

值得注意的是,此“华为投资”非彼“华为投资”!

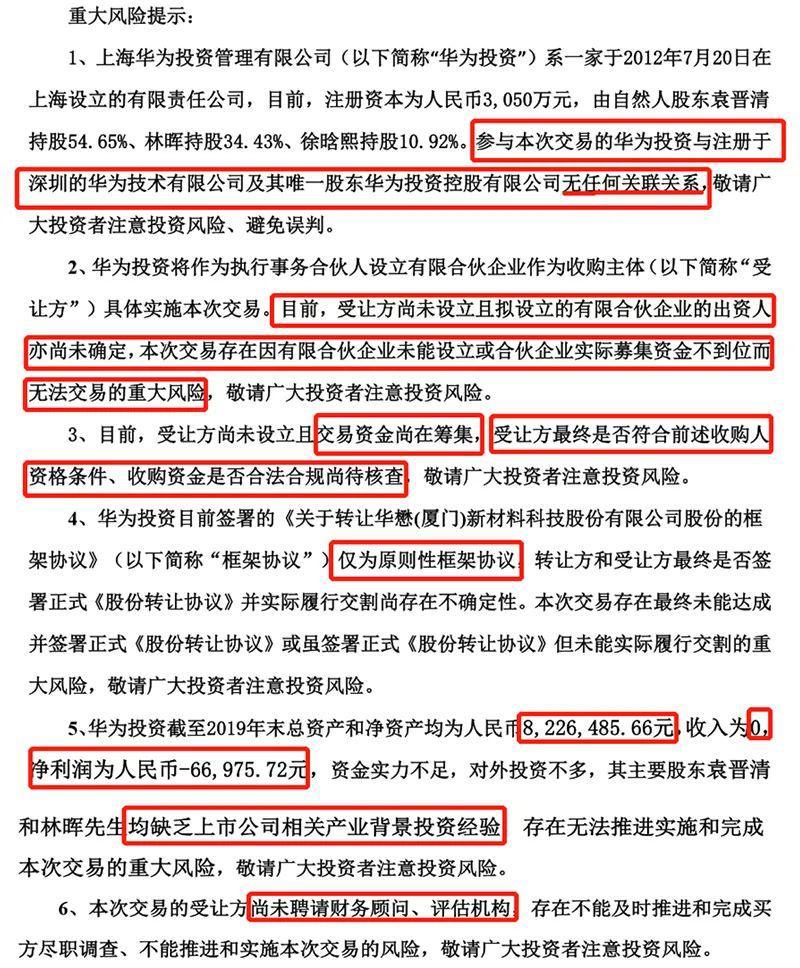

华懋科技的公告显示,此“华为投资”是上海华为投资管理有限公司的简称,系一家于2012年7月20日在上海设立的有限责任公司,目前注册资本为人民币3050万元,由自然人股东袁晋清持股54.65%、林晖持股34.43%、徐晗熙持股10.92%。

“参与本次交易的华为投资与注册于深圳的华为技术有限公司及其唯一股东华为投资控股有限公司无任何关联关系,敬请广大投资者注意投资风险、避免误判。”

一时之间,华懋科技的股吧炸开了锅,“山寨”“碰瓷”之说,议论纷纷。

“华为”实力几何?

根据公告,华为投资将受让华懋科技9115.37万股无限售条件流通股股份,折合29.35%的股权,成为上市公司控股股东,交易对价为14.775亿元。

那么,这位新的控股股东究竟有怎样的实力呢?

资料显示,这家成立于2012年的华为投资,目前注册资本3050万元。但在今年3月份之前,其注册资本仅为1000万元,袁晋清和林晖于当月向华为投资增资2050万元。而且,直到2020年5月7日,二人方实缴前述增资款。

作为一家投资管理和资产管理公司,华为投资于2017年8月21日在中国证券投资基金业协会登记为私募基金管理人资格,登记编号为P1064328。而其做资产管理的能力,还有待商榷。

过去一年,华为投资的营收为0!净利润为亏损6.7万元。

但是,这比前两年公司有营收时的情况要好得多了。2017年华为投资营收38.83万元,但净利润亏损为34.85万元;2018年则更惨淡,营收为4.66万元,净利润则亏损35.85万元。

除了上述“与华为无关”、营收为0之外,主要股东袁晋清和林晖均缺乏上市公司相关产业背景投资经验、受让方尚未设立且拟设立的有限合伙企业的出资人亦尚未确定、受让方最终是否符合收购人资格条件、收购资金是否合法合规尚待核查、尚未聘请财务顾问和评估机构。

尽管如此,公告仍声称,华为投资将作为唯一普通合伙人及执行事务合伙人,设立一家以产业并购为目标的有限合伙企业,并将以该有限合伙企业作为收购主体具体实施本次交易。

本次交易的资金来源为受让方自有资金,华为投资拟设立的有限合伙企业作为受让方,将由全体合伙人共同出资人民币15亿元用于支付本次交易的对价款。华为投资确保受让方进行本次交易的资金来源合法合规。

其中,华为投资作为唯一普通合伙人及执行事务合伙人承诺,将向有限合伙企业认缴出资不低于人民币2000万元,华为投资主要股东林晖承诺将向有限合伙企业认缴出资不低于1.5亿元,其他有限合伙人及各自出资金额尚待最终签署有限合伙协议确认。

与此同时,双方努力在框架协议签署生效后3个月完成标的股份的交割。

上交所连夜问询

针对华懋科技的易主公告,上交所连夜发出问询函,穷根究底。

上交所要求华懋科技向其控股股东金威国际、华为投资等相关方核实并补充披露多起事项。

问询函要求,华懋科技向相关方核实并披露本次控制权转让事项的洽谈过程,包括洽谈时间、参与人员和身份、洽谈的主要事项及进展,并说明是否就拟受让方身份、资金来源和履约能力等进行必要的评估和尽职调查,与拟受让方华为投资及相关方是否存在未披露的潜在安排或其他约定。

针对上文所述的受让人目前尚未设立、出资人亦尚未确定、受让方尚需聘请财务顾问的情况,上交所要求公司及相关方核实并补充披露:

(1)上述有限合伙企业设立的进展情况及认缴出资情况,是否已有相关的出资意向方及其资信情况,并进行充分的风险提示;

(2)结合《上市公司收购管理办法》等有关规定,说明在受让方尚未完成设立和备案注册登记、未明确收购资金来源、未聘请财务顾问的情况下,是否具备收购上市公司的主体资格与条件,以及出让方选取该受让方转让控制权的主要考虑;

(3)穿透披露截至目前,上述有限合伙企业的有限合伙人具体构成及出资情况,并说明是否已经出资到位,是否达成退出期限等相关安排;

(4)上述有限合伙企业的主要架构,包括但不限于投资决策运作方式、利润分配方式、合伙与经营期限等,并明确说明是否存在结构化安排;

(5)有限合伙企业的成立、出资等是否已有明确安排。如是,请说明具体情况;如否,请充分提示相关风险。

华懋科技及相关方还需核实并补充披露:

(1)袁晋清和林晖的资产资信情况,明确其具体出资金额及资金来源,包括但不限于自有资金与外部资金金额、杠杆情况、期限、利率等,并说明二人控制公司的具体路径和方式;

(2)结合袁晋清和林晖主要经历背景,以及华为投资自成立以来的主要投资项目及收益等方面情况,说明相关受让方是否具备实际控制、经营管理上市公司的能力;

(3)结合华为投资主要财务情况和有限合伙企业资金募集情况,说明是否存在拟通过披露本次签订股权转让框架协议,变相募集受让资金的情况等。

赖氏家族去意决

在引入“华为投资”的背后,是赖氏家族的去意已决。

华懋科技于2014年9月登陆上交所,上市后前三年,公司连年净利润较大幅度增长,但2017年净利润增速骤降至5.93%。2018年、2019年净利润增幅同比分别下滑0.58%、14.34%,今年一季度同比下滑达42.48%。

事实上,在上市满三年解禁后,年事已高的华懋科技实控人赖方静静、赖敏聪便通过金威国际不断减持公司股份。

2017年9月29日,公司公告称,金威国际拟以集中竞价交易或者大宗交易方式减持不超过公司总股本6%的股份。同年11月29日披露的公告显示,金威国际将所持华懋科技5.5%和5.2%的股份,分别转让给了公司总经理张初全和自然人蔡学彦,交易对价分别为3.61亿元和3.41亿元。

2018年4月,赖敏聪和赖方静静双双以年龄为由从董事会退出,辞去公司董事长、董事职务。

2019年3月14日,金威国际因自身资金需求,拟减持其持有公司股份不超过2639.43万股,即减持比例不超过金威国际自身所持公司股份的20%、不超过华懋科技总股本的8.432%。3月19日,自然人廖秋旺与金威国际签署股份转让协议,约定以2.49亿元的价格受让1596.4万股公司股权。

截至今年3月31日,金威国际持股比例已从华懋科技上市时的60.38%降至37.79%。公司第二、三大股东张初全、廖秋旺分别持有华懋科技5.66%和5.19%股权。

而一旦此次股权转让成功,赖氏家族通过金威国际的持股比例将大幅降至8%,且不会谋求上市公司的控制权。

(责任编辑:李冰岩)