雪峰科技等9只新股5月6日申购指南(2)

- 发布时间:2015-05-05 16:10:44 来源:中国网财经 责任编辑:张恒

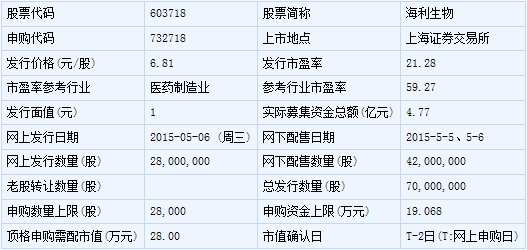

海利生物(603718)

海利生物此次发行总数为7000万股,网上发行2800万股,发行市盈率21.28倍,申购代码:732718,申购价格:6.81元,单一帐户申购上限28000股,申购数量1000股整数倍。

【基本信息】

【公司简介】

兽用活疫苗及灭活疫苗的生产,销售公司自产产品;相关技术转让、技术服务;相关原辅材料的进出口、批发。

【机构研究】

长江证券:海利生物合理估值区间为30-35倍

海利生物拟IPO 首发不超过7000 万新股,发行后总股本不超2.8 亿股,新股发行价6.82 元/股。

报告要点

集“研发—生产—销售—服务”于一体的专业化兽用疫苗制造企业

海利生物是领先的兽用生物制品企业,主要有15 种猪用疫苗和16 种禽用疫苗产品,其中猪圆环灭活疫苗(收入占比35.8%)与猪蓝耳活疫苗(收入占比28%)是目前主打产品,在市场中极具竞争力。2014 年公司动物疫苗销售额2.85 亿元,猪用和禽用疫苗分别占比89.1%和10.9%。公司实际控制人为公司现任董事长张海明先生,合计持有公司50.09%股份。

公司核心竞争力在于技术研发优势与完备的市场苗销售体系

公司核心竞争力主要体现在:(1)公司具备技术与研发优势;(2)公司具有完备的市场苗销售体系。

公司未来最大看点在于跟阿根廷合资兴建的杨凌金海口蹄疫疫苗生产项目

海利生物与阿根廷 Biogenesis BAGO 公司合资兴建杨凌金海生物技术有限公司,设计年产口蹄疫疫苗8 亿毫升,预计15 年完成认证申报,16 年正式销售。我们认为,公司杨凌口蹄疫项目生产线建成投产将打破目前国内口蹄疫市场苗的竞争格局,并有望成为国内市场苗领域最具成长潜力的新星。

盈利预测

按发行后合计股本2.8 亿股测算,我们预计15 年、16 年EPS 分别为0.41元、0.83 元。考虑到公司未来口蹄疫市场苗的竞争力以及公司的成长性,合理估值30~35 倍,对应合理股价区间为25~29 元。

齐鲁证券:海利生物合理价格区间为12.6-12.86元

公司是以猪用疫苗为主的兽药生产企业。公司成立于2011 年,目前以猪用活疫苗、猪用灭活疫苗、禽用活疫苗、禽用灭活疫苗作为四大业务板块,猪用疫苗为公司主要盈利来源,猪用活疫苗占毛利润39.7%,猪用灭活疫苗占毛利润54.37%。公司作为一家民营企业,形成了董事长实际控制、高管持股与外部股权投资支持的股权结构。

公司疫苗产品线丰富,未来产品储备、技术改进空间较大。公司在畜禽链疫苗领域拥有31 个上市产品,猪用疫苗拥有猪瘟、蓝耳、圆环、腹泻二联四大主力品种,禽用疫苗拥有禽支气管二联、禽流感二联两大主力品种,总体上在养殖端疫苗领域拥有较全面的产品线。公司目前已有禽流感、犬三联两个品种等待注册上市,而猪肺炎品种也进入临床试验阶段,更重要的是,公司在中试研究方面计划通过悬浮培养工艺改善猪瘟、圆环、高致病蓝耳、狂犬四大品种的生产工艺,未来将提升主力产品的竞争力。同时公司储备的纯化技术、悬浮培养技术等将改进基础生产工艺,提升生产效率与产能。

公司与全球疫苗龙头BiogénseBagóS.A 合作生产的口蹄疫疫苗将在2016 年底上市,有望成为重磅产品。公司与BiogénseBagóS.A 的合资子公司杨凌金海将采用全球目前最先进的高度纯化全悬浮生产工艺技术生产口蹄疫灭活疫苗,预计2016 年底可以实现产品上市,项目设计年产4 亿头份、8 亿毫升口蹄疫灭活疫苗,年销售额预计30 多亿元。海利生物全球一流的口蹄疫疫苗上市后,产品质量将高于行业龙头金宇,同时凭借公司的市场苗传统与营销端优势,抢占大量市场份额,预计17 年有望实现1 个亿销量,并在未来几年以每年至少30%以上的速度增长。

公司营销实力较强、市场苗根基好,未来有望顺应疫苗市场化趋势,以服务带动产品增长。公司是长期以来以自主营销为最主要的销售手段,建立了覆盖全国七大销售片区、二百余个重点养殖市县、以经销商销售、大客户直销、政府招标采购多层次相结合的营销网络。公司销售 31 种产品中,仅有 3 个强免疫苗产品,收入84.26%来自于市场苗,目前拥有超过150 人的营销队伍。公司当前的市场苗产品为主结构、营销端优势,将顺应市场苗主导的行业演变,以服务带动产品放量增长。

募投技术服务项目强化营销端优势,技改项目打造全新悬浮培养生产线。公司的三层技术服务中心项目将在全国形成全面布局的网路,该系统将建立 1 个全国技术服务中心,9 个大区级技术服务中心和 50 个县市级技术服务中心,公司的服务下沉的同时为客户提供精确、远程的优质服务。本次公司还将对传统的蓝耳、猪瘟、圆环和狂犬疫苗进行技术改造,采用先进的悬浮培养工艺,大幅提升产品的产能。

预计 2015-17 年销售收入为310.04、322.97 和374.16 百万元,同比增长5.54%、7.28%和15.85%;归属母公司股东净利润118、136 和156 百万元,同比增长39.1%、42.3%和41.7%,对应摊薄后EPS 为0.42、0.49 和0.56 元。

随着公司产能扩张,预计公司未来 3 年营业收入和净利润的年均复合增长率分别达到9.46%和15.53%。据此得到海利生物绝对估值的为12.86 元。我们参考其他疫苗行业估值(2015 年25-40XPE)和目前一级市场询价的总体估值水平区间,给予公司2015 年30XPE 的估值水平,据此得出的相对估值为12.6 元。综合相对估值和绝对估值法,我们给出海利生物的目标价区间为12.6 元-12.86 元。

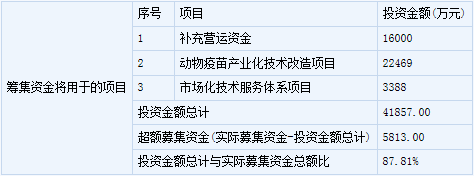

新通联(603022)

新通联此次发行总数为2000万股,网上发行800万股,发行市盈率22.98倍,申购代码:732022,申购价格:14.31元,单一帐户申购上限8000股,申购数量1000股整数倍。

【基本信息】

【公司简介】

包装印刷,纸包装制品、木包装制品的生产、批发与零售,木材_的批发与零售,塑料制品的批发与零售,包装服务专业领域内的技术开发、技术转让、技术咨询、技术服务,包装服务,从事货物及技术的进出口业务。

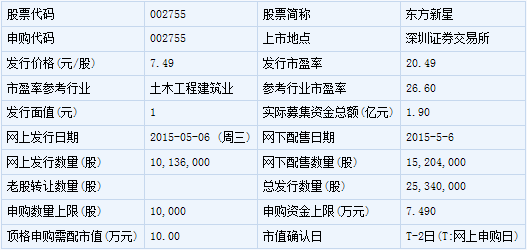

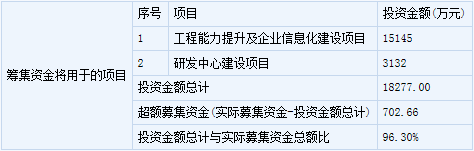

东方新星(002755)

东方新星此次发行总数为2534万股,网上发行1013.6万股,发行市盈率20.49倍,申购代码:002755,申购价格:7.49元,单一帐户申购上限10000股,申购数量500股整数倍。

【基本信息】

【公司简介】

为石油化工行业、新型煤化工行业的大型建设项目提供工程勘察和岩土工程施工服务,服务领域包括:工程勘察(含测绘、勘察、检(监)测)、岩土工程施工、工程咨询与监理等。

【机构研究】

海通证券:东方新星合理价格区间为14.00-16.01元

东方新星是由国企改制而来,股权较为分散。公司前身为中国石油工业部内设机构,改制后实际股东192 人。发行前,实际控制人持有10.72%的股权,并通过一致行动协议合计控制公司38.36%的股权,其余股东持股比例均不超过5%,本次拟发行新股数量不超过2534 万股,募集资金净额1.63 亿元,发行完成后,实际控制人直接持股比例下降8.04%,控制公司股权比例也下降至28.77%。

传统主业承压,新签订单下滑。公司主营石油化工、新型煤化工领域工程勘察和岩土施工业务。14 年全年实现营业收入4.71 亿元,同比下降5.91%,归属母公司净利润3750 万元,同比下降32.45%,全年经营性现金流-3530 万元,较13 年-1335 万元,大幅净流出。新签订单压力较大,全年新签3.62 亿,同比下滑38.69%,主要原因是石油化工行业固定资产投资增速放缓导致的。14 年前五大客户营收占比达到52.01%。

行业竞争格局稳定,石油系背景企业市占率大。 主要分为三类公司:原能源部企业、其他部委企业以及地方企业。石油系背景企业,市场份额较高,并且行业准入门槛较高,高专业资质企业相对较少,同时具备工程勘察甲级及岩土工程施工专业承包一级资质的企业较少,不超过8 家,竞争较为理性,主要体现在品牌、技术、规模、服务能力上而非价格竞争。

公司项目经验丰富,来自中石化系统收入占比高。作为原中石化集团下唯一专业直属勘察设计院,公司行业经验丰富,具备先发优势以及客户资源优势。中石化集团是公司最大的客户,其历年收入占比均达到公司总收入的80%以上,14 年为84.62%。

募集1.9 亿用于勘探主辅设备购置及配套营运资金项目。公司拟发行2534 万股,占发行后总股本的25%。实际募集资金1.63 亿元主要用于设备购置、配套营运资金及信息化建设项目,将有助于提高公司的品牌、议价、承揽能力。

合理价值区间14.00-16.01 元。预测公司2015-2016 年分别为EPS 0.40、0.45元,按照目前新股发行的规则,在公司不减持老股的条件下,预计发行价为“(融资额+发行费用)/发行数量”, 建议询价(7.49 元),对应14 年PE 约19 倍。考虑到公司设备更新后承揽业务能力大大增强,同时参考同行业上市公司估值水平,我们认为给予2015 年35-40 倍PE 是合理的,对应价值区间为14.00-16.01 元。

风险提示:经营业绩下滑风险,客户集中度较高风险,回款风险。

招商证券:东方新星合理估值区间为25-30倍PE

公司是石化行业岩土工程领先者, 当前业务主要源自中石化集团下属分、子公司;行业进入平稳期,未来增长靠向其他客户、其他行业拓展及多元化,类比同行估值, 预计上市后合理股价区间为 13-16 元。

背靠中石化, 股权较分散, 主营工程勘察和岩土工程施工。 公司 05 年从中石化集团分离改制而来, 实际控制人陈会利先生直接持股 10.72%,并和其他 23位股东签属一致行动协议获得 27.64%的表决权,合计控制 38.36%的表决权。2014 年公司收入 4.7 亿,勘察和岩土工程施工业务占比分别为 29%、 71%, 来自中石化集团下属分、子公司业务占比一直在 80%以上。

公司是石化行业岩土工程领先者。 前身中石化勘察设计院是中石化集团唯一直属专业勘察单位,至今在中石化集团具有较高的品牌影响力和市场认同度,是少数同时具备勘察综合甲级和岩土施工壹级资质的企业, 在全国 1700 多家工程勘察企业中份额约为 0.8%, 人均产值虽有下降但始终在 100 万以上,是勘察类企业均值的 2 倍多,和已上市的三维工程、中化岩土相当。

行业进入平稳期。 公司的岩土工程主要面向石油炼化、新型煤化工、石油储备库、油气管道等石化行业: 炼油及石化产能趋于过剩,石油炼化投资增速处于低位; 新型煤化工长期前景不明朗,短期受油价下跌、环保趋严、大唐煤制气等示范工程不理想等因素影响,投资放缓;石油储备库和油气管道建设加速,将部分弥补炼化及新型煤化工投资下滑,保障行业平稳增长。

结合行业趋势和公司战略,公司未来增长点有: 1) 拓展中石油、中海油等中石化集团外的客户及海外市场; 2) 向新型煤化工、天然气等石化以外行业渗透; 3)兼并收购整合行业资源,实现外延扩张; 4) 业务多元化。

与中化岩土财务比较:公司毛利率约 27%,与中化岩土相近; 但费用率更高,因此净利率只有约 8%,比中化岩土低 2-3 个 PP; 公司周转更快、偿债能力强、现金流也好于中化岩土。

结合行业和公司情况,预计公司 15、 16 年 EPS 为 0.52、 0.57 元。 当前同行中化岩土、三维工程、东华科技 15 年 PE 分别为 49、 36、 28 倍,平均为 38倍,考虑中化岩土涉足影视、三维工程涉互联网+导致估值较高, 预计东方新星 15 年合理估值在 25-30 倍之间, 上市后合理股价区间为 13-16 元。

风险提示: 宏观经济下滑;化工行业景气度下滑。

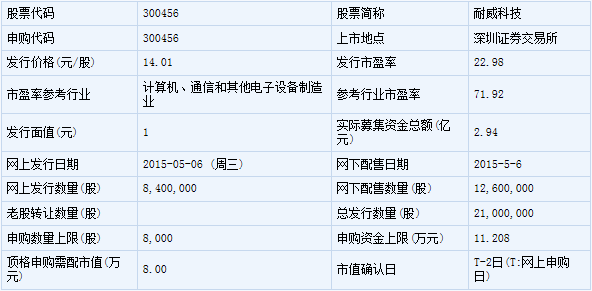

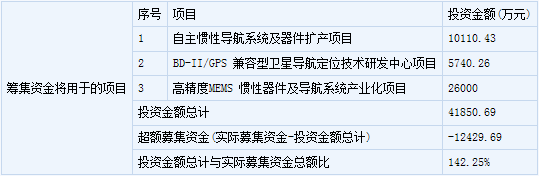

耐威科技(300456)

耐威科技此次发行总数为2100万股,网上发行840万股,发行市盈率22.98倍,申购代码:300456,申购价格:14.01元,单一帐户申购上限8000股,申购数量500股整数倍。

【基本信息】

【公司简介】

技术开发、技术服务;制造电子计算机软硬件;销售通讯设备及其系统软件、计算机软件、电子计算机及其辅助设备、电子元器件;货物进出口,技术进出口,代理进出口。

【机构研究】

广发证券:耐威科技2015年EPS为0.77元/股

公司产品覆盖惯性导航+卫星导航+组合导航,定位专业和军用,具有较高的盈利能力。公司自成立以来一直从事惯性导航系统、卫星导航产品的研制,已经形成“惯性导航+卫星导航+组合导航”全覆盖的自主研发生产能力。公司的惯性导航系统主要包括激光惯导系统、姿态参考系统、GPS/INS组合导航系统,涵盖国防装备、航空航海、科研教学、仪器制造等领域;公司卫星导航产品主要包括GNSS系列板卡、导航解算软件,广泛应用于测绘、GIS数据采集、遥感、测控、基于位置的信息系统应用等领域。国防信息化和装备升级带来军工各领域对军工电子产品巨大的需求和市场空间,信息技术的发展给予卫星导航产业特别是北斗导航产业的应用推广和产业规模化发展空间巨大。

拟募集资金2.6 亿,用于扩产、研发中心建设。公司拟公开发行2100万新股,发行后股本为0.84 亿股。自主惯导系统及器件扩产项目主要提高惯导产品的研发和生产能力并为组合导航市场提前布局;BD-II/GPS 兼容型卫星导航定位技术研发中心项目主要是提高卫星导航产品的技术水平、突破关键技术、延伸产业链,形成公司长期发展的技术平台;高精度MEMS惯性器件及导航系统产业化项目用于提高MEMS 技术的自主研发及运用能力,并进行多个应用领域的拓展。

盈利预测与估值:预计公司2015-2017 年EPS 分别为0.77、0.97、1.17 元/股(按公司新发行股份2100 万股后摊薄)。国防信息化和装备升级带来军工电子产品较大的需求空间,信息技术的发展给予卫星导航产业特别是北斗导航产业的规模化发展空间巨大;包括军品采购制度和价格体系的改革对民企参军带来了政策利好。我们看好行业的发展前景以及公司作为军工民企受益于军工信息化、装备高端化、市场化趋势带来的成长空间。风险提示:公司业绩可能会受到军品研发周期较长、定型生产和交付时间不确定性较大的影响;还可能受到军用产品成本、价格调整的影响;还可能受到军、民用市场竞争格局变化的影响。