存款保险即将实施:9家上市银行保费最少130亿

- 发布时间:2015-04-03 08:48:54 来源:中国台湾网 责任编辑:郭伟莹

中国自5月1日即将实施存款保险制度,存款保险制度作为覆盖整个银行业的制度安排,对所有银行都会产生影响,但对不同银行的影响方向和影响程度不尽一致。目前《存款保险条例》只规定存款保险费率由基准费率和风险差别费率构成,还未明确具体费率以及不同银行业金融机构的费率差别,这有待今后相关细则明确。

不过,记者以国际平均费率0.02%~0.08%为参考且假设统一费率,计算了工、农、中、建、交五大行及4家股份制银行等9家上市银行大致上缴的存款保费要在133.6亿~534.4亿元之间。

还有,存款保险制度实施以后,存款流向势必有一定变动,作为普通金融消费者,存款、银行理财该面临怎样的选择呢选择哪家?

差别费率或延后

中国民生银行首席研究员温彬向经济观察网表示,存款保险应实施差别化费率,除基本费率外,针对不同金融机构的资本状况、经营情况增加风险差别费率,从而起到约束银行过度承担经营风险和道德风险的作用。

《存款保险条例》第九条规定,存款保险费率由基准费率和风险差别费率构成。费率标准由存款保险基金管理机构根据经济金融发展状况、存款结构情况以及存款保险基金的累积水平等因素制定和调整,报国务院批准后执行。各投保机构的适用费率,由存款保险基金管理机构根据投保机构的经营管理状况和风险状况等因素确定。

“基本费容易定,风险费率较难定。”对外经贸大学银行管理系主任孙东升认为,找到一个让各方都比较认可的银行风险费率评估标准,是一个比较复杂的问题。一是准确评估银行风险等级较困难;二是确定相应的风险费率,需各方博弈。很有可能是无论大小行,先统一按基本费率交,风险差别费率逐步推出或延后出台。

保险费率为单一费率向差别费率逐步过渡或成为可能。相对于风险费率的评估标准的复杂性,其背后的影响或更为深远。

“一旦某家金融机构更高的保险费率为外界获知,很可能会引起从该机构的存款大规模搬家甚至挤兑,因为这似乎折射出官方认为这家机构不够安全,所以,如何精心设计、谨慎操作这一点,非常关键。”兴业银行首席经济学家鲁政委建议,就如同‘交强险’一样,初始保险费率完全一致,随后根据其行为和坏账率逐步引入差别费率。

各家每家该交多少?

一旦确定了费率,缴纳多少保费则主要取决于存款额度。

法兴银行中国经济师姚炜认为,为了缓解对银行盈利能力的冲击,初期的保险费很可能相当低。国际平均费率约为0.05%。按照此费率,如果中国希望使该资金能够在所有城市商业银行的破产时提供保障(即约0.5%的总存款),则将需时超过10年。

如若平均费率在0.02%-0.08%的区间,根据银监会《中国银行业运行报告2014年度》数据,截至 2014 年末,商业银行各项存款余额为 98.34 万亿元,则缴纳保费约为200亿至786亿元,占商业银行2014年全年净利润1.55万亿元的1.3%至5.07%。

从目前部分已披露的年报中的银行客户存款数来看,以平均费率在0.02%-0.08%大致估算缴纳的保费如下图。

存款保险制度建立后,商业银行增加其经营成本。由于风险差别费率,对不同银行影响不尽相同。工商银行城市金融研究所研究显示,由于国有商业银行的资产质量和风险管理能力在同业中首屈一指,资本充足率、拨备覆盖率等指标均达到或者超过监管要求,因此,所适用的存款保险费率会较低,对盈利能力的影响将会较小。根据美国、香港等国家和地区的经验,随着存款保险基金规模的扩大,保险费率会趋向于降低,因此保费支出对于国有大行影响趋小。特别是在同业某些银行由于风险程度较高,需要缴纳较高的保费时,国有大行成本优势会体现的更为突出。

“存款保险制度对大型银行意义不大,大型银行只增加成本。没有人敢让大型银行破产,存款保险公司也会破产的,这一点大行都清楚。美国金融危机也是救大不救小。”孙东升向经济观察网称,整体上对小型银行有利,小型银行可以获得更多平等的机会。存款保险制度建立后,存款利率市场化完全放开,按照其他国家地区利率市场化的经验,小型银行的利率一般高于大型银行100-120基点。在竞争的压力下,大型银行将不得不增加挽留旧存款和吸收新存款的成本。

姚炜则认为,小型银行在提高存款利率以吸引存款上的压力更大,而大型银行仍可能被视为“大而不倒”。为了缓和此类压力,中国人民银行将保持宽松的银行间流动性状况,并随时为小型银行提供更有针对性的流动性支持。

实施存款保险制度后,缴纳保费势必在短期内增加商业银行的经营成本,加之利率市场化,将会对银行传统的利润来源产生影响,净利差被迫缩窄,因此发展中间业务迫在眉睫。普益财富分析称,大力发展中间业务将是今后商业银行的转型方向。中间业务中,资产管理业务能够产生对传统存贷业务的最有利补充或替代效应。

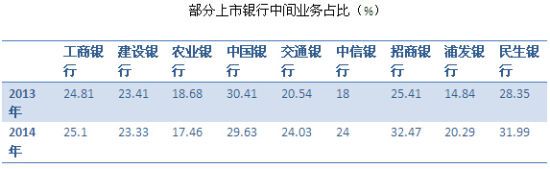

从已披露年报的上市银行数据分析,近两年国有银行中,建行、农行及中行中间业务收入占比略有下降,而股份制银行中间业务收入占比明显上升,因此,从这方面理解,股份制银行对存款保险制度及利率市场化的准备更为充分。

对你的影响:如何购买银行理财产品?

在当前坏账率不断提升、传统银行转型尚未成效的状况下,存款保险制度及利率市场化是的让银行短期承受的压力可能会比较大,预计存款保险制度推出首年,银行的业绩增速还将会有一定幅度的下滑。但身为金融消费者的你,将会受到什么影响?

优选金融执行总裁张虎成认为,银行理财不作为保险范围,传统银行理财将逐渐失去银行背书,安全优势也将逐渐消失,在这种大背景下,传统的低收益银行理财的市场将会逐渐被压缩,未来银行理财将会逐渐朝大资管的方向发展;从对投资者和储户的影响看,存款保险制度推出后利率市场化的步伐将会加快,同时也将会伴随着进一步的降息以及相关宽松型政策,对于投资者来讲预计未来高收益的固定收益类理财的数量将会越来越少,短期看选择期限相对长的理财产品可能更能满足当前以及一段时间内的需求。