创业软件等9只新股5月5日申购指南(2)

- 发布时间:2015-05-04 16:43:14 来源:中国网财经 责任编辑:张恒

惠伦晶体(300460)

惠伦晶体此次发行总数为4208万股,网上发行1583万股,发行市盈率22.96倍,申购代码:300460,申购价格:6.43元,单一帐户申购上限15500股,申购数量500股整数倍。

【基本信息】

【公司简介】

专业从事压电石英晶体元器件系列产品研发、生产和销售。

【机构研究】

惠伦晶体:合理定价区间7.7-9.1元

国内压电石英晶体谐振器龙头,全球市场占有率逐年提高:公司自成立以来专注于频率控制与选择元器件行业,是一家专业从事压电石英晶体元器件系列产品研发、生产和销售的高新技术企业。公司主要生产压电石英晶体谐振器,以表面贴装式压电石英晶体谐振器为主导产品。公司产品被广泛应用于通讯电子、汽车电子、消费电子、移动互联网++、工业控制、家用电器、航天与军用产品和安防产品智能化等领域。公司市场占有率逐年提高,2013年已排在全球第9位

公司近来主推的小型SMD产品符合行业发展趋势:近年来,压电石英晶体元器件行业由以DIP产品为主过渡到以SMD产品为主。公司自2002年成立以来,主要以SMD谐振器为主。2014年度,公司SMD产品收入占主营业务收入的比重为82.83%。同时近年来晶体产业2.5*2.0、2.0*1.6等小型化产品的占比有较大幅度提升。公司产品小型化、薄型化、高精度的进程居于国内同行业领先地位。

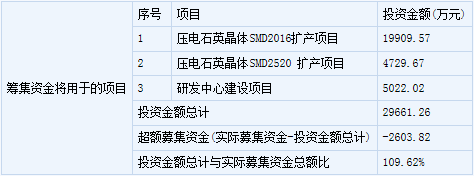

募投项目用于扩大产能与建立研发中心:惠伦晶体此次公开发行4208万股,拟募集24669.44万元,占发行后总股本的25.01%,用于总投资额为29661.26万元的“压电石英晶体SMD2016扩产项目”、“压电石英晶体SMD2520扩产项目”、“研发中心建设项目”等。投入时间进度均为1年。

投资建议:我们预计公司2015年-2017年的收入增速分别为15%、12%、9%,净利润增速分别为18%、24%、10%,募投项目资金及投行费用总和对应发行股数预计询价价格在6.4-7元,2015、2016年EPS预计为0.35元和0.44元(假设发行4208万股,合计16827万股计算),定价区间7.7-9.1元,对应2015年22-26倍动态市盈率。

风险提示:产品价格下降的风险、主营业务单一的风险、客户相对集中的风险、国际市场风险、主要原材料由国外供应商垄断的风险。(安信证券)

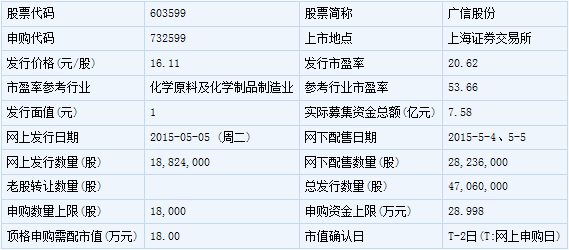

广信股份(603599)

广信股份此次发行总数为4706万股,网上发行1882.4万股,发行市盈率20.62倍,申购代码:732599,申购价格:16.11元,单一帐户申购上限18000股,申购数量1000股整数倍。

【基本信息】

【公司简介】

以光气作为原料的农药原药、精细化工中间体及农药制剂的研发、生产和销售。

【机构研究】

招商证券:广信股份合理估值区间15.82-16.26元

中国农药原药市场保持增长,公司作为行业内优胜企业,搭乘行业春风, 前进之势蔚为美好。 运用相对估值和 DCF 估值法,按照发行后股本 18824 万股测算,我们认为公司合理价格区间为 15.82-16.26 元。

深耕农药业务。 公司主要从事以光气为原料的农药原药、制剂及精细化工中间体的研发、生产与销售,主营产品包括杀菌剂、 除草剂及中间体等。2011-2014 年公司营业收入由 9.67 亿元增加值 12.14 亿元,年复合增速为7.86%;同期净利润由 1.74 亿元下降至 1.53 亿元,年复合增速为-2.02%。 。盈利水平方面, 2011-2014,公司综合销售毛利率保持在 23.7%左右,净利率为 12.6%左右,盈利能力较强。

行业分析:农药和中间体市场保持增长。 (1)杀菌剂: 2004-2014 年中国杀菌剂表观消费量由 4.3 万吨增加至 18.4 万吨,年复合增速 15.5%。随着玉米、蔬菜、特色果树、中药材、瓜类、花卉等高附加值经济作物种植面积的增加,农作物苗期病害的发生机会也相对较多,很大程度上导致了杀菌剂销量的增加。 (2)除草剂: 得益于农业生产的集约化、转基因作物的推广和生物燃料领域的应用,除草剂一直保持稳定发展,未来发展态势依然良好。公司主导产品敌草隆作为甘蔗种植的特效除草剂产品,随甘蔗种植面积的扩大,市场亦呈成长之势。 (3)农药中间体: 1990-2009 年农药中间体产量由 58 万吨上升至 2009 年的 249 万吨,年复合增长率约为 8.1%,至 2011 年产量已增加至近 300 万吨。 随着农药市场增长,中间体市场容量也将扩大。

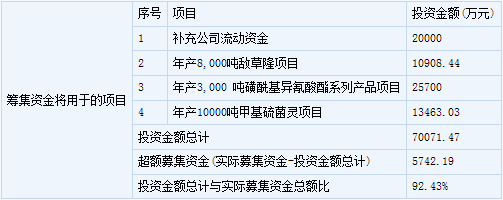

募投项目聚焦主业,巩固优胜地位。 公司计划发行不超过 4706 万股,募集资金 7.0 亿元,主要用于年产 8000 吨敌草隆项目、 年产 3000 吨磺酰基异氰酸酯系列产品项目、 年产 10000 吨甲基硫菌灵项目及补充流动资金。 募集资金投资项目的建设将进一步提升公司的生产能力,有助于提高公司盈利水平,进一步优化产品结构、增强核心竞争力,以更好地适应市场需求,促进公司的可持续发展。

盈利预测与估值结果: 根据预估股本 18824 万股,预测公司 2015-2017 年EPS 分别为 0.90 元、 1.05 元、 1.19 元,分别增长 11%/16%/14%。根据相对估值法和 DCF 估值法, 我们得出公司每股合理价值区间为 15.82-16.26 元。

风险提示: 下游景气低迷风险;毛利率下滑风险;募投项目延期风险。

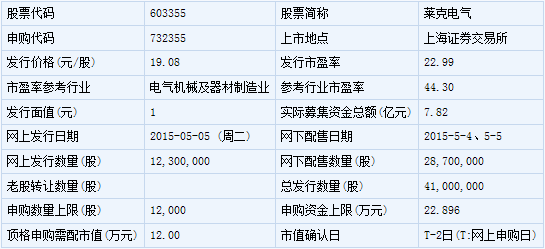

莱克电气(603355)

莱克电气此次发行总数为4100万股,网上发行1230万股,发行市盈率22.99倍,申购代码:732355,申购价格:19.08元,单一帐户申购上限12000股,申购数量1000股整数倍。

【基本信息】

【公司简介】

微特电机以及以微特电机为核心部件的高端家居清洁健康电气研发、生产和销售业务。

【机构研究】

安信证券:莱克电气合理估值区间为25-30倍PE

全球最大的吸尘器研发制造企业致力于家居清洁电器

公司为吸尘器行业领导企业,吸尘器累计产销量超过1.2亿台。公司将家居清洁业务定位为核心业务,除吸尘器外,还包含室内空气清洁业务、家庭水净化业务等;此外公司公司补充业务还包括、割草机、打草机、挂烫机、加湿器以及微特电机等,业务呈现多元化。

核心业务前景广阔:1)我国吸尘器销售多以出口为主,国内保有量低,随着居民消费意识培育,市场将迎来快速增长;2)而随着环境污染问题日益突出,人们对于空气、水资源的健康需求也日益凸显。

根据中怡康预测,从2013年到2020年,空气净化器行业将保持41%的均年复合增长率;净水设备将保持45%的年均复合增长率。整体来看,公司核心业务所处领域前景较好、增速较快。

募投项目将解决产能问题,内销渠道建设也将加快:公司四项募投项目分别为“年产800万台家居环境清洁电器扩产项目”、“年产1200万台微特电机扩产项目”、“技术研发检测中心及信息管理系统升级项目”、“国内营销网络建设项目”,“年产800万台家居环境清洁电器扩产项目”将解决公司产能瓶颈问题;而“国内营销网络建设项目”计划在现有营销网络基础上新增1,500家营销门店,这将加速公司对国内市场的覆盖。

投资建议:我们预计2015-2017年,公司的营业收入分别为48.38亿元、55.19亿元和63.15亿元,同比增速分别为14.34%、14.08%和14.44%;净利润分别为4.06亿元、4.82亿元和5.68亿元,同比增速分别为17.9%、18.8%和17.9%;对应EPS为1.01、1.20和1.42元。考虑A股同类公司估值水平,我们认25-30倍是较合理的估值水平,对应合理的价值区间为25.25~30.30元。

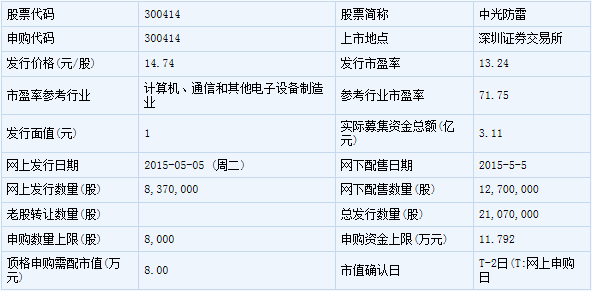

中光防雷(300414)

中光防雷此次发行总数为2107万股,网上发行837万股,发行市盈率13.24倍,申购代码:300414,申购价格:14.74元,单一帐户申购上限8000股,申购数量500股整数倍。

【基本信息】

【公司简介】

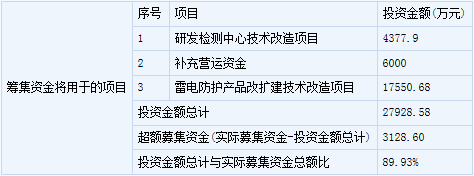

SPD、接地产品、避雷针等防雷产品研发、生产、销售,产品广泛应用于通信、电力、石油石化、新能源、航天国防、建筑等基础产业及新兴产业。公司全资子公司信息防护主要从事防雷工程设计、施工等业务。

【机构研究】

国泰君安:中光防雷预计17个涨停板

公司摊薄后2014-2016 的实际与预测EPS1.16、1.49、1.81 元。可比公司2015 年的PE 是78.1 倍,可比证监会行业最近1 个月的估值70倍,我们预估公司的发行价相比证监会行业折价81%。

建议公司报价14.74 元,对应2014 年扣非摊薄PE 为13.24 倍。

预估中签率:网上0.42%;网下中公募与社保0.15%,年金与保险0.09%,其他0.06%。预计网上冻结资金量660 亿元,网下冻结342亿元,总计冻结1002 亿元。

资金成本:冻结量少于上批,对市场冲击不大,预计本批新股的冻结资金量2.3 万亿元,预计7 天回购利率超过5%。

预计涨停板17 个,破板卖出的打新年化回报率:网上32.32%、网下公募与社保11.45%,年金与保险6.87%,其他4.58%。从绝对收益率来说,网上、公募社保、年金保险分别可获得2.39%、0.85%、0.51%、0.34%的破板绝对收益率。

公司基本情况分析

公司主要从事防雷产品的研发生产和销售,防雷工程的设计和安装,提供防雷产品和防雷工程一体化的整体解决方案服务商。

发展空间:目前防雷产品主要应用于通信、电力、石油化工、新能源、航天国防、建筑、轨道交通等基础行业,产品需求具体又分为1)增量基础设施投入对防雷产品的需求2)存量基础设施对防雷产品的更新需求。

公司竞争优势:1)防雷基础理论研究优势。2)技术创新及研发优势。3)行业地位优势。4)产业链条完整的优势。

风险:产品销售集中的风险、客户相对集中的风险、市场竞争风险、毛利率下滑风险

新股 详细

- 股票名称 最新价 涨跌幅