万达院线等6只新股1月22日上市定位分析

- 发布时间:2015-01-21 15:40:17 来源:中国网财经 责任编辑:张恒

万达院线(002739)

【基本信息】

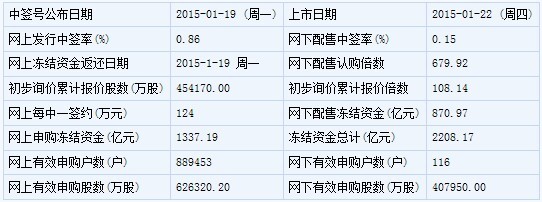

【申购状况】

【公司简介】

许可经营项目:影片发行与放映;一般经营项目:电影院投资;出租商业设施;广告发布;票务代理;图文设计、制作。

【机构研究】

渤海证券:万达院线合理估值区间为45-50倍的PE

公司主营业务为电影院线业,在行业内始终独占鳌头

公司主营业务为电影院线业,主营业务为影院投资建设、院线电影发行、影院电影放映及相关衍生业务(卖品销售、广告发布等)。公司采取资产联结、连锁经营的模式开展上述业务,旗下影院均为自有,在院线行业具有唯一性。

公司票房收入、市场份额、观影人次连续五年位居全国首位。

我国院线行业未来继续受益于电影产业的高速增长

近年来我国电影市场持续保持快速发展的态势,电影产业收入有望在2015年至2016 年迎来爆发式增长的阶段。我们认为在我国人口较多,城镇人口拥有银幕数量与欧美等发达国家相比差距较大的背景下,我国影院地域分布、人均银幕数量还有较大提升空间,院线行业将继续维持较高的发展水平。

公司竞争优势明显,盈利能力强

2013 年,公司票房收入为30.86 亿元,收入占总收入的比重为85.04%,商品销售收入占比为13.16%,其他业务收入占比为1.79%,公司票房收入的增速能保持30%左右的水平,而借鉴欧美发达院线的经验,占比较低的商品销售业务存在较大的增长潜力,未来将是公司业绩的另一大增长看点。

盈利预测及询价建议

我们预计2014-2016 年公司将实现归属于母公司股东的净利润为7.92 亿元、9.54 亿元和11.72 亿元,同比分别增长31.37%、20.58%和22.77%。按照发行后总股本为56000 万股,每股收益分别为1.41 元、1.70 元和2.09 元。

我们参考中证行业指数2013 年行业的静态市盈率为76.55 倍,参考可比公司2013 年的静态平均市盈率为70.76 倍,但由于2014 年行业经历较大的估值回调,综合考虑,我们认为给予公司45-50 倍的PE 是上市后合理的估值区间,公司合理市值区间为107.5~131.4 亿元。

风险提示

我们认为影响公司经营和业绩的主要风险是,宏观环境变化产业支持政策变动、税收优惠及政府补助政策变动、新传播媒体竞争、优质影片供给等风险。

华鑫证券:万达院线合理价格为65.0-80.8元

公司主营业务为影院投资建设、院线电影发行、影院电影放映及相关衍生业务(卖品销售、广告发布等)。公司旗下影院均为自有,影院所在物业全部采取租赁方式取得。公司先后两次获得CINEASIA(亚太电影博览会)颁发的“年度放映商”大奖。2012年,公司荣获由工信部消费品工业司颁发的C-BPI连锁电影院行业第一品牌。

超强的连锁经营能力。公司已经具备了现代一流连锁服务企业的特质,拥有完善的运营标准体系,统一的经营策略,实现了强大的院线总部管理。在对旗下影院管理方面,公司形成了强大的管控能力,规模化的运营能力和创新的营销能力,能保证影院在各方面的统一。2013年,公司下属37 家影院跻身我国影院票房收入百强,60家影院进入我国影院票房收入二百强。

快速的跨区域扩张能力。作为公司重要的战略合作伙伴,万达商业地产在全国的快速扩张,为公司的跨区域拓展提供了强有力的支持。同时,为积极推动公司的全国布局,公司还与较多国内知名的商业地产开发商、运营商建立了良好的合作关系,并为该等商业地产带来文化娱乐价值,为双方长期合作奠定了良好的基础。

领先的放映工艺技术。公司全面采用世界一流的放映工艺标准,拥有世界先进的进口数字放映设备、音响系统和银幕,从工艺上确保了观影品质。公司率先在国内引进双机3D技术和RealD 3D 技术,并采用数字影院管理系统(TMS 系统)进行联网远程放映管理,为观众提供上佳的数字3D 观影体验。截至2014年6月30日,公司已投入运营的IMAX银幕合计94 块,约占全国IMAX商业银幕数量的61%,是全国拥有IMAX银幕数量最多的院线。

盈利预测与估值。我们预计公司2014-2016年归属于母公司净利润达11.1亿元、13.3亿元、17.4亿元,对应EPS1.97元、2.38元、3.11元。根据发行规则,计算预计公司的发行价在21.35元/股。我们预计公司2014年EPS为1.97元,根据可比公司的估值,结合公司情况,给予公司2014年PE33-41倍,则对应合理价格为65.0-80.8元。

风险提示:市场竞争加剧;业务快速扩张带来的管理风险;新传播媒体竞争的风险。