分级债基玩蹦极 暴跌暴涨短线红包难抢

- 发布时间:2015-02-28 14:31:39 来源:羊城晚报 责任编辑:罗伯特

|

|

羊城晚报记者 韩平

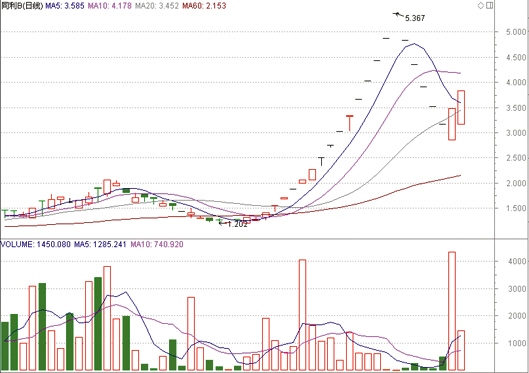

羊年伊始,上证指数上演阴阳大变脸的戏码,受此影响,与股票市场息息相关的可转债分级基金在羊年伊始也大玩蹦极。从节后第一个交易日的集体领跌,到周四盘中大跌再大涨,再到周五走势出现分化,如此大起大落的走势,引发投资者高度关注。业内人士表示,分级债基涨跌幅度大大高于基础市场的变化,一天的净值跌幅有可能超过10%,投资者要严格控制好风险。

去年最高收益超90%

受益于去年第四季度蓝筹股的大涨行情,可转债基金去年最高收益曾超90%。其中长信可转债A和C分别取得95.11%和94.13%的收益,牢牢占据榜首。汇添富可转债A、C、富国可转债收益也均超过80%,令全市场震惊。

从羊年三个交易日的情况来看,分级债基暴跌暴涨的情况更加典型。最具代表性的是同利B,该基金第一个交易日迎来其2月份复牌以来连续第5个一字跌停。第二个交易日早盘走出第6个跌停,但是到了上午10时15分,其跌停被大量买单打开,半小时后居然打上了涨停并坚持到收市,昨日一开盘便是直线拉升,一口气再次封上涨停板。而其他3只在交易所上市的可转债分级基金,也同样是大跌转大涨。只不过昨日的走势与同利B出现分化,均为小幅调整的态势。

业绩不佳炒作居多

事实上,可转债基金今年以来的净值增长表现并不出色,在二级市场的溢价率仍然处于高位的情况下,羊年首周的蹦极走势炒作的成分较大。据同花顺数据,截至2月26日,25只可转债基金(ABC分开计算)今年以来的平均收益率只有0.2785%。实现正收益的基金数量从25日的5只上升到12只,分别为中银转债增强A和C、天治可转债增强A和C,招商可转债分级债券、华安可转换债券A与B等。其中前4只产品的收益率在11%-5.7%之间,其余取得正收益的产品收益率不足3.4%。此外有10只可转债基金的跌幅大于2%。

而在交易所挂牌的3只分级的可转债基金,今年以来的净值全部是下跌的,目前这3只基金的溢价率都相当高,其中转债进取的溢价率最低,为18%,转债B级的溢价率最高,达到51%!

从相关数据来分析,重仓可转债比例越高,基金净值暴涨暴跌的幅度越大,但也有一些基金似乎是在高位减仓了大批可转债,而出现跌幅明显小于同类型基金的情况。

好买基金研究中心首席分析师曾令华表示:“当前可转债估值较贵,转股溢价率前段时间接近20%,甚至有接近30%的,在这种情况下,可转债基金就相当于一个大盘的杠杆基金,大盘一跌它当然比大盘跌得更凶。”

可转债基金不被看好的另一个原因是,随着前一阵市场大幅上涨,已有多家公司的股价触发了可转债提前赎回条款。而随着大量可转债的赎回,可转债的选择余地大大下降,可转债基金将面临“无米之炊”的尴尬境地。

大额申购已现暂停

随着近40%的可转债品种消失,基金管理公司开始挂起“限购令”,甚至“闭门谢客”。2月6日,民生加银转债宣布自2月10日起暂停接受申购业务及转换转入业务。华安可转债债券和长信可转债债券也分别自1月29日和1月30日开始暂停大额申购、大额转换转入及大额定期定额投资业务。在此之前,博时转债增强、中银转债、招商可转债、汇添富可转债以及建信可转债也纷纷宣布暂停大额申购。

南方基金固定收益部投资总监李海鹏表示,2015年,随着股票市场的上涨,很多转债都已经开始纷纷退市了。如果不考虑新增发行的话,存量可能降四五百亿,但市场需求仍旺盛,同样的资金甚至更多的资金追逐更少的转债量,必然造成转债估值的泡沫,这是今年转债投资很大的风险点。我们更关注会不会有大量新发的转债进入市场。从目前情况来看,2月2日60亿元的上海电气转债发行,另有招商地产80亿元、广汽集团60亿元、三一重工45亿元等转债融资已通过股东大会审议,这些都将为转债市场带来新鲜血液。

- 股票名称 最新价 涨跌幅