并购模式再添新军大湖股份推并购基金露野心

- 发布时间:2014-09-27 12:57:00 来源:人民网 责任编辑:罗伯特

原标题:并购模式再添新军 大湖股份推并购基金露野心

|

大湖股份推并购基金露“野心”

华夏时报记者 郝静 上海报道

随着并购市场持续火热,“PE+上市公司”并购模式再添新军:9月24日,大湖股份(600257.SH)宣布与天津优势资本共同发起设立大湖优势消费产业并购基金,规模为1亿-3亿元,存续期5年,这将是我国水产养殖业首只由上市公司发起设立的并购产业基金,将结合上市公司的行业、市场、技术产业优势,推动收购或参股符合发展战略的标的企业,实现市值管理和股东利益增值。

据海通证券统计,迄今已经有40余只由PE和上市公司联合成立的并购基金,而涉及资金规模目前已超过340亿元。一家PE的执行总经理感慨说:“实际的数字比这还要大,就我们了解,目前有一二百家公司在做并购基金,市场容量预计是千亿规模。目前上市公司产业并购基金从背景分主要有三种:PE系、券商系、信托系,第一种数量上占优,优势主要在于项目发掘的专业性,券商系和信托系的优势则主要在于自身的牌照和通道资源。”

罗订坤的一盘棋

这只大湖优势消费产业并购基金可看成是PE系的代表:该基金普通合伙人GP为大湖优势投资管理中心,负责基金的日常运营及管理,并认缴出资1%;有限合伙人LP为西藏泓杉科技发展有限公司,出资10%到30%,其他有限合伙投资人由优势资本负责募集,出资69%到89%。

从股东构成来看,GP是上市公司与优势资本、财中投资共同发起,LP是上市公司大股东,控股方为PE,上市公司方面通过外派基金监事,对于并购标的具有一票否决权。

据公司内部人士介绍,在募投方向上,基金将聚焦大湖股份立足农业,辐射大消费战略定位,投资于稀缺生态农业资源,达到产业整合目的。《华夏时报》记者获悉,该并购基金筹备时间超过一年,目前项目储备情况如何?副董事长杨明坦言:“已经接触20余家公司,利润从2000万至2亿不等。”

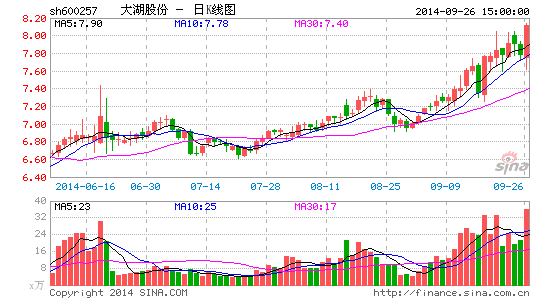

此时离1982年出生的董事长罗订坤接手上市公司已进入第三年,目前大湖股份每股8元左右、33.74亿总市值离百亿目标仍有不小差距,事实上,作为“中国水产第一股”,大湖股份拥有的水域面积高达180万亩,如何谋求转型是罗订坤这两年一直在探索和尝试的事情。

“我们就是鱼贩子,前两年主要做中间环节,做渠道,模式比较单一,效果不算理想。”罗订坤坦言,“我们卖活鱼,所以销售半径限定在长沙,现在电商、冰鲜、营销公司都在做,打组合拳,此次设立产业并购基金,强强联手,也是希望在资本市场上有所提升,借并购项目连接上下游,从而插上腾飞的翅膀。”

今年上半年,大湖股份业绩并不算好看:1-6月份营业收入2.77亿,同比基本持平,净利润1106万,大幅下降了95%,经营性现金流为-5166.9万元。

加拿大曼尼托巴大学国际经济学专业学士出身的罗订坤野心开始凸显:上半年先是在前海深港设立了深圳前海大湖供应链有限公司,6月又参与设立了杭州利海互联创业投资合伙企业,打造O2O平台,拓展营销渠道。此次的并购基金是否会为大湖股份打通产业链带来新的契机?市场仍拭目以待。

三级盈利模式迎考

前述PE高管则指出:“并购基金的主要盈利模式总结起来是三点:一是享受标的企业的利润成长,二是在一级市场投资卖到二级市场套利,三是资金上加个杠杆放大收益,所以无论形式千变万化,归根结底是这三种模式,而业内天堂硅谷可以说是代表行业发展的方向。”

9月20日,建研集团(002398.SZ)发布签订《战略顾问服务协议》公告称,建研集团与浙江天堂硅谷资产管理集团有限公司于2014年9月19日签署了《战略顾问服务协议》,协议有效期为3年,从2014年10月起始;天堂硅谷还通过浙江天堂硅谷长盈股权投资合伙企业(有限合伙)受让了公司高管减持的公司2.11%股份实现了利益绑定。

目前与硅谷天堂成立并购基金的有京新药业、升华拜克等,与其合作的则包括万马股份、精伦电子等9家上市公司,合作模式更加多元:以京新药业为例,去年2月,京新药业宣布与天堂硅谷联手成立并购基金,其中天堂硅谷和社会定向投资者占并购基金规模的80%-90%,时隔一年半,目前运行如何?

公司内部人士表示:“只合作了一单益和堂的并购,有项目才一起合作,至于说收益情况还为时尚早,目前这个项目还在整合期间,效益可能要明年才能显现。”2013年10月8日,项目公司天堂元金以1.2亿元收购了益和堂100%股权,京新控股出资为1000万元。

记者注意到,硅谷天堂亦试图后期入股京新药业5.1亿元的定向增发,然而事与愿违,其14.25元的申购价格未能如愿以偿,最终无缘增发,内部人士坦言:“并不会因为是战略合作伙伴而给予特殊优惠。”

天堂硅谷与升华拜克的并购基金成立一年,据内部人士透露:“一直有在筛选项目,但并未选中合适的标的,是PE那边找项目,上市公司这边负责把关,PE这边主要是享有2%的服务费以及超额的业绩奖励,至于股权绑定方面,目前还没有。”

沪上一家PE项目总监告诉记者:“并购基金像我们做的规模比较小,主要是按照上市公司的产业链来做并购,主要做中后期的项目。做并购基金的好处在于,如果是上市公司来做,可能存在停牌等等不稳定因素的风险,而如果是基金来投则会避免并购失败率。像天堂硅谷已经可以做到产业链前端,在运作方式上也有一些创新。”

在一片大干快上之下,亦有不和谐音符:联创光电8月25日晚间公告,公司将终止出资不超2.9亿元认购上海并购基金股权投资合伙企业(有限合伙)的事项,相应也将终止出资1000万元收购赣商联合股份有限公司所持海通并购资本管理(上海)有限公司10%股权。赣商联合为公司间接控投股东。

为何无故终止基金认购?联创光电内部人士表示:“这个基金是海通下面的一个公司发起的,主要面对上市公司和其他社会投资者,但在出资时点上未能达成一致,公司决定终止认购基金份额,短期不考虑类似的并购基金,至于说这家基金是否有其他人参与认购,是否存续,我们不清楚。”

前述PE内部人士指出:“并购基金终止可能会发生在产品设计环节、多方利益协调以及最后的回购退出环节,其中每个环节发生问题都可能导致基金流产,联创光电行业的景气度亦有可能是个不稳定因素。”