15家上市券商3月业绩骄人:太平洋净利环比增20倍

- 发布时间:2016-04-12 08:56:50 来源:中国网财经 责任编辑:曹霁晨

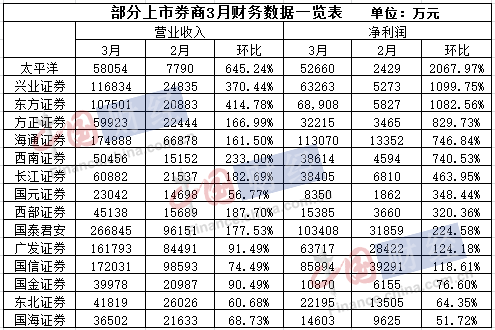

中国网财经4月12日讯(记者 陈娟娟)昨日盘后,包括国泰君安、东北证券、太平洋在内的多家上市券商发布了3月份财务数据。中国网财经记者统计发现,已公布财务数据的15家上市券商3月均实现净利润大幅增长,其中环比涨幅最多的是太平洋,超过20倍;涨幅较小的国海证券,也有52%。

从这15家上市券商的3月营收状况来看,环比增幅最高的依然是太平洋,高达645.24%;增幅最小的是国元证券,为56.77%。营收最高的是国泰君安,达到26.68亿元,环比增幅为177.53%;营收最少的是国元证券,为2.3亿元。

部分上市券商3月业绩状况 制图:中国网财经

3月券商业绩超预期

分析认为,3月份券商盈利增幅将超市场预期。上海证券日前发布研报指出,市场逐步回暖有望带动券商走出业绩低谷。中航证券也指出,经过前期的持续调整,大部分券商已认可当前两融风险释放到较为合理水平,这在一定程度上也提升市场信心,增强客户融资积极性。

今年1月,A股市场多次触发向下熔断,严重影响投资者信心。这不仅对券商的经纪业务造成了不小的影响,同时也给券商自营、两融业务带来巨大的打击,1月份大部分券商业绩同比、环比均出现大幅回落。

随着2月份市场环境渐趋稳定,券商业绩开始改善。2月份23家上市券商整体实现营业收入总计127亿元,环比增长108.32%;单月净利润总计49亿元,环比增长超过23倍。

尽管目前上市券商尚未全部披露3月份财务数据,但从已知的15家上市券商业绩来看,3月份业绩整体大涨是大概率事件。

从成交额来看,3月市场共计成交额13.32万亿元,较2月环比大幅增长71.76%。面对两融困境,券商实施逆周期调节、恢复融券业务等,截至3月31日,两融余额为8809.33亿元,较2月底小幅回升3.28%。同时,两市融资买入额占A股成交额也小幅上升至9.54%。此外,券商自营业务方面,随着3月A股市场大涨,券商自营收入有望提升近期业绩。

风控新规或利好券商业

有研究机构指出,随着市场预期已久的深港通、新三板分层方案等有序推进,加上近日证监会发布的券商风控新规,未来券商行业政策红利有望延续。

4月8日,证监会公布《证券公司风险控制指标管理办法》(下称《办法》)及配套规则的征求意见稿。此次修订在维持总体框架不变的基础上,结合行业发展新形势,改进了净资本、风险资本准备计算公式,完善了杠杆率、流动性监管等指标,进一步明确了逆周期调节机制,建立起包括风险覆盖率、资本杠杆率、流动性覆盖率、净稳定资金率等四个核心指标在内的更为合理有效、全面立体的风控指标体系,未来将提高证券行业的整体风险管理水平。

中国网财经记者查阅近日研报发现,对于证监会此次发布的《办法》,机构一片唱多。

安信证券表示,《办法》的发布,表明了监管层对于证券行业长期健康发展的支持。净资本规模释放,或将利好部分券商。

其指出,《办法》借鉴巴塞尔协议,将券商净资本区分为核心净资本和附属净资本,同时将金融资产的风险调整统一纳入风险资本准备计算过程,不再对金融资产及衍生金融产品重复扣减净资本,调整之后,证券行业净资本规模将出现一定程度的释放。据券商2015年底的财务数据测算,《办法》中的新规定,将带来全行业净资本规模约20%左右的增加。净资本水平的提高,将有利于部分券商开展一些原本因资本规模小而部分受限的业务,未来这部分券商或将借助净资产计算公式改变带来的净资本规模释放迎来发展机遇。

国信证券认为,通过此次杠杆监管调整,券商行业长期的转型方向进一步明朗。国信证券解释称,新设立的“核心净资本/负债总额≥8%”的监管指标若得以推广则行业理论杠杆上限将进一步提高到12.5倍。此举直接放宽券商未来盈利的杠杆枷锁,若未来交易行情有起色,券商的利润将得到更为充分的释放,利好行业业绩弹性的进一步放大。

“监管逆向调控,券商杠杆空间翻倍。”招商证券则在研报这样表述,《办法》推出的时间和力度均明显超预期。

招商证券表示,杠杆率的大幅提升直接有利于券商资本占用型业务(自营、信用业务)更快发展,对资本金渴求的券商利好程度尤为明显。虽然短期内多数券商杠杆增幅将相对缓慢,但《办法》对行业基本面和投资情绪均构成明确利好。市场风险偏好提升后,对高贝塔的券商形成正向反馈。