中国人寿市场份额连降五年 激进投资风格存隐忧

- 发布时间:2016-03-31 02:14:25 来源:新京报 责任编辑:胡爱善

经过5年结构调整,在2015年业绩说明会上,中国人寿交出了转型成绩单。缩小银保趸交规模,发力个险渠道与能够提供持续保费的期交业务。但是,在艰难转型中的中国人寿,并没有止住市场份额下滑的局面,寿险市场份额从2011年的33.3%降至2015年的23%。

与此同时,净利增速也降至“冰点”。年报显示,中国人寿2015年的净利润增长仅为个位数,远低于其他上市险企。在净利增速下滑的背后,中国人寿偏激进的投资风格存隐忧。

大幅减少银保销售网点

趸交业务占比过大会积聚偿付风险,导致险企缺乏持续现金流入。国寿自2010年开始缩小银保趸交规模,截至2015年底仅剩5.6万个银保渠道销售代理网点。

2015年中国人寿长险首年期交保费同比上涨32.9%至619亿元,趸交保费占比降至56%。此前,因趸交业务过多,中国人寿在2014年曾出现续期保费负增长的局面。

据中国人寿内部人士介绍,趸交业务收入曾长时间占中国人寿长险首年保费的60%-80%。通常的理解是,趸交一般适用高风险的理财型产品或短期保险,虽能带来巨大短期利润,但业务占比过大会积聚偿付风险,导致险企缺乏持续现金流入。

为改善结构,中国人寿自2010年开始调整银保渠道,缩小银保趸交规模,转而发力个险渠道与能够提供持续保费的期交业务。据新京报记者统计,截至2015年底,中国人寿仅剩5.6万个银保渠道销售代理网点,比2010年最高峰时的9.7万个减少了近42%。而个险渠道营销员的队伍,却由当年的70万人发展至接近100万人。

从2015年的财报业绩来看,中国人寿个险渠道的总收入达到2259.6亿元,而银保渠道为1060.3亿元。在个险渠道中,首年期交收入对长险首年业务的贡献度达到99%。不过,银保渠道的长险首年保费中,趸交业务仍远超首年期交业务,占到84%。银保渠道长险首年期交业务调整更为艰难。

“2016年要实现历史性突破,期交保费突破700亿以上,趸交保费要压缩到650亿元左右。”中国人寿总裁林岱仁在2015年业绩说明会上表示,随着持续的结构调整,预计2016年中国人寿期交保费的规模将首次超过趸交保费。

中小险企崛起挤占市场份额

寿险市场份额连续五年下滑,从33%降至23%。中国人寿称主要因调结构及趸交业务下降,以及中小公司迅猛发展挤占市场份额。

虽然一直在艰难转型,但中国人寿却仍没有止住寿险市场份额下滑的局面。据新京报记者统计,中国人寿2015年虽仍为寿险市场“一哥”,但市场份额已连续五年下滑。中国人寿2011年至2015年的寿险市场份额分别为33.3%、32.4%、30.4%、26.1%、23%。

对此,中国人寿总裁林岱仁曾在2014年公开回应称,主要原因除了国寿在调结构及趸交业务下降外,中小公司的迅猛发展也挤占了市场份额。

中国保险行业协会发布的研究报告显示,相比2004年,中小寿险公司2014年的市场份额已从当时的3.4%上升到了24%。而且中小寿险公司发展迅速,2013年保费规模同比上升62%,比市场整体高45个百分点。

有业内人士也曾向新京报记者表示,近年来保险公司不断涌现,特别是依托银保渠道的中小险企不断做大保费规模,对中国人寿等传统险企的市场份额产生了冲击。

不过,保监会本月公布了监管新规,要求停止开发和销售1年期的保险产品,同时保单存续期限在1至3年的产品保费收入在未来3年内按比例逐年缩减。

业内普遍认为,监管规定实施后,会对以包括万能险在内短期高现价产品“发家”的中小保险公司产生较大影响。有分析称,随着中小险企短期寿险业务的收紧,包括国寿在内的险企巨头,或许能借此“止痛”。

一位保险行业内人士向新京报记者表示,中短期业务的收紧肯定对大型保险公司有利,因为它们本身的短期业务比例也较小,对部分中小型险企的产品市场份额会产生不利影响。

对外经贸大学保险学院教授王国军认为,短期寿险产品的监管新政出台后,应该会间接帮助国寿市场份额有所改善。王国军认为,保险公司不必过度在意市场份额,而要在利润增长、产品创新、渠道建设等方面努力。“大型险企目前并不是要把市场份额稳住,还要追求更好的市场认可度。”王国军说。

国寿净利增速远低上市同行

净利同比增长仅7.7%,未达行业平均水平。公司称季度性利润波动主要受资本市场波动和准备金折现率影响。

除了市场份额连续下滑,国寿净利润增幅也在下滑。年报数据显示,中国人寿2015年实现净利润346.99亿元,同比增长7.7%,而该项数据在2014年为30.1%。

年报显示,中国人寿2015年的净利润也不均匀,其中前两季度分别为122.71亿元、192.18亿元,而第三季度和第四季度则下降至23.48亿元与8.62亿元。对于净利润的下滑,国寿方面称,传统险准备金折现率等精算假设的更新减少了部分利润。

一位券商非银分析师向新京报记者表示,保险公司的净利润与准备金计率方法有很大关系。2015年的多次降息使得保险合同准备金计量基准收益率曲线大幅下行,而中国人寿也随之将准备金折现率下调近10个基点至3.42%-5.78%。

有券商研报分析预计,准备金折现率的下调可能导致中国人寿全年利润减少超过90亿元,第四季度利润减少约35亿元。按此数据计算,如果准备金折现率没有下调,中国人寿2015年可实现净利润至少436.99亿元,增幅能达到36%。

对于季度性净利润的明显波动,中国人寿副总裁杨征在业绩说明会上表示,“短期结果不能完全表现一个寿险公司的资产质量和发展模式,公司季度性利润波动主要受资本市场波动和准备金折现率影响,是一种客观结果。”

不过,新京报记者发现,中国太平、中国人保与中国平安2015年净利润同比增长幅度分别为56.9%、48%和38%,均远超中国人寿。而根据保监会统计的数据,2015年保险业预计实现利润2823.6亿元,同比增长38%。也就是说,中国人寿的利润增长还未达到行业平均水平。

上述分析师表示,降息的影响会在2016年、2017年的报表中集中体现出来,一个可预计到的情况是,2016年整个保险行业的账面利润都不太乐观。“国寿内部可能不想在2015年释放太多利润,转而让2016年面临巨大的压力,调整准备金折现率的精算假设便是途径之一。”该分析师说。

押注短线投资风格存隐忧

投资收益大幅增长,很大一部分得益于短期股票价差收益。有业内人士担忧,大规模押注短线价差交易,会使未来盈利处于不稳定的状态。

虽然市场份额、净利增速都不算乐观,但国寿在去年的投资收益还不错。2015年全年,中国人寿实现投资收益1455.43亿元,同比增长35%。新京报记者发现,国寿去年投资收益的增加很大一部分得益于短期股票价差收益。

据中国人寿年报数据显示,期间“以公允价值计量且其变动计入当期损益的金融资产”收益为141.56亿元,同比增长267.1%,该数据在2014年仅为38.56亿元。据业内人士透露,“以公允价值计量且其变动计入当期损益的金融资产”属于“交易性金融资产”,后者指企业为了近期内出售而持有的债券投资、股票投资和基金投资。

整个2015年,中国人寿投资收益同比增加377.5亿元,而上述交易性金融资产提升103亿元,对投资收益的贡献达到近30%。关于交易性金融资产收益大幅增长的主要原因,中国人寿称是“交易性股票价差收入大幅增长以及配置规模增加”。

中国人寿在年报中透露,曾根据市场情况适时兑现部分投资收益。有保险行业分析师向新京报记者表示,2015年上半年资本市场表现不错,且在下半年有所反弹,估计中国人寿在期间通过买卖股票赚了价差。

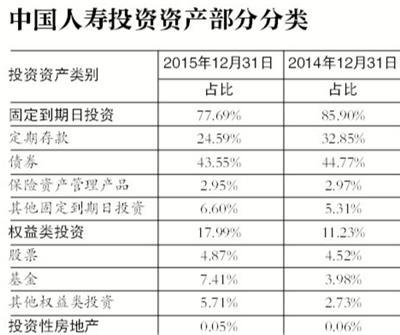

另外,从资产布局来看,在利率下行的背景下,2015年中国人寿的存款与国债配置规模均有减少。截至2015年12月31日,中国人寿持有交易性金融资产的余额为1379.82亿元,较2014年增加了849亿元,涨幅达到160%。在可供出售的金融资产方面,增长比例仅为26.8%。据了解,可供出售金融资产一般指管理层未明确何时出售或交易的资产,也可被视作中长期投资。

从年报数据来看,中国人寿大幅增加交易性金融资产方面的投资,却在可供出售金融资产的布局上相对谨慎。有业内人士担忧,大规模押注短线价差交易,会使未来盈利处于不稳定的状态。

年报显示,截至2015年12月31日,中国人寿可供出售金融资产已达7705.16亿元,收益为600.94亿元。上述分析师认为,目前来看国寿的可供出售资产量比较大,可能存在很多浮盈,但这部分收益并不会计入当年的利润当中。而在未来利率下行的背景下,或许可以为利润增长做预备。

■ 延展

六大上市险企净利占据“半壁江山”

随着新华保险3月29日晚间公布年报,国内六大上市险企的年报全部出炉。在2015年的市场波动中,六大险企各显其能,投资收益均迎来提升,共实现归属于母公司股东的净利润1400.73亿元,占全行业总利润近一半。不过,与利润增加形成鲜明对比,六险企总体寿险市场份额较去年下滑了7个百分点。

六大险企日赚3.84亿

从六大上市险企的年报来看,虽然各家净利润增长幅度不同,但均在2015年实现了利润增长。其中,中国太保净利润同比增幅为最大的60.4%,取得净利润177.28亿元。中国平安、新华保险分别实现实现净利润542.03亿元、86.01亿元,同比利润增幅均达到30%。

在港股的两家上市公司中,中国太平的净利润为63.41亿港元(约合人民币53亿元),中国人保的净利润为195.42亿元,两者增幅都在50%以上。

加上中国人寿的346.99 亿元,六家上市险企2015年的净利润总额共计约1400.73亿元,平均日赚3.84亿元。

此前召开的全国保险监管工作会议披露,2015年保险业预计实现利润2823.6亿元,同比增长38%,并创下了历史最高纪录。由此计算可知,六家险企的净利润占整个保险业总利润接近一半。

作为获利的主要方式,几大险企的投资收益均表现抢眼。其中,中国平安实现总投资收益1147.5亿元,同比增加高达80%。其他几家险企也均在30%以上。

整体寿险市场份额下降

随着市场竞争日趋激烈,近年来,包括上市险企在内的险企巨头,都一致选择了主动调整业务结构,谋求转型。但选择个险、期交而放弃银行趸交业务带来的副作用便是市场份额的不断下滑。除了“保险一哥”中国人寿外,其他5家上市险企也面临着相似的处境。

寿险市场排名第二的中国平安,寿险市场占有率也微跌0.6个百分点。港股上市险企中,人保寿险的市场份额由2014年的6.2%降为5.6%,太平寿险也微降至5%。加上中国人寿23%的份额,六大险企去年底的寿险市场份额共为60.6%。

据新京报记者统计,这六家上市险企在2014年的市场份额合计达67.6%。2015年的市场份额与其相比,下滑了7个百分点。

B10-11版采写/新京报记者 陈鹏