铜市将面临季节性转弱

- 发布时间:2015-06-10 09:04:44 来源:东方网 责任编辑:张明江

下半年或演绎熊市格局,逢高沽空为主

6月以来,国内股市及商品呈现冰火两重天的格局,商品领头羊铜显著承压下挫。美联储在加息问题上态度仍显不确定性,国内刺激政策对铜市终端消费的提振不佳,加上传统消费旺季即将结束,铜市基差或面临季节性转弱,建议投资者以逢高沽空思路为主。

经济刺激措施对消费端的提振有限

国内方面,尽管政府加强政策刺激措施,且货币政策从中性转为宽松的趋势逐步明确,金融行业系统性风险发生的可能性降低,但是有色产业端仍笼罩于寒冬之中,经济刺激措施对消费端的提振有限,使得铜市存在 “望梅止渴,画饼充饥”的尴尬。

数据显示,今年国内工业、投资和消费三大数据增速低于市场预期。今年1—4月全国电网工程完成投资866亿元,同比下降8.6%。1—4月空调累计产量同比增长仅2.02%,而且目前空调渠道库存数量惊人。此外,国内房屋新开工面积进入2015年后持续下滑,各方面数据均显示铜市下游需求低迷,经济刺激政策对铜等实体经济的提振非常有限,难以对未来铜价产生支撑。

国际货币基金组织日前下调了对美国今年经济增长的预期,并呼吁美联储将近十年来的首次加息时点推迟至2016年上半年。尽管5月美国就业市场数据强劲加强市场对美联储加息的预期,但从美联储官员最新的表态来看,美国将于最早今年9月加息、且此后利率将缓慢提高的概率较大。进一步考虑到世界各国货币政策普遍趋于宽松,唯有美联储倾向于逐步加息,下半年美元指数走强将是金融市场的主流,或压制大宗商品陷入弱势格局。

旺季尾声,削弱现货铜的抗跌性

从大周期的角度来看,铜等大宗商品结束“黄金十年”之后已处于熊市格局,但行业动态供需的再平衡动作,往往推动年内商品价格阶段性双向波动。今年以来,多家国际机构陆续发布强厄尔尼诺预警,对铜、镍等商品产生较强的价格提振,且进口铜降温加大沪铜的抗跌性,但伴随着传统消费旺季的终结,国内现货铜供需平衡或转弱。

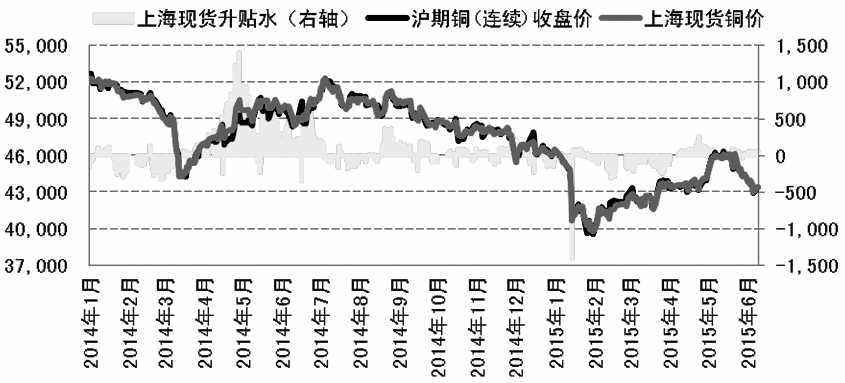

从历史数据来看,国内铜市期现价差往往在1—2月出现低谷,在3—5月的传统消费旺季进入上升阶段,随后在年中达到全年期现价差的最高点后转弱,8—10月受助于金九银十的维持相对坚挺,从11月到次年1月再次走弱。这种季节性规律具有一定的价差回归的普遍意义,而今年传统消费旺季有所后移,使得国内现货铜升贴水或出现季节性转弱,难以对期铜价格构成支撑。

资金撤离,铜价振荡偏弱为主

二季度国内外铜市持仓不断下滑,显示出铜市对资金的吸引力明显减弱。近期,高盛及摩根士丹利均大幅下调2015年铜价预期。

从全球供需来看,根据国际铜研究组织公布的数据,2015年全球矿山铜产量预计增加5%至1950万吨,而2016年料增加至2050万吨。报告预计,由于天气因素和劳资纠纷令部分生产商的产量下滑,2015年全球矿山铜供应虽仍会增加,但增幅将低于此前预期,且考虑到精炼铜消费量增速弱于产量增幅,2015年全球精炼铜市场料存在小幅供应过剩。

整体而言,当前有色金属品种走势分化。投机资金的持续撤离对相对坚挺的铜市构成削弱,加上美元指数的趋势性压力以及国内终端需求不振,预计6月铜市将振荡偏弱,下半年熊市格局或难避免,建议投资者维持逢高沽空思路。

(作者单位:国信期货)

- 股票名称 最新价 涨跌幅