人民币大幅贬值没有可能性 美元仍将独步武林

- 发布时间:2015-01-12 07:23:39 来源:人民网 责任编辑:张明江

2014年人民币有效汇率在上下半年分别呈现了不同的走势,上半年呈现高开低走态势,下半年则持续走高,直至年末趋于平稳,人民币有效汇率指数全年呈上涨态势。名义有效汇率指数由年初的133.07点上涨至年末的140.02点,上涨幅度为5.1%,实际有效汇率指数由年初的139.67点上涨至年末的146.96,上涨幅度为5.1%。虽然涨幅显著小于上一年度的8.38%,但有效汇率指数的振幅却与上一年度相当,分别为8.47%和8.68%(参见2013年年报),人民币汇率波动有所扩大。盯住一篮子模拟指数在2014年呈现先小幅回升,再小幅下降的态势。模拟指数由年初的96.53下降为年末的95.48,下降幅度为0.01%。

实际指数的差值由年初的36.53上升至年末的44.53。这说明虽然在年初经过一定幅度的回调,但下半年人民币有效汇率的强势上涨再次导致人民币有效汇率的高估。另外模拟指数的涨跌幅和震荡幅度都显著小于实际指数,显示出盯住一篮子货币在维护汇率稳定方面的显著效果。

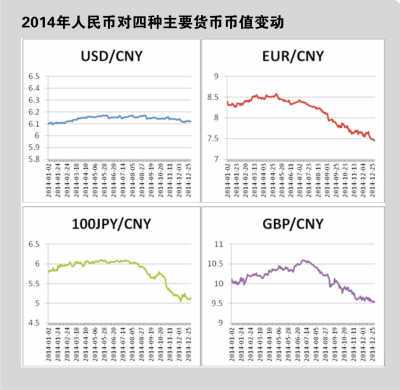

2014年人民币兑美元(中间价)出现小幅贬值,从年初的6.1贬值为年末的6.12,贬值幅度为0.33%。但即期汇率贬值幅度则显著大于中间价,波动也较前者剧烈。即期汇率由年初的6.05贬值为年底的6.205,贬值幅度达2.52%。其波幅进一步扩大,更是上升为3.42%。尤其是在第四季度后期,人民币兑美元即期汇率出现了一波较为快速的贬值。

根据其走势,2014年人民币有效汇率指数可以被分为四个阶段。

1.持续上升阶段(1月份)。在该阶段是2013年持续走高态势的延续,名义和实际有效汇率指数双双创下历史新高。名义有效汇率指数由年初的133.07点上涨至134.47点,涨幅达1%。但2013年末持续大幅上涨的趋势已经放缓,增长明显乏力,随着经济形势和预期的变化,该轮增长随之结束。

2.调整下行阶段(2月初-6月底)。由于中国经济增速放缓,尤其是第一季度外贸出口和贸易顺差双双出现大幅下滑,人民币贬值预期增强,再加上上一年度人民币升值幅度过大,可能需要适度回调,在2月初人民币出现2005年汇改以来首次较大幅度贬值,人民币兑美元即期汇率贬值幅度超过了3%。受此影响,人民币有效汇率指数出现大幅下降,降至128.15点,下跌幅度为4.7%。

3.大幅回升阶段(7月-11月初)。二季度之后我国经济出现了一定的回暖迹象,外贸出口形势转好,外贸顺差快速增加,增强了投资者对人民币的信心,人民币止跌回升。更重要的是该阶段人民币显著盯住美元,而美元因退出QE升值明显,人民币也随即大幅升值。该阶段人民币有效汇率指数上升幅度超过7%。

4.稳中有升阶段(11月初至年末)。在俄罗斯卢布大幅贬值和其他新兴市场国家货币跟随贬值的影响下,加上中国经济复苏乏力,投资者对人民币的信心再次下降,虽然中间价仍极力盯住美元,但即期市场上人民币兑美元出现一波较为快速的贬值。上述因素抑制了人民币有效汇率指数的进一步上升,四季度后期汇率指数呈现稳中有升态势。

核心汇率指数看两点

复旦人民币核心汇率指数是人民币对美元、欧元、日元、港元和英镑等5种世界最主要货币汇率的加权指数。关于核心汇率指数有两点值得关注。

第一,核心汇率指数与有效汇率指数变动类似,在2014年也经历了高开、低走、回升以及平稳震荡四个阶段,表明了核心汇率指数作为有效汇率指数有效替代和代表指数的特性。核心汇率指数由年初的130.03升至年末的135.88,上升幅度为4.50%,略小于有效汇率指数。

第二,核心汇率指数的运动趋势多领先于有效汇率指数,往往领先有效汇率指数5天左右到达变化的拐点。例如核心汇率指数1月21日到达第一波高开的最高点,而有效汇率指数则在1月28到达;核心汇率指数在5月1日首先探底,而有效汇率指数则在5月7日到达最低点;在经历较长时间上行之后,核心汇率指数于10月1日到达一个小顶峰,而有效汇率指数则于10月6日到达该点。

指数构成要素变量何在

人民币显著盯住美元,对其他主要发达经济体货币以及新兴市场国家货币呈现较大幅度升值。2014年人民币对货币篮子中的大部分币种都呈现显著升值状态,其中相对升值幅度最大的3种货币皆为新兴市场国家货币,分别是卢布、智利比索和巴西里亚尔。除此以外,人民币对欧元、日元等发达经济体货币也呈现了较大幅度的升值。

本年度,人民币对美元的波动幅度虽然较往年有所扩大,并且改变过去单向升值的态势为小幅双向波动,但与其他货币汇率相比,仍呈现出比较明显的盯住态势。受美元大幅走强的影响,人民币对其他主要货币都呈现强烈的升值态势。上半年受人民币走弱的影响,欧元、日元和英镑都对人民币出现了程度不等的升值,但从年度中期开始,3种货币对人民币出现大幅度贬值。其中欧元和日元对人民币的贬值幅度接近12%,而英镑在上半年虽然一度走强,但全年对人民币贬值幅度仍超过了5%。

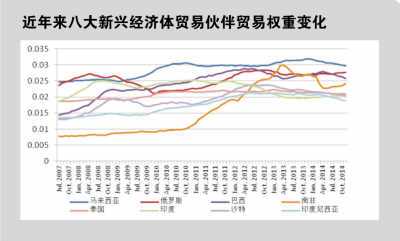

近年来主要发达经济体的贸易权重下降而新兴市场国家贸易权重缓慢增长,但2014年主要发达经济体贸易权重出现逐步回升的迹象。

贸易权重决定了样本国货币汇率对人民币在有效汇率指数的影响。传统上,发达经济体贸易权重占绝对主导地位,2007年,美国、日本和欧元区3个经济体的贸易权重之和为0.485。但近年来随着新兴市场经济体的兴起,发达经济体在全球经济的地位有所下降,再加上全球金融危机的爆发,我国对外贸易区域结构的调整,新兴市场经济国家的贸易比重逐步上升,主要发达经济体的贸易比重出现了持续下降,至2014年3月份为,上述三大经济体的贸易权重降为0.390。另一方面,在对华贸易排名前八位的新兴市场经济体,除了印度之外,贸易权重皆呈现显著增长态势。发达经济体贸易权重逐步降低,新兴经济体贸易权重逐步上升将是我国对外贸易发展的长期趋势,这要求在长期的人民币汇率改革中应该给予新兴市场货币更多的关注。

不过随着发达国家,特别是美国经济的逐步复苏,发达经济体的贸易权重出现了缓慢回升,2014年,除日本外,主要发达经济体的贸易权重都出现了小幅回升,短期内仍应占据绝对主导地位。2014年贸易权重占据前两位的仍为美国和欧元区,而随着日本贸易权重的进一步下降,香港重新超越日本占据了第三位。另外,马来西亚、俄罗斯以及巴西等新兴经济体国家的贸易权重已经超越或赶上瑞士等国进入前十行列。

非美货币汇率波动共同推动了人民币有效汇率指数升高。

本年度欧元、日元等发达经济体货币和卢布、巴西里亚尔等新兴经济体货币的贬值对人民币名义有效汇率指数的升值的贡献率最高。卢布和巴西里亚尔,两种货币的贡献率分别是20.7%和4.9%;欧元和日元的高贡献率既源于自身的贬值也源于高的贸易权重,两种货币的贡献率分别为22.5%和18.7%。除上述货币之外,贡献率超过4%的还有澳元、韩元以及瑞士法郎。

2014年相对价格逐渐回调,全年呈现缓慢上升态势。

2014年相对价格的回调走高主要是有两方面因素造成:一方面,2014年我国的价格水平持续保持在较低水平,且有继续走低的趋势,另一方面日本、美国等发达经济体和俄罗斯等新兴经济体的价格水平保持在较高水平或逐步走高。总体上来说2014年相对价格指数走势较为平稳,保证了名义有效汇率指数与实际汇率指数之间较为稳定的走势关系。

- 股票名称 最新价 涨跌幅