公募债再现违约 低等级估值承压

- 发布时间:2015-05-27 07:36:05 来源:中国证券报 责任编辑:田燕

备受关注的*ST中富公司债兑付危机,未能在最后一刻实现扭转。*ST中富25日晚间公告称,由于仍存在较大资金缺口,公司无法于原定兑付日5月28日按期全额支付公司债本金。分析人士指出,本次中富债的兑付违约,将给低等级信用债板块带来估值压力,不过,考虑到各类信用利差的主导因素不同,预计少数投机级个券的违约风险不会扩散至整个信用债市场。

备受关注的*ST中富公司债兑付危机,未能在最后一刻实现扭转。*ST中富25日晚间公告称,由于仍存在较大资金缺口,公司无法于原定兑付日5月28日按期全额支付公司债本金。分析人士指出,本次中富债的兑付违约,将给低等级信用债板块带来估值压力,不过,考虑到各类信用利差的主导因素不同,预计少数投机级个券的违约风险不会扩散至整个信用债市场。

年内第三只违约公募债现身

5月25日晚间,珠海中富实业股份有限公司(以下简称*ST中富)发布公告提示,“12 中富01”债券本期本金将无法于原定兑付日2015年5月28日按期全额支付,目前仅能够按期支付债券本金1.48亿元以及利息3115.2万元;本次兑付后剩余4.42亿元本金,占本期债券总额的75%。本则提示公告,意味着继湘鄂债和天威债之后,公募债券市场迎来了2015年以来的第三只违约债券。

值得注意的是,由于*ST中富自身经营基本面和财务状况的特殊性,尽管本次“12 中富01”债券已经出现实质性违约,但目前多家主流分析机构依然对其最终延期兑付其余本金抱有相对较乐观的预期。

国信证券本周二表示,根据*ST中富与7家银行2012年签订的银团贷款协议,公司此前已将大部分公司资产抵押给银团以获取20亿元的流动资金贷款额度。截至2015年4月30日,抵押物合计抵押价值估算已超过60亿元。而截至5月22日,银团贷款余额却仅有约7.6亿元。考虑到公司资产价值较高以及可能获得的其他外部支持,本期债券本金无法回收的概率较小,只是未来确实需要一定时间,在尽量不影响公司日常经营的情况下妥善处理相关事宜。

中信证券本周也发表观点认为,捷安德实业自替代原公司实际控制人入主公司之初,便理应对公司经营情况恶化趋势有充分评估,而其近期在偿债当口仍在对上市公司筹划重大事项,必然与债务偿付或者资产重组等有关。该机构表示,单从事件本身来看,最终债券本金延期全额兑付仍是大概率事件。

低等级品种承压整体影响有限

对于本次*ST中富公司债兑付违约事件可能给信用债市场带来的影响,目前市场主流观点普遍认为,今年以来公募债券市场个券违约案例明显偏多,预计本次新发事件将会对低等级信用债板块整体估值水平带来明显压力。

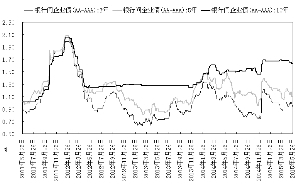

海通证券本周表示,年初以来受湘鄂债、天威债违约影响,信用债低等级与高等级之间的利差始终维持高位,而本次*ST中富公司债违约无疑将进一步加剧低等级板块的估值压力。

中投证券也认为,本次*ST中富公司债兑付违约之后,低评级信用债将继续承压。该机构同时指出,考虑到5、6、7月份是历年来评级调整高峰期,近期评级负面调整的步伐已开始加速,未来一段时间还需密切关注年报表现较弱的发行人评级调整风险。现阶段而言,建议信用债市场投资者维持中高等级、3年期及以内短久期的投资策略。

不过,就本次事件对于整体信用债市场的影响而言,目前主流机构普遍持相对中性的观点,认为本次事件的负面冲击不会扩散至整个信用债市场。国信证券指出,主导投资级和投机级信用债信用利差的因素并不完全相同,对于投资级信用债来说,影响信用利差趋势变动的往往是流动性风险溢价,因此,不管是前期的湘鄂债、天威债的违约,还是本周的*ST中富债事件,对整体信用债市场的负面影响都较为有限。

- 股票名称 最新价 涨跌幅