北部湾旅等3新股26日上市定位分析

- 发布时间:2015-03-25 17:02:42 来源:中国网财经 责任编辑:张恒

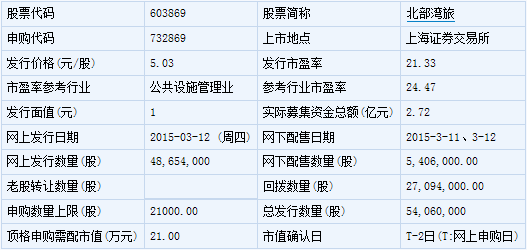

北部湾旅(603869)

【基本信息】

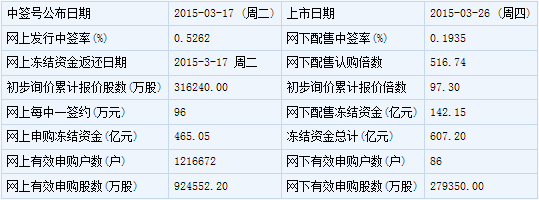

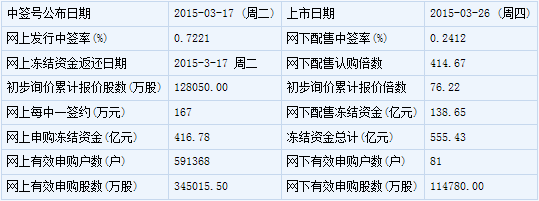

【申购状况】

【公司简介】

对国际国内旅游项目的投资?对旅游景点及配套设施、文化娱乐、酒店的投资;国内旅游、入境旅游业务(限子公司凭旅行社业务经营许可证经营);国内航线、国际航线或香港、澳门、台湾地区航线的航空客运销售代理业务(限子公司凭中国民用航空运输销售代理业务资格认可证书经营);工艺美术品销售;会议及会展服务;国内沿海普通货船、客滚船及液化气船船舶管理(凭水路运输服务许可证经营有效期至2015年3月18日)。广西北海至海南海口客滚船运输;北海至涠洲旅车客渡、高速客船运输;国内沿海、长江中下游及珠江三角洲普通货船、液化气船运输、榕江普通货船运输、广西沿海开放口岸至香港、澳门间的水路普通货物运输(凭水路运输许可证核定范围经营许可证有效期至2018年12月4日);船舶修造(限下属分支海运船厂经营);港口货物装卸;船舶代理(限下属子公司新奥北海国际船舶代理有限公司经营);邮轮营销策划、邮轮投资、船票销售代理(国际船舶代理服务除外);北海市辖区内从事北琼航线客滚船船舶代理和旅客运输代理业务、海上客运售票服务、救生筏检修(限分支机构经营);钢材、摩托车及汽车配件、工程机械配件、电机产品、车船配件、五金交电、劳保用品、无线电通导航设备、百货、建筑材料、装饰材料销售;淡水供应(非食用水);商品的进出口业务。(但国家禁止公司经营或禁止进出口的商品除外),码头及其他港口设施服务(为船舶提供码头设施),港口旅客运输服务(为旅客提供候船和上下船舶设施和服务员旅客船票销售);货物装卸服务(在港区内提供货物装卸服务、车辆滚装服务);船舶港口服务(为船舶提供岸电、淡水、物料供应、生活垃圾接服务);在港区内提供危险货物港口作业服务(在《港口危险货物作业附证》核定的范围内作业)(凭中华人民共和国港口经营许可证经营?有效期至2017年1月18日);国际船舶旅客运输(许可证有效期至2017年7月30日)。

【机构研究】

国泰君安:北部湾旅合理价格区间为6.92-7.70元

建议询价间:5.03 元/股。假设发行5406万股新股①相对估值(PE和PB):参考2014/15 年可比上市公司的PE 估值,合理价值区间为6.92-7.70 元/股。②绝对估值(FCFF 和FCFE),对应合理价值为7.92和5.31 元/股。③公司计划募集资金24700 万元,发行费用预计为2497.69 万元,若不超募,则募集资金总额为27197.69 万元;除以此次发行数量5406 万股,则发行价预计为5.03 元/股。

北部湾旅游:海洋旅游+旅游服务的专业运营商。①海洋旅游运输业务是公司核心业务和主要盈利来源,主要经营北涠和北琼旅游航线,近年新开拓山东烟长航线和蓬长航线,拟开拓“北海-越南下龙湾”国际旅游客运;②旅游服务是旅游运输向上游产业链的延伸,目前在全国11 个城市设立旅行社子公司,对公司做大做强旅游业具有良好的协同效应;③能源运输业务逐步淡化。公司将深入产业链上游,参与目的地旅游接待服务和海岛景区开发,逐步建立旅游码头开发、旅游航线运营、旅游景区开发与旅游服务对接的一体化运营模式。

募投项目增强运输能力、提升服务水平,巩固公司在北部湾旅游区的竞争优势:募投项目拟在北涠航线新建350 座高速客船和600 座普通客船和北琼航线新建718 座豪华客滚船。目前北涠航线和北琼航线合计收入占比80%,合计毛利占比90%以上。通过募投项目提升航线运力,优化船舶硬件设施,提升接待能力,同时丰富船舶增值服务项目,增加船上的经营业务。

预计公司2015-17 年收入分别为3.58/3.88/4.21 亿元,同比增长8.52%/8.50%/8.38%。预计同期净利润分别为6242/7281/8014 万元,同比增长20.0%/16.6%/10.1%。假设发行新股为5406 万股,则对应的2015-2017 年的EPS 分别为0.29/0.34/0.37 元。

风险提示:天气等影响旅游客源,经营安全风险和燃料价格上涨风险

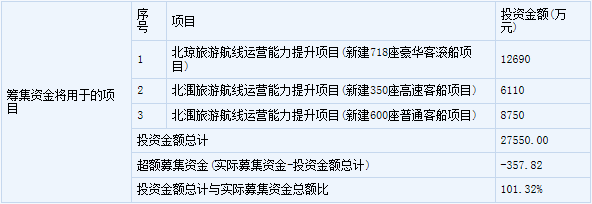

九华旅游(603199)

【基本信息】

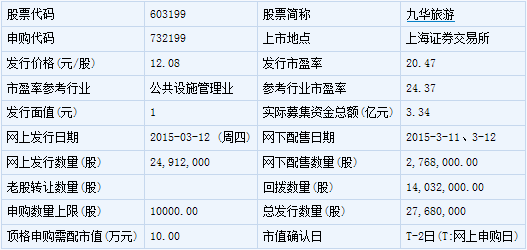

【申购状况】

【公司简介】

许可经营项目:国内、入境旅游业务(凭有效许可证经营);一般经营项目:旅游索道、住宿、餐饮(以上由分公司凭许可证经营);旅游景区景点资源开发、园林经营管理;电子商务、信息咨询;旅游商品销售(国家规定实行许可证管理的商品需凭许可证经营)。

【机构研究】

国泰君安:九华旅游合理价格为17.65-18.48元

建议询价间 :12.09 元/股。发行2768 万股新股①相对估值(PE 和PB):参考2014/15 年可比上市公司的PE 估值,合理价值区间为17.65-18.48 元/股。②绝对估值(FCFF 和FCFE),对应合理价值为16.84 和10.13 元/股。③公司计划募集资金30516.6 万元,考虑承销保荐费用条款,若不超募,则募集资金总额为33462.35 万元;此次发行数量2768 万股,发行价预计为12.09 元/股。

九华旅游:九华山风景区的综合旅游运营商。公司主要从事酒店、索道缆车、旅游客运以及旅行社等业务,依托九华山风景区旅游资源,获得独特的区域竞争优势,增长稳定。①酒店:拥有6 家酒店,其中风景区内有东崖宾馆(四星)和聚龙大酒店(四星),2013 年收入1.61亿。②索道缆车:经营九华山的天台索道、花台索道和百岁宫缆车,2013 年收入1.32 亿。③旅游客运包括景区内客运专营和对外旅游包车,2013 年收入5245 万。④下属6 家旅行社,2013 年收入3835 万。

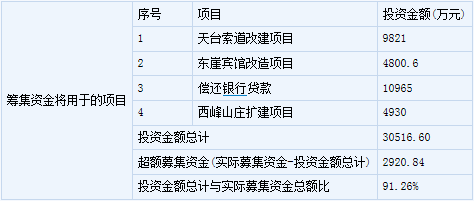

募投项目致力提升接待能力和服务质量,增强核心竞争力,并优化资本结构:①四个募投项目,分别为:天台索道改建、东崖宾馆改造、西峰山庄扩建和偿还银行贷款。②前三个项目将提升公司服务设施承载力,进一步完善旅游产业链布局、丰富服务产品结构、提高承载能力,提升服务服务质量并增强游客的体验感和黏性,从而有效强化区域性行业竞争优势、维持景区内旅游运营的领先地位;③偿还银行贷款将降低负债率,优化资本结构,为公司长期发展提供坚实基础。

预计公司2015-17 年收入分别为4.51/4.98/5.48 亿元,同比增长9.7%/10.5%/10.1%。预计同期归属于上市公司所有者的净利润分别为7947/9239/10474 万元,同比增长19.3%/16.3%/13.4%。发行新股为2768 万股,则对应的2015-2017 年的EPS 分别为0.72/0.83/0.95 元。

风险提示:天气情况、其他自然灾害等不可抗力等影响接待能力

上海证券:九华旅游合理估值区间为27-33倍PE

九华旅游公司依托于九华山风景区经营,景区悠久的历史渊源、深厚的佛教文化和众多高品质的旅游资源使其获得了独特的区域竞争优势。公司成立至今,在九华山风景区旅游市场一直占据主导地位:经营风景区内索道缆车业务、获得了景区内旅游客运业务专营权、酒店业务则占据中高端市场。目前公司主营业务主要为酒店、索道缆车、旅游客运及旅行社等业务,已构建起较为完整的旅游业务链,具有较强的旅游综合服务能力。

募集资金项目简介

九华旅游本次IPO 拟发行2768 万股,募资资金扣除发行费用后将分别投向天台索道改建项目、东崖宾馆改造项目、西峰山庄扩建项目以及偿还银行贷款。三项改扩建项目建成运营后,将有效提高九华山风景区游客接待能力;偿还银行贷款后将提高公司偿债能力、降低财务费用。

盈利预测

我们预计公司各项业务收入将随九华山景区游客数逐年增多而稳步增长,预计公司2014 年、2015 年、2016 年将实现营业收入4.11 亿元、4.42 亿元和4.76 亿元,年增长率分别为6.55%、7.51%和7.61%;实现归属于母公司的净利润分别为6645 万元、7921 万元和8823 万元,年增长率分别为5.73%、19.21%和11.39%;按照公司本次发行后11068万股计算,每股收益分别为0.60 元、0.72 元和0.80 元。

公司合理估值

我们以A股中同样依托着名景区经营的旅游类上市公司作为九华旅游的相对估值参考,可比公司2014 年、2015 年动态市盈率均值分别为47.52 倍和36.21 倍。根据可比公司相对估值以及公司主营业务未来成长性评估,我们认为,以2015 年30 倍市盈率为中枢,上下浮动10%给予公司2015 年27-33 倍市盈率较为合理,由此公司合理估值为19.44-23.76 元/股。

中泰股份(300435)

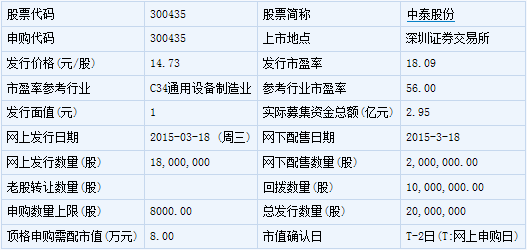

【基本信息】

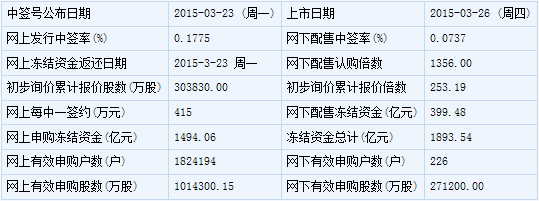

【申购状况】

【公司简介】

铝制钎焊板翅式换热器、散热器、传热制备、精馏设备、分凝分馏设备、塔器、冷箱、非标设备、工艺成套装置、压力管道、压力容器制造、设计(凭有效许可证件经营)及相关技术咨询服务。货物进出口(法律、行政法规禁止经营的项目除外,法律、行政法规限制经营的项目取得许可证后方可经营)。

【机构研究】

中泰股份:合理价值区间应为36.30-42.35元

深冷技术工艺市场前景广阔。公司是深冷技术工艺及设备提供商,主营业务为深冷技术的工艺开发、设备设计、制造和销售。深冷技术工艺系在低温环境中(通常为-60℃~-269℃)对天然气、合成气、烯烃、空气等介质进行液化、净化或分离的工艺方法。受益国家能源结构调整,工业转型升级战略将为深冷工艺提供了良好的市场契机,天然气、现代煤化工对于深冷技术设备产品的需求量将大幅提高。

成套装置与核心部件多样化生产。板翅式换热器、冷箱和成套装置产品之间,前者分别系后者的组成部分、后者则分别是前者更高级的产品层级。公司主要产品中,板翅式换热器系高效、紧凑式换热设备,是深冷工艺的关键部机。公司生产的板翅式换热器主要对外销售、部分自配套。冷箱系由板翅式换热器、塔器、阀门等低温设备所集成的工艺系统,具有撬装特征。

“以销定产”稳定公司盈利。成套装置和冷箱产品具有单体金额高、生产周期长、客户连续性低的特点,故公司成套装置和冷箱的订单总数不多,且不同客户的订单之间技术要求差异明显。因此,公司成套装置和冷箱完全采用“以销定产”,仅当与客户签订正式销售订单以后,才开展生产计划的安排。公司成套装置的销售收入从2012年的1.06亿元增长到2014年的1.82亿元,年均复合增长率31.03%,产品毛利率一直维持在22%以上。截至2014年9月30日,公司持有未执行订单的总金额达到96652.20万元是14年销售收入的2.23倍,订单充分可保稳健增长。

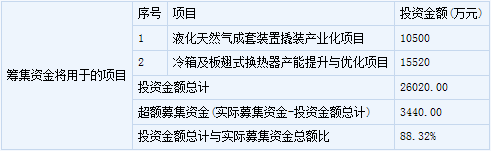

募投项目:本次募集资金主要用于冷箱及板翅式换热器产能提升与优化项目和液化天然气成套装置撬装产业化项目。冷箱及板翅式换热器产能提升与优化项目总投资为15520万元,其中建设投资12420万元,铺底流动资金3100万元。项目建成后,可新增冷箱产能10套/年,板翅式换热器1500吨/年。项目建成,公司冷箱和板翅式换热器产能增长率将达到108%和100%。

公司此次发行新股数量为不超过2000万股,发行后总股本不超过8000万股,募集金额约2.60亿元。摊薄计算公司2015-2017年EPS分别为1.21、1.41和1.48元,按照可比公司15年动态估值,我们给予公司2015年30-35x动态PE,二级市场合理价值区间应为36.30-42.35元。

风险提示:原材料价格波动风险、技术风险。