“汇战” 暂告捷:人民币贬值风险已下降

- 发布时间:2016-01-14 09:29:14 来源:中国新闻网 责任编辑:张少雷

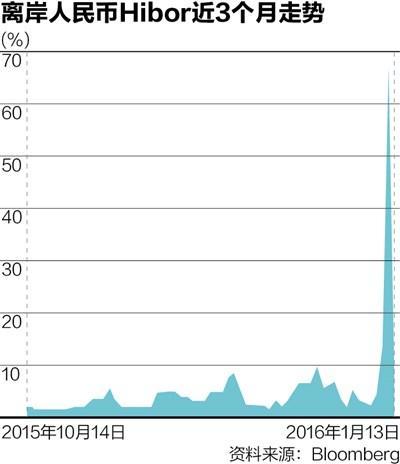

种种迹象表明,从1月4日开始的此轮人民币波动潮已逐渐平复,昨日(1月13日)连续两日飙升的香港银行同行业拆借利率(Hibor)大幅回落;与此同时,在岸与离岸市场企稳回升,业内普遍预期,人民币汇率风险暂缓,但仍需警惕市场存在的贬值预期。

香港财资市场公会公布的数据显示,昨日Hibor已由创历史新高的66.8%大幅回落至8.31%。1周、2周的Hibor也分别由33.79%、28.34%回落至11.96%和11.13%。

此前两日Hibor飙升意味着香港作为最大的人民币离岸市场,人民币流动性快速下降,香港银行业面临“无钱可借”的局面。

业内普遍认为,出现“钱荒”是由于中国央行正通过在香港的国有银行买入人民币,以遏制离岸人民币走贬,同时缩小在岸与离岸人民币汇率差来打击快速崛起的套利交易。而付出的代价是,随着中国央行持续购入离岸人民币,可供香港银行间借贷的人民币供给不断枯竭。

眼看形势日益严峻,香港金管局在1月12日下午公开表示,已为银行提供流动性支援,成为昨日Hibor大幅回落的主要原因。金管局发言人称,已经留意到离岸人民币拆息上升,并通过人民币流动资金安排,加上一级流动性提供行的配合,为银行提供流动性支援。近日有关安排的使用量有所增加。此外,金管局也已经鼓励银行尽量使用其可动用的人民币头寸投放于市场。

对于Hibor飙升的主要原因,金管局解释称,离岸人民币拆息是由市场对人民币资金的供求所主导。近期离岸人民币资金池有所收缩,加上近日离岸人民币资金供应较为紧张,因此推高拆息。

金管局发言人同时强调,目前香港拆借市场整体运作有序,但将一如既往地密切监察离岸人民币市场。鉴于市场波动加剧,金管局已提醒本港银行小心管理相关风险。

从目前走势来看,在岸与离岸市场人民币对美元汇率波幅明显收窄。昨日,人民币对美元中间价报6.5630,较前日中间价6.5628小幅下调2个基点,但较前日收盘报6.5750则上调了120个基点。自1月7日以来,央行已经连续五日将中间价维持在6.5600水平,有利于市场信心企稳回升。

截至昨日16:30收盘时,在岸人民币对美元即期汇率报6.5783,较开盘价6.5708小幅贬值,夜盘开始后,人民币升值势头更为明显,截至《第一财经日报》记者发稿时,人民币对美元报6.5744,微升6个基点,幅度为0.01%。

离岸市场(CNH)昨日走势整体平稳,除开盘后小幅走贬外,始终处于升值区间,截至本报记者发稿时,离岸人民币对美元报6.5721,前日收于6.5780,微升59个基点,幅度为0.1%。

中金公司昨日发布的最新报告提出,人民币汇率近期进一步贬值风险应已下降。

该报告分析称,央行在在岸和离岸市场均加强了支持性的干预措施,并着力抑制针对人民币的投机行为,使得离岸人民币流动性一度告竭。同时央行官员密集发表讲话,安抚持怀疑态度的投资者,以期向市场传达人民币没有大幅贬值基础的信号。随着中间价回升,这些措施似乎暂时稳定了市场。近期马上出现较大贬值的可能性应该很低。

不过报告提出,对于如何释放人民币贬值压力仍然存在诸多不确定性。未来诸如个人排队购汇或经济数据疲软等事件极有可能会再次刺激脆弱的市场情绪。尤其是1月份中国外汇储备降幅或进一步扩大。随着2月初数据公布,它可能引发新一轮贬值压力。

同时,此轮人民币意外波动或成为对人民币国际化进程中离岸市场所扮演的角色进行反思的一个契机。中金宏观认为,离岸市场为人民币走向国际舞台提供了通道,这在中国金融市场还不发达的情况下显得非常重要。从某种程度上讲,离岸市场诞生于监管套利,必然会对国内宏观政策的实施构成一定挑战。随着市场规模扩大,这种挑战越来越不容小觑。例如,跨市场套利显著提升了央行稳定汇率的成本,而可观的离岸在岸汇差强化了在岸市场的贬值预期。