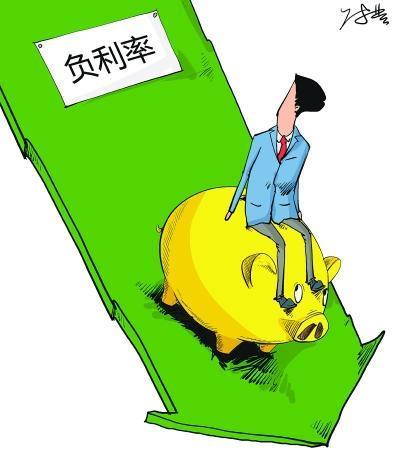

负利率、低汇率 如何让你的财富不缩水?

- 发布时间:2015-09-21 08:02:13 来源:北京晚报 责任编辑:张明江

刚从欧洲旅游回来的小丁,这几天密切关注人民币汇率变动,希望找个合适的时间点为刚刚消费的信用卡还款。而掌握家中财政大权的周阿姨,这些日子忙着“逛银行”,希望趁中秋节高收益理财集中发售之际,买一款长期理财产品,顺利度过利率“1”时代。在当前人民币贬值、利率五连降的大背景下,有哪些较稳健的投资渠道能让普通百姓多收三五斗?又有哪些投资风险需要格外关注?

换外汇

让肉烂在锅内?

9月17日,国家外汇管理局公布了最新的资本进出数据,今年8月银行结售汇逆差2745亿元人民币(等值435亿美元),再次打破7月份逆差2655亿元人民币(等值434亿美元)的纪录。今年1至8月,银行累计结售汇逆差11874亿元人民币(等值1923亿美元)。

外汇局综合司司长王允贵在发布会上解释,当前的形势可以用三个“增加”来概括:第一是银行净卖出外汇增加。7月份银行即期加上远期结售汇,合计净卖出外汇561亿美元,8月份增加到900多亿美元,同期外汇储备下降900多亿美元,也印证了银行净售汇的状况。第二是金融机构吸收的外币存款增加。8月末,金融机构外币存款余额达到了6674亿美元,较2014年末增加了939亿美元,较今年7月末增加了270亿美元。第三是跨境资金净流出有所增加。7月份,企业和个人通过银行跨境外汇净流出140亿美元,8月份增加到700多亿美元。

针对上述三个“增加”,外汇局认为银行净卖出外汇增加,企业、个人外汇存款增加,表明了“藏汇于民”的步伐正在加快,外汇储备正在从国家的大池子分散到千家万户的小池子,就像市场说的“肉还在锅里”。国家总体外汇财富呈现分散化、多元化的趋势,符合市场化配置外汇资源的改革方向。

谈到人民币汇率,王允贵表示,今年8月份以来,人民币兑美元汇率中间价贬值4%左右,兑欧元、日元、英镑等也有不同程度的贬值,人民币贬值压力通过8月11日以来的持续释放,已经基本释放完毕。从外汇局最近的监测看,不论是银行的售汇还是银行的付汇,都在明显地收敛,说明市场的情绪正在回归,人民币汇率已经趋于稳定。

外币理财

前怕狼后怕虎?

9月18日,人民币汇率中间价为1美元兑人民币6.3607元。人民币汇率的变动已经引起一些敏感的投资者对外币理财产品的关注,尤其是美元理财产品。

Wind数据显示,今年银行理财产品每个月发行量大概有6000款至7000款,但是外币理财产品只有100款至200款,外币理财产品几乎成为“鸡肋”。8月11日开始人民币对美元中间价出现大幅下跌,外币尤其是美元理财产品逐渐开始受到投资者的关注。今年前8个月,澳元理财产品的平均年化收益率波动较大,在2.17%至3.55%之间,美元理财产品的平均年化收益率在1.44%至1.84%之间,港元理财产品的平均年化收益率在1.19%至1.80%之间,欧元理财产品的平均年化收益率在0.77%至0.94%之间。

人民币贬值的背景下,外币理财除了可以获得本身的收益外,还可能获得一笔汇率变动收益。比如在投资期限内,该币种对人民币升值1%,那就等于额外获得了1%的收益。但是,外币理财的收益率非常低。以光大银行9月17日至9月27日发售的“2015年阳光理财A计划第二十四期产品”为例,起购金额5000美元,收益类型为保本固定型,投资期限366天。该产品预期收益率1.8%,已经是北京地区中资银行在售的美元理财中收益率最高的产品了。然而,即便人民币对美元继续贬值1%,它的收益率也远低于同期发售的人民币理财产品。

银行理财经理表示:“来咨询外币理财的市民主要有两种,一种是平时就长期持有大量外币的客户,另一种就是有子女在国外留学或正准备出国留学的客户。其他客户很少关注外币理财。”事实上,外币理财产品的收益率与所在国市场利率水平相关,与人民币贬值没有太大关系。如果投资者因为人民币在短期内快速贬值而将人民币兑换成外币再去理财,那就得不偿失了。

投资海外

港股美债机会多

QDII是在资本市场未开放条件下,在一国境内设立,经该国有关部门批准,有控制地,允许境内机构投资境外资本市场的股票、债券等有价证券投资业务的一项制度。也就是说,QDII基金的经理人,在国内筹集资金,在海外进行投资。因此当人民币贬值、美元升值的时候,其海外资产会升值,为投资者带来收益。我国的QDII基金是以人民币计价,所投资产为外币资产。因此人民币贬值,以人民币买入QDII的投资者将直接获得兑汇收益。

国内首批QDII是从2007年开始出现,但多年来发展并不是很热。主要原因是这些年中国处于经济高速增长期,无论是投资实体经济,还是投资股市、债市,抑或购买银行理财产品,都可以获得较好的回报。同时,在经济高速增长的支撑下,人民币汇率升值幅度较大。在这些情况下,资金都更愿意在国内寻找投资机会,而海外投资相对欠缺吸引力。然而近年来,中国经济进入“新常态”,经济增长放缓,央行接连降息降准,国内传统投资品种的收益也逐渐下降。人民币定价机制更加市场化,汇率双向波动加大。同时,美国经济复苏强劲,带动美元逐渐走强。这些使得中国投资者对海外市场的关注逐渐上升。

从全球经济体的投资价值来看,哪些国家和地区最被看好?国泰基金经理吴向军认为,美国经济可以作为海外市场投资首选,因为美国正处于经济周期上行中段,经济不断增长,失业率也在下滑,目前是全球最景气的经济体。招商证券的研报指出,随着上一轮人民币升值趋势的结束,未来的潜在兑汇收益使得QDII基金中主投美元和港币资产的产品吸引力显著增强。具体来说,当前QDII基金在海外投资的范围主要包括港股、美股、新兴市场、欧洲股票、黄金、REITs、大宗商品、债券等,建议投资者可以重点关注港股QDII和美元债券QDII这两类产品。

理财秘籍

放长线钓大鱼

8月26日央行再次降息降准,这也是年内第四次降息及第四次降准。随着市场资金面越来越宽松,各类理财产品收益率纷纷下跌,互联网宝宝跌破3%,银行理财跌破5%,P2P跌破15%,预期市场利率将继续走低。目前一年期存款基准利率仅为1.75%,为新中国成立以来最低水平。

面对越来越低的存款利率,家庭理财要合理配置资产。融360理财分析师建议,将资金分为三份,第一份作为应急资金,方便日常消费及支取,这部分资金适合放在各类宝宝等流动性较强的产品上面;第二份作为保命资金,投资一些稳健的理财产品,比如银行理财、保险理财、票据理财、债券、债券基金及混合基金等;第三份作为闲钱,可以进行高风险投资,比如股票、股票基金、P2P等。

随着利率越来越低,老百姓的存款往哪里搬家更好呢?分析师建议,对于保守型投资者,建议将资金投入稳健的银行理财、纯债基金、国债和大额存单等。近一两年银行理财产品收益下降也较为明显,但是仍然比存款利率高很多。目前行业平均收益在4.6%到4.7%之间,很多股份行和城商行非保本类产品收益能达到5%以上,而且安全性也比较高。此外,纯债基金也属于相对稳健的理财产品,平均收益率略高于银行理财,不过不建议购买可转债基金,风险较大。

银率网分析师认为,从短期情况来看,银行理财产品的平均预期收益可能会有阶段性的小幅反弹,一方面因为美联储推迟加息,一定程度上会稳定国内的市场情绪和资产价格,另一方面马上到来的“双节”可能使持续低迷的银行理财市场出现一波小反弹。在低利率时代,投资者不宜追求利润暴利,多考虑长线理财产品,比如1年期以上的银行理财,不失为明智之举。