鲁政委:降息是系统性减低融资成本最有效手段

- 发布时间:2014-11-24 12:35:25 来源:中国网财经 责任编辑:胡爱善

中国网财经11月24日讯 中国人民银行11月21日决定,自2014年11月22日起下调金融机构人民币贷款和存款基准利率。兴业银行首席经济学家鲁政委对此解读认为,降息是系统性减低融资成本最有效手段。

以下是解读全文

评论:

1、降息在我们的预期之中,有利于引导预期

10月6日,我们在报告《等待“双降”——评央行第三季度例会》中,指出“在笔者看来,当前迫切需要‘三降’:人民币汇率的有序贬值、全面降息、全面降准。但是,考虑到当前任何‘全面’的调整都因‘结构’和‘改革’色彩不够浓烈而被‘定向’和‘精准’所取代,因而,调整时点可能滞后,但最终无法避免。”11月7日,我们在报告《降息伏笔出现——评第三季度货币政策执行报告》中,指出货币政策执行报告“在形势判断和政策取向上的措辞改变……已在为未来的调整预留伏笔”。11月19日,我们再次在报告《继续“降息”的号角——评11月19日国务院常务会议》中,指出“会议强烈要求继续‘降息’,……如果无法用‘全面’(降息、降准)的办法来调整‘利率锚’,则最终降低融资成本的努力很可能仍然成效不彰”。

面对 19 日国务院常务会议要求“进一步采取有力措施缓解企业融资成本高 问题”之后,货币市场利率连续两日超预期上升,本次的降息行动有助于兑现 承诺,引导预期。

2、降息是坚持理性思考的正确举措

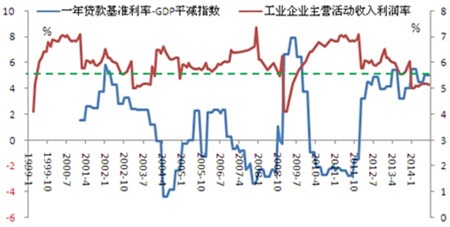

在过去三个月经济持续减速、物价超预期回落的背景下,继续维持过去的 利率水平,不仅是背离了稳健货币政策的“中性利率”,而且更造成了实际利率 水平的过高(我们在 10 月 30 日曾明确呼吁《维持稳健中性利率需要降息》①)。 图表 1 提供的数据显示,按照一年期贷款利率减去 GDP 平减指数折算的实际利 率,已攀升至 2001 年有历史数据以来的高位,并由此大幅压制了企业主营业务 利润率,这实际上是企业不断喊“融资贵”的最直接原因。

考虑2013 年前的存量贷款定价全部是以贷款基准利率加减点形成,2013年放开贷款利率下限管理后,实际操作中以其他基准定价的仍然偏少,因而, 指望在不调降基准利率这个“利率锚”的情况下而出现融资成本系统性的下降,是不现实的。因而,本次降息是坚持理性思考之后的正确决策,而无关乎是否 相信改革的义气之争。

图表1 实际利率与工业企业主营活动收入利润率

对于本次降息之后可能带来的降低融资成本的效果,回顾央行在2012年6月8日那一次的降息之后表现,应该能够提供一些佐证。

首先,降息传达的政策信息,降低了贷款利率上浮比例。2012年6月宣布 降息前的5月份,贷款利率上浮的占比(70.57%)与今年9月(71.26%,降息 前一个月的数据尚未公布)几乎相当。2012 年6月降息之后,市场预期转变,在随后的几个月里,贷款利率上浮的占比持续下降,直到2013年年中“钱荒”发生后,贷款上浮的占比才开始持续攀升(见图表2)。

图表2 各月利率调整幅度

其次,一般贷款和个人住房贷款利率对于降息反应敏感。因贷款加权平均利率只有季度数据,我们选择2012年第二季度、第三季度的数据与降息前一个 季度的数据比较来观察降息的影响,发现在2012年6月和7月的两次降息后,在基准利率和上浮比例同时下降的带动下,一般贷款和个人住房贷款的加权平 均利率大幅走低,幅度甚至超出了基准利率的调整幅度(见图表3)。第二年初(2013年初)存量贷款重定价后,一般贷款和个人住房贷款的加权平均利率与 上年第四季度大致持平,但显著低于2012年第一季度。

图表3 加权平均贷款利率及分项走势

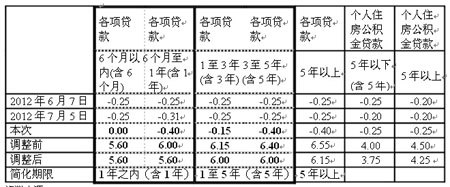

3、贷款利率降40个基点主要为简化合并贷款利率期限

本次主要期限(1年、3 年、5 年)的贷款利率降40pb,而非传统的25pb,主要为了简化贷款基准利率期限,以便将6个月以内(含6个月)及1-3 年(含3年)的期限分别合并到1年之内(含1年)和3-5 年(含5年)两个期限内。

观察图表 4 中列出了本次以及此前两次贷款利率调整期限和幅度,可以发现:

此前各项贷款利率共有5个期限,且各档次利率不同,每次利率调整时一般5个期限均会有所有调整。而本次公布的贷款利率调整,将此前的5个期限简并成了3个期限,比如,1年之内(含1年)的贷款基准利率均为5.6%,相当于6个月以内(含6个月)的贷款利率持平未动(见图表 4);1至5年(含5年)的贷款基准利率均为6.0%,相当于1至3 年(含3 年期)的贷款利率仅降15pb。若按传统降25个pb,则期限就无法实现简化合并。

另外,个人住房公积金贷款各期限利率一致调降25pb,此前两次降息调整 幅度多为20pb。

图表4 各利率档次调整幅度

4、不对称降息收窄利差

本次利率调整,不仅关键期限的贷款利率降幅大于同期限存款利率,而且 还将存款利率上限由存款基准利率的1.1倍调整为1.2倍。

一方面,存款利率上限的提高,和5年期存款利率的停止公布,是推进利率市场化、提高商业银行定价自主权的举措,也是为了避免在理财产品的竞争下,存款利率过低造成吸储困难。

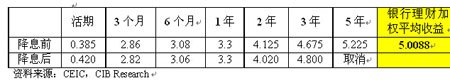

但另一方面,不对称的降幅和允许存款利率的上浮,事实上也是对商业银 行利差的双重压缩。考虑到目前各期限存款利率远低于银行理财收益加权平均5%左右的收益率(见图表5),在贷存比压力下,商业银行为吸收负债不得不一浮到顶。如果 这样,图表5提供的降息前后各期限利率上浮到顶之后的水平,可发现,实际执行的1年期存款利率与调息前基本持平,而活期和3年定存利率反而还会略有上升。

图表 5 存款利率上浮到顶之后的利率水平

资产端利率下降、负债端利率持平将降低银行利润。2014 年前三季度商业 银行净息差 2.68%,与 2013 年全年净息差持平。考虑到贷款上浮比例可能在市 场预期转变后下降,则粗略估算,存量贷款利率重置之后,贷款实际利率降幅 可能在 30pb 左右。预计贷款利率重置之后银行净息差可能收窄 25pb 左右,令 银行利润较此次降息前减少约一成,较不降息减少约 1600 亿左右。

5、降息之后,央行还需继续做什么?

首先,人民币贬值压力将再度迎来显性化的契机,由此,可望迎来人民币中间价日间波幅的扩大和人民币弹性的提高。借助本次降息之后中外利差收窄、人民币汇率市场态势的可能转向,央行可顺势而为扩大人民币中间价波动弹性,让人民币在市场的力量驱动下反映中国经济的基本面,修正人民币汇率的高估。而境内宣布降息之后,香港人民币美元汇率出现迅速贬值,与此同时,澳元汇率同步出现明显升值,后者清楚彰显出投资人将降息和贬值视为对中国经济的利好。因而,果真此次人民币汇率能够修正高估,则中国经济可以有一个更轻 松、健康的 2015 年。

其次,迫切需要由双目标回归单目标。在当前情况下,央行一方面被要求M2 要稳定于13%左右,货币量不能投放太多;但另一方面又被要求降低实体经济融资成本,市场利率不能上升。若仅为后者,把SLO利率至于3.5%敞开 供应流动性即可,但由此却会导致M2超标。本次降息之后,如果继续维持双 目标,则货币市场利率就仍然脆弱。

其实,在我们看来,这种以牺牲利率市场化背景下建立政策指标利率为代 价而苦心孤诣地着力完善对M2的调控,其实并没有太多意义。因为全球主要经济体20世纪60年代以来的数据清楚显示(i)从来没有哪一个经济的M2/GDP 在达到一定水平后成功出现过趋势性的回落;(ii)M2/GDP 与通胀水平之间, 并不存在显著正相关关系(特别是在 M2/GDP 越过 100%之后),很多时候甚至 还是负相关的,即 M2/GDP 越高通胀水平就越低(特别是在 M2/GDP 越过 100% 之后),此前一直以高 M2/GDP 闻名的经济体德国和日本,却是以低通胀乃至 通缩闻名的经济体。更为详细的数据呈现,请参见 2014 年 11 月 5 日研究报告 《M2-GDP 与货币超发:全球视野中的流行谬误》。

第三,废除贷存比,打破刚性兑付。目前理财的刚性兑付,已经是的银行 负债成本难以明显下降,这也是本次通过扩大存款利率上浮区间,事实上让存 款利率没有下降的主要原因,这会造成银行盈利能力、从而资本补充能力被削 弱,最终制约银行能够为经济提供的融资能力。因此,未来迫切需要尽快废纸 存贷比指标,以便遏制一浮到顶、高息揽储;同时打破刚性兑付,彰显了低息 存款的安全价值。

最后,政策当局需要明确承诺一个明确的中长期通胀水平。从理论上说,中长期利率是按照预期通胀率来定价的。本次取消了 5 年期贷款利率的公布,却缺乏配套的对通胀的承诺,在前几年通胀明显上升的经验下、以及目前各类高息理财的存在,银行很可能无法就5年期存款与储蓄达成一致,最终是此类存款的流失。