2.5%的保证利率下限取消 万能险转身市场化

- 发布时间:2015-02-27 08:30:00 来源:中国经济网 责任编辑:罗伯特

|

万能保险取消不超过2.5%的最低保证利率限制,投保万能险产品将有可能获得更高的保障与收益。

在完成普通型、万能型人身保险费率改革的基础上,保监会将继续稳步推进第三步—放开分红型人身保险预定利率,力争在2015年底实现人身保险费率的全面市场化

日前,中国保监会宣布,兼具保障与投资双重功能的保险险种——万能保险已放开最低保证利率,即取消不超过2.5%的最低保证利率限制。这意味着在投资环境向好的情况下,投保万能险产品将有可能获得更高的保障与收益。

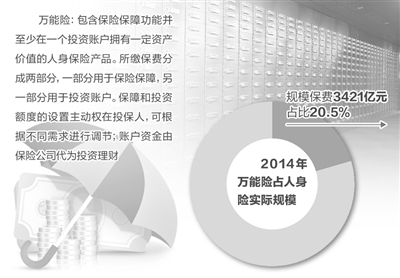

所谓万能保险,是包含保险保障功能并至少在一个投资账户拥有一定资产价值的人身保险产品。所缴保费分成两部分,一部分用于保险保障,另一部分用于投资账户。保障和投资额度的设置主动权在投保人,可根据不同需求进行调节;账户资金由保险公司代为投资理财,投资利益上不封顶、下设最低保障利率。

而今,这一利率下限取消了。

从实处为消费者考虑

按照保监会公布的统计数据,2014年万能险保费收入为91.9亿元,占人身险规模的0.72%。但这是受新会计准则的影响,实际上,万能险规模保费为3421亿元,占比为20.5%。“自2010年以来,万能险在规模保费上都是持续增加,这也是我们在放开了普通型人身险预定利率后,紧接着在万能险领域迈出第二步的原因。”保监会人身保险监管部主任袁序成表示,此举旨在更快更好地保护消费者权益。

“新政”取消了万能保险不超过2.5%的最低保证利率限制,最低保证利率由保险公司根据产品特性、风险程度自主确定。同时,提高了风险保障责任要求,即将最低风险保额与保单账户价值的比例提高3倍,由5%到20%,从而体现了回归保障的监管导向。

“放开保障利率下限后,我们预判保险公司的最低保证利率会提高到3%或者3.5%,超过3.5%的需要审批,没超过的将通过备案。”袁序成说,实际上,没放开之前市场上的结算利率一般都超过了4%,放开之后,保险公司提高到3%以上的利率是大概率事件,这将大大提高消费者的最低保障利率水平。同时,万能险与其他理财产品相比也将更具竞争力。

此次改革将在总体上降低万能险的费率水平。首都经济贸易大学保险系教授庹国柱在接受《经济日报》记者采访时表示,比如趸交初始费用上限和退保费用上限都下降了一半,这些都是明显有利于消费者的举措。

投资能力将受考验

启动万能险费率新政,凸显了监管层坚持市场取向、推进费率改革的决心。实际上,自2013年开始,保监会便按照“放开前端、管住后端”的基本思路,稳步推进人身保险费率政策改革,目前已建立起了符合市场规律的费率形成机制。

放开前端,即将前端产品定价权交还保险公司,产品预定利率(或最低保证利率)由保险公司根据市场供求关系自主确定。这意味着过去费用收取缺乏灵活度的局面将得以改变,产品的费用也将更加低廉。

不难发现,此次改革围绕着风险保额、万能账户及结算利率、费用的收取、现金价值与责任准备金等几大部分进行,重点在于保额和收费,这也是万能险费改与普通型人身险产品费率市场化改革的主要区别。

对此,保险公司的投资能力将承受考验。“各公司的保证收益不会相同,最终收益还是取决于保险公司的资金运用水平和综合管理能力。”庹国柱表示。

行业运行更公平有序

根据保监会敲定的“普通型、万能型、分红型人身险”分3步走的改革路线图,袁序成透露,在完成普通型、万能型人身保险费率改革的基础上,保监会将继续稳步推进第三步—放开分红型人身保险预定利率,力争在2015年年底实现人身保险费率的全面市场化。

“寿险费率市场化改革可以提高寿险产品在市场上的竞争优势,同时有助于保险公司优化业务结构,但不能简单等同于费率自由化,而监管层在费改方案的制订上也力求考虑周全。”业内人士表示,在此次万能险费改和后续分红险费改方案的研判上,监管层都注重推动建立完善的保险市场规则,以营造公平的交易环境,在保证改革顺利进行的同时,稳步推进寿险业平稳过渡。

这也正是管住后端的意义所在。“我们将集中强化准备金、偿付能力等监管。产品最低保证利率越高,需要计提的准备金越高,偿付能力要求就越高。”袁序成强调,后端的准备金评估利率由监管部门根据“一篮子资产”的收益率和长期国债到期收益率等因素综合确定,通过后端影响和调控前端合理定价,管住风险。(经济日报记者 江 帆 姚 进)