宝宝类基金遇大考 传统公司预估千亿货基搬家

- 发布时间:2015-04-10 08:33:30 来源:中国经济网 责任编辑:田燕

笔者一位常年不联系的同学突然来电,需要笔者介绍一款基金。这位同学从事与证券行业“距离”较远的工作,一个月两进两出一只主题股基,未赚到钱还亏了管理费。

当然这只基金的净值还在稳增,这位同学看的眼红,却又战战兢兢。

一个小花絮背后,可以预料,如果牛市继续推进,2015年基金业的规模增长的重担,将重新压到股票型产品肩上。

但是之于行业而言,慢熊行情中,形成的围绕货币型产品形成的互联网基金大热,是否会戛然而止?基金公司花大价钱搭建的直销平台,是否会成为烂尾工程?而刚刚在工具化配置上寻找新角色的行业转型,是否又变成一个伪命题?

改革不缺乏劣币驱逐良币,而在考量基金业发展时,则需要掌门人们看的更远。你瞧,某追风而来私募基金,成立三四个月却“套牢”投资人四成的本金,嚯,市场从来是个大课堂,不止给投资人教训,也给基金管理人时刻的警醒。(李新江)

导读

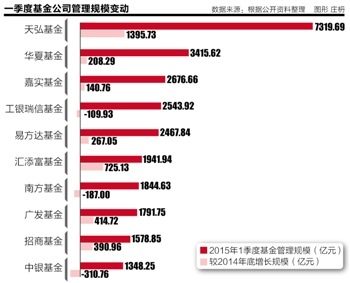

剔除天弘基金这个较为特殊的情况,记者计算了资产管理规模前二十名基金公司股票类产品增量情况与基金公司整体增量情况,据不完全统计前二十名的十九家公司货币基金产品流出的金额大概在千亿左右。

一时间,A股市场再次成为全社会谈论的热点。“90后股民入场”,“病人和医生在看病之余讨论起买哪只股票能涨”,甚至在“地铁上当你拿出手机打开股票软件之时也会有资深人士借机荐股”的段子比比皆是。之于基金行业,全民炒股的时代再次来临,股票型基金也由此受到热捧。

在此之前,牛市还未兴起的时候,也有一类投资产品有着类似的魔力,余额宝掀起“宝宝类”货币基金产品的大卖,并一举将天弘基金推上了公募基金管理规模第一的宝座,各家基金公司也趁机大发各类货币基金产品,规模一冲再冲。

21世纪经济报道记者从一些基金公司处获取到一些数据和信息独家获悉,基金行业正在上演一出资金挪移,驰援股市的好戏。

货基净赎回承压

记者从业内获得了一季度各家基金公司规模的排名,其中也一并有规模增长与一季度新发基金的数据。

但值得注意的是,记者发现在股基销售如此火热的一季度,一些公司一季度管理资产的规模不增反降。

其中,去年旗下股基有两只最终排名位列第一位和第三位的一家基金公司为例,其一季度管理资产的规模便下降109亿元,尤其引起记者关注。另外几家大型基金也未能幸免,南方基金、建信基金、银华基金(博客,微博)等几家公司也分别出现了几十亿到百亿管理资产规模的下滑。

这些公司货币基金类产品占比较高。根据IFIND数据显示,以建信基金为例,其现金类管理规模占比高达42.16%,而股票类管理规模仅占比16.97%。

同样的情况也出现在另一家银行系基金公司,尽管其股基业绩在去年表现抢眼,但权益类产品和固定收益类产品并不是占其管理规模的大头,其现金类管理规模占比为42.43%,而股票类管理规模仅为12.51%。

这最终成为导致这一类公司业绩下滑的主要原因,按照上述某基金公司内部人士透露的数据,该公司权益类产品和债券型基金均出现一定规模的净申购,赎回主要来自货币型基金(包括短期理财基金和传统货币基金)。

北京地区一家大型基金公司的人士向21世纪经济报道证明了这一逻辑,同时指出,一些公司的资产管理规模也并未有出现大规模的上涨,一部分原因也来自于货币型基金净赎回的对冲效应。

倘若按照一季度权益类产品加权净值增长约30%的口径进行统计,以嘉实基金(博客,微博)为例,其2014年末管理的股票类产品大概有1111亿,第一季度该类产品规模增量为总规模增量的贡献应该在400亿左右,然而记者获得数据显示嘉实基金第一季度整体规模的增量仅有140亿。

另外一家老牌基金公司博时,其2014年末股票类产品管理规模为631亿,占比55.74%。以30%的比例计算,其规模增长的额度应该在190亿左右,但实际上一季度博时基金整体规模的增量仅有0.64亿元。

而记者也从数家基金公司处了解到,货币基金类产品在牛市之下,净赎回的情况较为明显,而股基和债基产品的情况则为净申购。

货基多路径搬家股市

货币基金流出的资金都去哪里?

根据IFIND数据显示,一季度一共新发行的基金有140只,其中股票型基金、偏股型基金、被动指数型股票型基金等一共有118只,占全部发行数量比例的84.2%。而正在发行的和等待发行的基金产品一共有55只,其中股票型或是偏股型基金产品的数量为42只,占比76%。

华南地区一家基金公司的人士告诉记者:“牛市之下,股票型基金的销售非常火爆。目前公司的重点就是发股票型的产品,要趁牛市多推出股票型基金的产品。”

另有一位基金业人士分析,大环境决定今年产品在跟随热点走,依靠刺激性机会,比如之前打新热情比较好,灵活配置类基金比较多,季末、年末资金比较紧张的时候,货币类基金比较多,因此市场比较好的时候,偏股类基金也就比较多。

另一项反映目前股基吸金能力的事件便是百亿级的基金重出江湖。

记者了解到,东方红中国优势型基金在4月1日提前结束了募集,而这仅仅距离其开始募集仅3天的时间。该基金的募集规模超过100亿份,认购金额规模超过150多亿。不但创下了今年以来基金募集规模的新高,同时也是继2012年两只沪深300ETF之后首只募集规模超过100亿的偏股型基金。

此番盛景曾在上一次超级牛市中出现过,2007年牛市行情里,当时一些新发基金规模屡屡突破百亿元,最大的规模超过了400亿。

除了从股票型基金的渠道流入股市之外,货币型基金流出的资金也从个人账户的渠道流入股市。

华泰证券(601688,)一位基金行业研究员也讲到:“货币基金正在遭受持续赎回的考验,一方面是降息预期令收益率持续走低。而另一方面,股市的火爆行情也让货基竞争力不再,越来越多的资金从货币基金流向股市。”

“股市的火爆对基金产品的冲击还是非常大的,据我了解,越来越多的投资者将钱投入股市。未来如果股市依旧向好,对于宝宝类的产品冲击将会更大。”上海证券基金评价研究中心研究员刘亦千也对21世纪经济报道记者说到。