今日,科捷智能科技股份有限公司(股票简称:科捷智能,股票代码:688455)在上交所科创板上市,发行价格为21.88元/股,首日破发,盘中最低报20.83元。截至收盘,科捷智能报21.18元,下跌3.20%,振幅18.69%,成交额5.50亿元,换手率63.66%,总市值38.30亿元。

公司是智能物流和智能制造解决方案提供商,专注于为国内和国外客户提供智能物流与智能制造系统及产品的设计、研发、生产、销售及服务。

本次发行前,益捷科技持有公司3,100.00万股股份,占总股本的22.86%,为科捷智能第一大股东、控股股东。龙进军通过益捷科技间接控制公司3,100万股股份表决权,通过科捷投资间接控制公司1,000万股股份表决权,通过科捷英豪间接控制公司400万股股份表决权,通过科捷英贤间接控制公司400万股股份表决权,通过科捷英才间接控制公司200万股股份表决权。龙进军合计控制公司5,100万股股份表决权,占公司股份总数37.60%;同时,龙进军担任公司董事长兼总经理,对公司重大事项决策的作出能够产生实质性影响,为科捷智能的实际控制人。

2021年11月19日,科捷智能首发过会。科创板上市委现场问询问题为:

1.请发行人代表:(1)结合发行人业务实质,说明发行人关于“智慧物流”的披露是否准确;(2)结合发行人毛利率、净利率较低的情况,说明发行人“智慧物流”技术在发行人业务中的具体应用和体现;(3)结合第一大客户顺丰的入股情况以及同行业可比公司中科微至、欣巴科技的具体情况,说明发行人对顺丰销售的可持续性及竞争优劣势。请保荐代表人发表明确意见。

2.请发行人代表说明2020年5月发行人与赛轮轮胎首次交易时,赛轮轮胎是否因袁仲雪在赛轮轮胎的任职而构成发行人的关联方,发行人未将其与赛轮轮胎的交易按照关联交易进行披露是否符合信息披露要求。请保荐代表人发表明确意见。

3.请发行人代表说明2018年12月姚后勤作为外部员工获得股权激励的原因,是否存在利益输送。请保荐代表人发表明确意见。

4.请发行人代表说明发行人将工程技术人员支出全部计入研发费用是否符合准则相关规定,发行人研发费用归集是否符合科创板发行条件。请保荐代表人发表明确意见。

5.请发行人代表说明科捷自动化与龙进军、刘真国、邹振华进行股权转让的价款是否真实支付以及股权转让价款资金来源。请保荐代表人发表明确意见。

科捷智能在上交所科创板公开发行新股4,521.2292万股,发行价格为21.88元/股,募集资金总额98,924.49万元,募集资金净额为89,137.11万元。

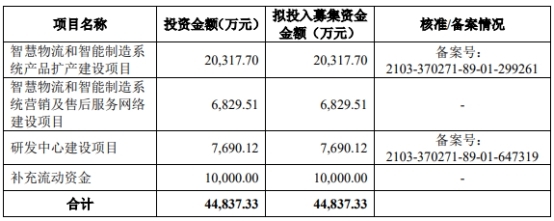

科捷智能实际募资比原拟募资净额多44,299.78万元。公司2022年9月15日披露的招股书显示,公司原拟募资44,837.33万元,拟用于“智慧物流和智能制造系统产品扩产建设项目”、“智慧物流和智能制造系统营销及售后服务网络建设项目”、“研发中心建设项目”、“补充流动资金”。

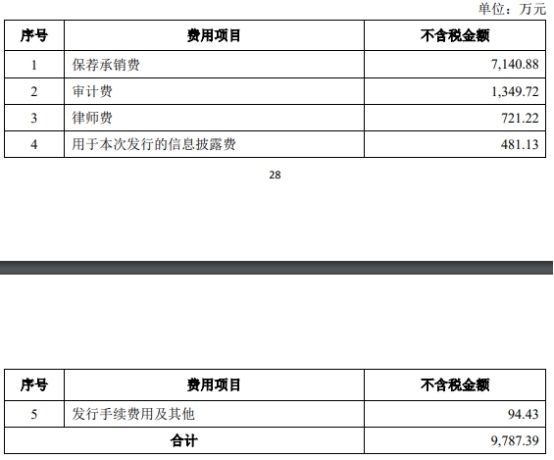

科捷智能的保荐机构(主承销商)是国泰君安证券股份有限公司,保荐代表人是谢方贵、胡峪齐。本次科捷智能公开发行新股的发行费用合计9,787.39万元(不含增值税),其中国泰君安证券股份有限公司获得保荐承销费7,140.88万元。

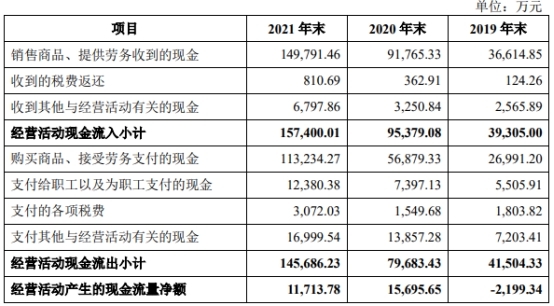

2019年-2021年,科捷智能营业收入分别为46,249.45万元、88,005.75万元、127,740.49万元,销售商品、提供劳务收到的现金分别为36,614.85万元、91,765.33万元、149,791.46万元;归属于母公司股东的净利润分别为1,272.83万元、6,146.42万元、8,649.30万元,经营活动产生的现金流量净额分别为-2,199.34万元、15,695.65万元、11,713.78万元。

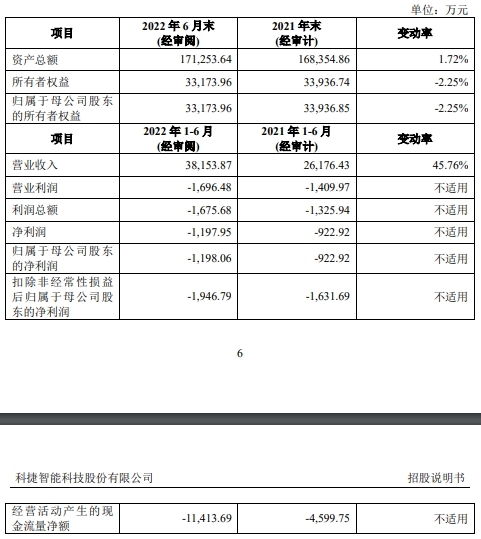

2022年1-6月,公司营业收入为38,153.87万元,同比增长45.76%;实现归属于母公司股东的净利润为-1,198.06万元,上年同期为-922.92万元;经营活动产生的现金流量净额为-11,413.69万元,上年同期为-4,599.75万元。

公司预计2022年1-9月可实现的营业收入区间为60,000.00万元至72,000.00万元,同比增长36.92%至64.30%;预计2022年1-9月归属于母公司股东的净利润区间为-2,100.00万元至-1,600.00万元,扣除非经常性损益后归属于母公司股东的净利润区间为-3,500.00万元至-2,900.00万元,亏损幅度同比将有所增加。

(责任编辑:王晨曦)